■米雇用統計後、米ドル全面安が進む

予想より悪かった米9月雇用統計後、米ドル全面安が一段と進行してきた。ドルインデックスは、前回コラムで指摘していた節目の79手前を打診、日足における下落ウェッジのフォーメーション完成が一段と進んでいる。

【参考記事】

●ドル安は最終段階にあり、底打ちは近い!米雇用統計が悪くないと考える理由とは?(2013年10月18日、陳満咲杜)

(出所:米国FXCM)

米9月雇用統計の芳しくない結果は、米債務上限引き上げに伴った騒動の前から、米景気がすでに失速していたことを示唆。ここまで来ると、逆にバーナンキFRB(米連邦準備制度理事会)議長の深謀遠慮に納得せざるを得ない。

何しろ、バーナンキ議長は米政府機関の閉鎖といった最悪事態を想定した上、米雇用環境の悪化も意識していたからこそ、出口政策、つまりQE(量的緩和策)縮小をいったん保留したのではないかと言われている。そして、バーナンキ議長の手腕を再評価する声もあちこちで挙がっている。

10月雇用統計に関しては、目下誰も希望を持っていないだろう。というのは、あの政府閉鎖を経たあとで、雇用統計の数字に期待できないことは明白だからだ。当然のように、2013年内のQE縮小といった観測は大きく後退し、早くも2014年3月になるのではないかと、ウォール街は安心している模様。

株式と債券相場にとって、米QE規模の維持はよい材料だ。米S&P(スタンダード&プアーズ)500指数の史上最高値更新に見られるように、ぜいたくな流動性を背景とする資産価格の上昇が、なお続いている。

■現状のドル安は「陰の極まり」である

米金利低下に伴い、米ドル売りの進行も当然視されるが、米ドル安に関しては、「陰の極まり」といった極限状態にあるのではないかと思う。

相場の行きすぎは、往々にしてセンチメント上の偏りを伴う場合が多いが、今回もしかり。最近マーケットに流されるウワサから考えて、マーケット心理が極端に傾いていることがわかる。

それはほかならぬ、10月のFOMC(米連邦公開市場委員会)にて、FRBが量的緩和策を一段拡大する、つまり、債券購入規模を増やすのではないかという観測だ。「ここまでFRBが踏み込まないと、米景気の失速がさらに悪化していくほどの緊急事態」であると連想させるウワサであるだけに、インパクトがある。

■FRBがQE規模を拡大する可能性は低いとする3つの理由

しかし、冷静に考えれば、景気状況がさらに悪化していく可能性があるとはいえ、FRBがQE規模を拡大させる可能性はかなり低いであろうことも自明の理だ。以下の3つの理由で考えれば、こういった判断を出すこと自体、難しいものではない。

まず、QE規模をさらに拡大することは、FRBの政策の信頼性を著しく毀損してしまうだろう。米国のみならず、世界中に多大な影響力を及ぼしてきたFRBが、自らその信頼性を失墜させる行為に走れば、今後、政策をまっとうできない事態を招く恐れがある。

次に、たび重なるQEにより、米資産はバブルの様相がすでに強まってきたから、これを一段と膨らませてしまうと、収拾できなくなるリスクが大きい。

最後に、安易なQE拡大は、経済全体に関するかなり悲観的な見方を示すことになるから、マーケットにパニック的な反応を引き起こすだろう。こうなると、政策の期待と裏腹に、FRBが致命的なミスを犯してしまう可能性が大きい。

■マーケット心理的にも米ドル安はそろそろ終焉か

ゆえに、現実的に考えれば、QE規模拡大に関するウワサは、一笑に付すことができるものである。そして、それを市場関係者が目下真剣に語っていることこそが異常な光景と言える。

つまり、米ドル安一辺倒におけるマーケットの心理は「陰の極まり」にあり、米ドル安もそろそろ底打ちし、リバーサルが展開されるだろう。なぜなら、相場も相場心理も同じで、極端に傾いた時こそ、反転しやすいからだ。

■米ドル/円は96.56円を下回らなければ反転上昇

こういった視点で各通貨ペアを点検していくと、おおむね以下の見方を提示できる。

米ドル/円は10月7日(月)安値の96.56円を下回らない限り、5月高値から構築された大型トライアングルを維持、また上放れを果たすだろう。

(出所:米国FXCM)

この場合、99円の節目の突破で最初のサインが点灯し、その後100.60円のブレイクをもってブルトレンドを加速する見込みだ。

■ユーロ/円は138円台、英ポンド/円は162円強がターゲット

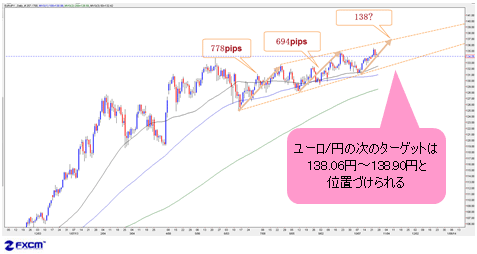

ユーロ/円は6月安値からの上昇波を維持、同波の変動リズムを継続していくなら、次のターゲットは138.06円~138.90円と位置づけられる。

(出所:米国FXCM)

英ポンド/円は6月安値から8月高値までの変動レンジの値幅(757pips)を、そのまま10月9日(水)安値154.72円に上乗せし、次の変動レンジを形成するのではないかとみる。この場合、162.29円がターゲットとして浮上する。

(出所:米国FXCM)

■ユーロ/米ドルと英ポンド/米ドルは高値圏での推移に

ユーロ/米ドルと英ポンド/米ドルは、それぞれのメインレジスタンスを打診中。目先マーケット心理の継続で、いったん頭打ちを確認されてもしばらくは高値圏での推移に留まるだろう。

(出所:米国FXCM)

(出所:米国FXCM)

ゆえに、米ドル/円次第で、クロス円(米ドル以外の通貨と円との通貨ペア)は、なお上値余地があるとみる。市況は如何に。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)