■予想内であり、予想外だったFOMC

今週(12月16日~)、もっとも注目されたイベント、すなわち米FOMC(米連邦公開市場委員会)は2014年1月から債券購入を現在の月額850億ドル規模から、月額750億ドル規模へ縮小することを決定した。100億ドル減の内訳は国債とモーゲージ債がそれぞれ50億ドルずつである。

今回の決定は、多くの市場関係者にとって予想内であり、また、予想外でもあったのではないかと思う。

予想外なことは、2013年のうちにQE(量的緩和策)縮小に踏み切るのではなく、2014年3月からでもなく、2014年1月から実行していくプランの発表である。

予想内なことは、開始時の縮小規模が小さく、また低金利政策を維持することである。

■バーナンキ氏が政策上のメリットより優先したことは…

今回のFOMCの発表には、バーナンキFRB(米連邦準備制度理事会)議長の腐心が垣間見える。任期内最後の政策発表で有終の美を飾りたいバーナンキ氏は、政策自体の有効性、継続性のみでなく、米政府内外の二大勢力を同時に取り込み、納得させる必要があったからだ。

すでに4兆ドル規模を超えるまで膨らんだFRBのバランスシートでわかるように、リーマンショック後に実施されてきた今回の量的緩和は前人未踏の規模で、史上最大の金融対策でもある。それでいて、失業率を始めとして、景気の完全回復をなお達成していない米国の現状に苛立ち、FRBの政策がなお不十分という方々がいる。

一方で、莫大な金融緩和をしたにもかかわらず、それが大した効果がない上に、FRBの資産規模ばかり膨らんで極めて危険な状況に陥っており、これからコントロールがきかなくなるのでは、と危惧する勢力も多い。

したがって、今回のFOMCの決定は、政策上のメリットよりも両勢力を取り込み、納得させるための妥協案の性質が強く、またこれが相場にも一番効くとバーナンキ氏が打算的に考えたに違いない。

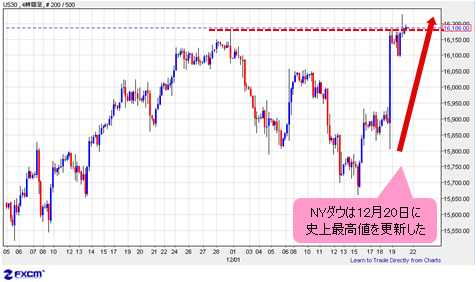

何しろ、実際にQE縮小プランが発表されたあと、NYダウはまた史上最高値を更新し、米ドル/円も高値更新となっており、このプランがマーケットに歓迎されていることがよくわかる。リスクオンの継続ということは、マーケットの安心感を物語る。

(出所:米国FXCM)

(出所:米国FXCM)

マーケットの安心感を示唆する好例は、何と言っても声明文発表後の市場の反応であろう。

NYダウより代表的な米国の株価指数であるS&P500は1.7%高をもって大引けとなったのに対して、債券の指標銘柄はほとんど動かなかった。これぞFRBによって理想的な状況で、政策が信頼された証であった。

ゆえに、しばらくリスクオンの状況が続き、株高・円安が一段と進んでもおかしくない。

一方、前述のように、今回のFOMCの決定、つまりQE縮小プラン自体、マーケットの予想内でもあり、目先の値動きをもってすでにそれが一杯一杯まで織り込まれているのではないかといった懸念も払拭できずにいる。

■市場は典型的な「バブル相場」の心理状態に!

もっとも、FOMCの決定を受けたリスクオンの動きは、いつからQE縮小か、それに縮小の規模はどれぐらいかといった不安感やモヤモヤ感が晴れてきたからというところもある。一部投機筋がもっぱら「低金利の長期化」をとらえ、バブルに乗って「最後」のひと儲けをしようとしている側面も強い。

こういった市場の雰囲気自体、典型的な「バブル相場」の心理なので、警戒すべきである。

こういった心理を、筆者は「最後の1枚(金貨)を噛ませて」と呼んでいる。この心理は警戒すべきであるものの、しばらくマーケットを支配するのではないかと思う。

なぜなら、最後の1枚であるがゆえに、もっとも噛みたい人が多く、また噛まないとアホっぽく見えるからだ。こういった感覚も実にバブル相場の末期症状となるが、問題は症状が出たからといって、いつ崩壊するかはなかなか測れないところにある。

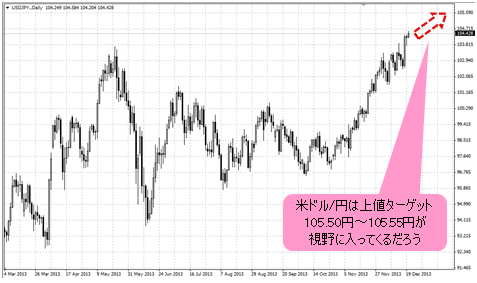

したがって、こういう心理状態が全盛期を迎え、この年末年始に株高・円安が一段と進む可能性を否定できない。米ドル/円はといえば、やはり、たびたび指摘してきた上値ターゲットの105.50円~105.55円が視野に入ってこよう。

(出所:MetaQuotes Software社のメタトレーダー)

■「最後の1枚を噛みたい症候群」が多ければ多いほど…

それにしても、警戒すべきなのはやはり来週(12月23日~)のクリスマスを控え、海外投資家の多くは休暇前にいったんポジション調整に動くといった可能性だ。

その上、前述のように、「最後の1枚を噛みたい症候群」の方が多ければ多いほど、ウォール街の連中にとって絶好のカモになるから、ポジション調整には苦労しないだろう。

実際、筆者のところにも、米ドルを買いたいとか、株を買いたいといった相談が連日絶えず来ている。このような状況が「最後の1枚」の魅力を如実に物語っているから、彼らと距離を置くことも重要であろう。

要するに、年末年始はリスクオンの相場が一段と進む公算が大きいものの、予想外にして、また予想内の調整があってもおかしくない。

米ドル/円が、一直線に105.50円~105.55円のターゲットにいくか、それともいったん調整して、ロングポジションの振り落としを起こしてからそれを達成するかは、年末年始相場の見どころだ。

■品のない口先介入で売られすぎの豪ドルはいったん反転か

最後に、調整があれば、円以外で注目すべき通貨をもう1つを挙げてみたい。それは他ならぬ、豪ドルだ。

円に関してたびたび指摘してきたが、円は売りポジションの積み上げが過大であり、それがいずれ転換されるリスクが高い。そして、実は豪ドルも同様に、売られすぎのオーバーシュートの状況にあり、いったん反転されやすいのではないかとみる。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 4時間足)

もっとも、豪ドル売りのオーバーシュートは豪中銀総裁による「不快なほど」の口先介入によって醸成されている側面が強く、また同総裁による露骨というか、品のない為替誘導自体、政策出尽くしの裏返しでもある。

すでに最低金利に落ち込んでいる豪ドルにさらなる利下げを期待するマーケットは、いずれ裏切られることになろう。

この話は、また次回にて詳説したい。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)