■FOMCのタカ派サプライズで米ドル全面高に

今週(10月27日~)の目玉はFOMC(米連邦公開市場委員会)だった。QE(量的緩和)の終了に伴い、FOMC声明文は「意外」にもタカ派論調となり、米ドル全面高を押し進めている。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルvs世界の通貨 1時間足)

※米ドルの強さを見やすくするため、このチャートには“逆転通貨ペア”が含まれています。これにより、この一覧チャートでは、米ドルが上がるとすべてのチャートが上昇する形になっています。

というのは、9月末から市場のボラティリティが高まっており、市場関係者は「FOMCが何らかの示唆をもってハト派のメッセージを発信し、マーケットの安定を図るのでは」とみていたところだった。この意味では、今回のFOMC、市場関係者の期待を裏切り、サプライズでもあった。

為替マーケットにおける米ドル全面高は当然の成り行きと言えるものの、米国株の大幅反騰はいささか難解だ。

FOMCのタカ派姿勢が早期利上げ観測を高めていることが米ドル高につながっているのだから、早期利上げ観測自体は本来、米国株を押し下げる要因になる。米ドル高・株高のセットは、どちらかというと「相場は理外の理」の範疇に入るだろう。

■「言及なし=強気」という解釈は、油断禁物

ところで、今回「意外」だったFOMCのタカ派姿勢に違和感を覚えるなら、9月FOMCを思い出す方も多いだろう。何しろ、9月FOMC声明文も「意外」なタカ派論調だったから、米ドル全面高をもたらしたが、その後10月に入ってその議事録が公開され、一転して米ドル全面安につながった経緯があった。

前回は、「2015年末の金利予測の引き上げ」がFOMCのタカ派の証拠になったものの、議事録では「世界景気後退や米ドル高が懸念要素」として挙げられ、ムードを一転させた。

今回、タカ派の証拠とされたのは、労働市場での大幅な未活用への言及部分が削除されたこと、そして、最近の市場の波乱や世界景気後退リスクに言及していないことだという。

市場のロジックは明らかに「言及なし=強気」に傾いているが、そもそも低金利政策が「相当な期間」に維持されるという文言が残っている限り、市場関係者の解釈は一種の「言葉遊び」と化すリスクがある。

前回がそうであったように、今回も油断できないだろう。何しろ、「相当な期間」を残している限り、FOMCは状況次第でどちらにも転向できる。マーケットの観測は先走りであり、また、その解釈は後づけである。

したがって、マーケットが学習機能を果たすなら、このままFOMC声明文を鵜呑みにするのではなく、11月に公開される議事録を確認してから、本格的な方向転換を図るだろう。

為替市場では、昨日(10月30日)米第3四半期GDPの好調が伝わってきたが、米ドル全面高のスピードは思ったより緩やかだったので、こういった学習機能を果たしている節があるのではないだろうか。

言い換えれば、FOMCのスタンスに関する「憶測」だけで、米ドル全面高がどの程度まで進むかということは、目先の見どころだ…。

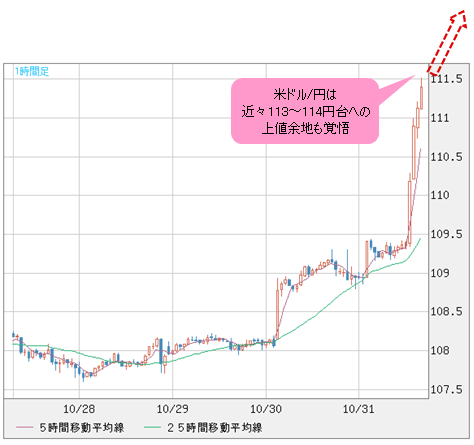

■サプライズの日銀追加緩和決定で113~114円台へ上昇も

と思っているところに、青天の霹靂のごとく、日銀追加緩和のニュースが伝わってきた。ここまで来ると、もはや米ドル高はどこまで進むかではなく、円安はどこまで進むかを見極めるべきだ。前提条件が崩れたので、結論も修正しなければならない。

言うまでもないが、その前提条件とは日銀の金融政策だ。追加緩和の可能性は常にあったとはいえ、消費税アップ前にはあり得ないという認識、あるいはコンセンサスが、市場関係者にはあった。筆者が知っている限り、日銀の金融政策を強烈に擁護する方でさえ、2014年内の追加緩和を想定していなかったので、本日(10月31日)の日銀の決定は最大のサプライズに違いない。

ここまで来て、米ドル/円はしばらく高値を追う展開になろう。近々113~114円台への上値余地を覚悟せざるを得ない。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 1時間足)

それに伴い、前回記していたクロス円(米ドル以外の通貨と円との通貨ペア)の見通しも、いったん修正せざるを得ない。クロス円の多くがすでに頭打ちしたという判断は不変だが、ベア(下落)トレンドへ復帰するまでには時間がかかり、当面、高値圏での推移に留まる可能性が大きい。

【参考記事】

●足元の円安は円買いの好機! 本格的なリスクオフが来ればクロス円は暴落だ!(2014年10月24日、陳満咲杜)

■追加緩和前倒しで、これ以上政策がなくなった

もっとも、日銀政策のみで判断した場合、今回のサプライズをもって円売りトレンドがさらに加速されてもおかしくないが、日銀政策自体に対する評価が、このまま変わらないとは限らない。

今回の日銀の追加緩和前倒しに対するもっとも大きなリスクは以下の2点に集約されるだろう。

1.拙速な追加緩和はデフレ脱却の難しさを物語り、歴史的なスタンス修正を果たした日銀は自らの立場を悪くした。

2.早期前倒しで政策余地がなくなり、これから状況が悪化しても小手先の対応策しか残されていない。

特に後者の方が、早くも市場関係者らに危惧されているもので、これからじわじわ懸念が広まっていくだろう。

さらに、日銀総裁の黒田さんは、かねてから財政規律の重要性を謳っており、中央銀行総裁の範疇から逸脱した発言を繰り返してきた。

今回の追加緩和が、捨て身で安倍政権に消費税再増税を迫るものなのか、「アベクロ」密約で追加緩和をもって消費税再増税のマイナス影響をやわらげる目的だったのか、疑わしい。

いずれにせよ、今回日銀の内部投票でも僅差(5対4)で追加緩和が可決されたことから考えて、黒田さんの「政治的」動機が市場関係者の懸念材料とされる日もそう遠くない気がする。

その時には、一本調子に円安が進まなくなり、場合によって大きく反転するリスクが大きい上、前述のように日銀の政策余地が限られることが見透かされ、投機的な円買いも想定される。

もっとも、リーマンショック以降、一本調子で上昇してきた米国株が、すでに不安定な値動きを見せている。大きな波乱があれば、まだこれからという時期に手持ちのカードをすべて切ってしまった日銀の政策は、どこか悲壮感さえ漂っている。市況は如何に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)