■FOMC結果は予想どおりで、市場の反応も落ち着いていた

FOMC(米連邦公開市場委員会)は今回も追加利上げを見送り、また、6月利上げの可能性を残す一方、急がない姿勢を示している。ほぼ市場の予想どおりなので、現在のところ、マーケットの反応も落ち着いているようにみえる。

いつものように、今回のFRB(米連邦準備制度理事会)の声明文に関して、専門家の解釈が分かれている。次の利上げ(6月)が確実とか、いや、6月も見送られるだろうといった具合だ。

その上、米経済の評価に関して前向きの見方が示されたという方がいる一方、前回の文言と見比べると厳しくなったという先生もいる。このあたりはいつものとおりだから、特に気にすることはなかろう。

■FRBはチャイナリスク警戒。上海総合指数は安値更新か

ところで、前回利上げを見送った理由には、はっきりチャイナリスクが挙げられており、今回は「海外情勢を注視」といった表現程度に留まってはいるが、引き続きチャイナリスクの存在が追加利上げの障害になっているのでは…と推測される。

何しろ前回、市場の状況も理由の1つと指摘されていたから、米国株がかなりリバウンドしてきた今なら、本来なら追加利上げがあってもよいはずだ。

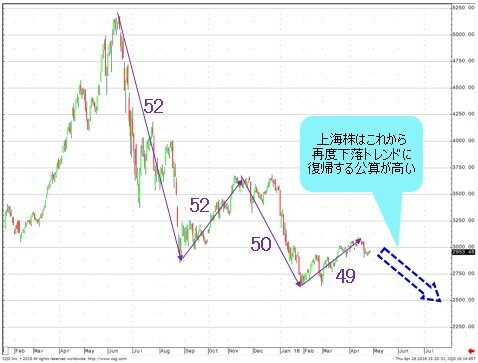

(出所:CQG)

となると、FRBは再度言いにくいかもしれないが、いわゆるチャイナリスクをなお慎重に見ているのではないかと思われる。

では、肝心の中国経済、またチャイナリスクはどうなっているのだろうか。もっとも直接的な指標として、中国株の動向が気になるところだ。

中国株はすでに暴落してきたとはいえ、これから安値トライをしないという保証はどこにもない。株価動向は中国の場合、必ずしも景気動向とリンクしていないが、大きな指針として無視できない存在だ。

上海総合指数を見る限り、楽観視できないかと思われる。

下のチャートが示しているように、上海株は50取引日のサイクルを示しており、今月(2016年4月)高値をトップに、これから再度下落トレンドに復帰する公算が高いからだ。この変動リズムから考えると、6月後半まで強気になれないばかりか、安値を大きく更新していってもおかしくなかろう。

(出所:CQG)

■昨年夏のような世界的ショックもあり得るが、その前に…

このような推測が正しければ、昨年(2015年)夏以降のように、上海株の波乱が世界金融市場に多大な影響を与えるだろう。利上げするにはハードルが高く、FRBの慎重姿勢も簡単に崩れないことも納得できる。ゆえに、6月でも利上げできないのでは…と筆者は思う。

一方、マーケットは一直線に動かず、また、市場センチメントも常に変化しているから、上海株が暴落しない限り、いったん6月利上げの観測が高まってもおかしくない。

だから、米ドル全体に関しては、いったん切り返していくとみている。

それゆえ、ユーロ/米ドルはいったん反落していく公算が高いのでは…と推測される。何しろ、ユーロは米ドルの対極との位置付けであり、米ドルのリバウンドがあれば、ユーロは必然的に売られるから、ECB(欧州中央銀行)政策の見通し云々はあまり関係なくなるだろう。

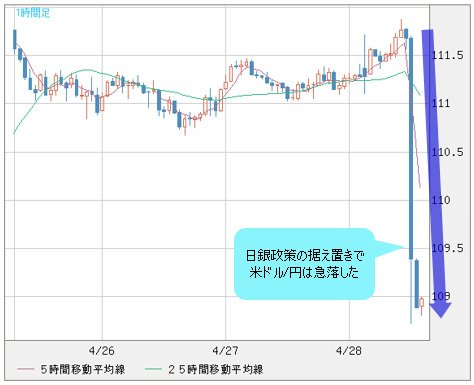

■日銀政策据え置きで米ドル/円は急落

米ドル/円に関しては、本日(4月28日)日銀政策の据え置きで、また急落してきた。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 1時間足)

そもそも先週末の「日銀のリーク」で急騰していた値動き自体が行きすぎだったので、同反騰に対する修正がすでに果たされた以上、これから円高トレンドへ復帰することを有力視。

たびたび指摘してきたように、米ドル/円のメインターゲットは105~106円台にあり、また、105円以下の終値をもって100円~105円といった新しい変動レンジに入っていく可能性が十分にあるので、注意しておきたい。

■円高トレンド復帰は自然の成り行き。その根拠とは?

今回、日銀が金融政策を据え置きとしたことは、まったくサプライズではなく、また、円高トレンドへの復帰も自然の成り行きだと思う。

その理屈を説明すべく、また、こう言っている筆者が決して風見鶏ではなく、あるいは後解釈しようとしているのではないことを証左するためにも、「ファンダメンタルズや市場センチメント」と「テクニカル・アナリシス」の両方から分析したレポートを公開したいと思う。それぞれ日曜日(4月24日)に書いた文章だった。

まず、ファンダメンタルズと市場センチメントからの視点:

日銀の次の一手が関係者のリークという形でブルームバーグに報道された。但し、これは単純な「情報漏れ」ではなく、日銀が意図的にやらせた疑いが濃厚、これで今月末日銀会合の不確実性が高まっていると見る。

もっとも、黒田日銀総裁がサプライズの演出に腐心した経緯がある。金融機関への貸出もマイナス金利を適用するなら、事前にしっかり情報を管理した上、漏れがあってもブルームバーグのところへ先に行くはずがない。ブルームバーグに報道させること自体、その意図が透けて見える。即ち、市場をけん制、また市場の反応を確認しておきたいからだ。

次に、金融機関への貸出にマイナス金利を適用すれば、金融機関への利益供与と言った形に近いから、批判を受けるばかりではなく、逆効果を招くリスクさえ大きい。何しろ、有望な貸出先が見つからない日本の金融機関がマイナス金利で資金を調達できれば、何もしないほうが利益につながるから、モラルハザードの問題を引き起こすリスクが大きいから、この後の後始末が大変だと容易に推測される。

最後に、何より大事なのが、事件の「情報漏れ」が市場の期待を膨らませ、日銀が却って自分の手足を縛るといった皮肉な結果を招く可能性がある。市場は「噂で買い、事実で売り」なので、段々膨らむ市場の期待に遜色した内容が発表されても、売りを招くだけといった結果も想定される。何しろ、1月末日銀会合後の市況が記憶に新しいから、日銀の学習機能が果たせるかどうかは懸念される。要するに、市場にサプライズを強く感じさせないなら、政策の中身はどうであれ、市場の失望を招く宿命にある。

そもそも日銀の出尽しが市場のコンセンサスとしてすでに浮上しており、日銀がサプライズではなく、事前の「情報漏れ」という形で市場コンセンサスの形成を導くという意図があったなら、今回の日銀会合自体、大した政策を打ち出せない可能性が大きい。いずれにせよ、しばらく慣性運動で円安が一段と進む可能性があるものの、日銀会合後、政策内容がどうであれ、円高トレンドへ復帰する公算が高いと見る。

次に、テクニカル上の視点(一部公開):

(出所:CQG)

アナリシス:先週大幅切り返し、日銀政策に関する報道や思惑でドルショート筋が踏み上げられた。この前CFFCの統計では、円のロングポジション、記録上の高い水準に近かっただけに、ドルショート筋の一斉手仕舞いが見られた。然し、8月安値115.90割れをもって日足における「ヘッド&ショルダーズ」が成立、ターゲットの105/106円が達成される前に、如何なるリバウンドもスピード調整と見做し、程度の差があるものの、基本的には上値限定、これから再度頭打ちされやすいという見方が維持される。先週末50日線(≒111.89)の打診をもって、日足におけるオシレーター系指標(RSIなど)がリバーサルのサインを点灯、リバウンドの大半をこなした可能性が示唆された。更に、先週末(22日、B)の値幅、1月29日(A)の値幅に近かっただけに、その後の大反転をもたらす可能性を否定できない。もっとも、1月29日罫線と同じく、先週末の大陽線もリバーサルのサインを点灯していたので、再度反転があれば、前回と同様なインパクトをもたらすでしょう。従って、大陽線に強気リバーサルを点灯した22日の罫線に続き、明日から続伸しなければ、2月末と同様、再度反転されやすいかと思う。

以上のように、両視点から得られた結論が同じなので、足元の状況は想定どおりの結果だと言える。

それにしても、今回の日銀の「情報漏れ」は下手な方策だと思われ、これから市場の報復、すなわち円高トレンドの加速をもたらすだろう。このあたりの話は、また次回に。

(13:00執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)