■米雇用統計は悪かったが米ドル全体は上昇

先週(2016年5月6日)のコラムの予想どおり、米4月雇用統計は市場予想より、だいぶ悪い結果となったにもかかわらず、米ドル全体(ドルインデックス)は上昇してきた。

(出所:CQG)

あらかじめ想定していた5つの市況のうち、結果的に(4)の「米雇用統計が悪く、ドルインデックスが上昇」というのが一番合っていたと思う。

【参考記事】

●米雇用統計の結果に関わらず、なぜドルは反転上昇すると推測できるのか?(2016年5月6日、陳満咲杜)

言うまでもないが、筆者はこの間、米ドル全体の上昇に賭け、米ドル/円も含め、短期スパンに限っては米ドルロングのスタンスで相場に臨んでいた。

最近、米ドル/円とドルインデックスの連動性も高まってきたので、米ドル/円のメインストラテジー、すなわち戻り売りをいったん休み、短期スパンにおける米ドル買いを繰り返している(執筆中の時点も)。

(出所:CQG)

たびたび強調してきたように、結局、ファンダメンタルズは市場の内部構造を証左、また、強化するための存在だ。だから、前回(5月6日)コラムの指摘どおり、ドルインデックスがテクニカルの視点ですでにいったん底打ちした公算が大きかった以上、米雇用統計云々で同構造を安易に修正はできないから、先週末(5月6日)の結論を得られたというわけだ。

【参考記事】

●米雇用統計の結果に関わらず、なぜドルは反転上昇すると推測できるのか?(2016年5月6日、陳満咲杜)

この意味では、これは本来、誰でも得られる結論であり、風見鶏風の「米雇用統計次第」といったセンセイたちの解釈を聞かない方が、より市況をつかめるのではないかと思う。

■米追加利上げの有無と米ドル全体のリバウンドの関係は?

とはいえ、ファンダメンタルズのすべてを無視するわけにはいかない。米追加利上げの有無がマーケットの焦点である以上、我々は同焦点について考える必要がある。これに関して、筆者が5月7日(土)に書いた文章が参考になるかと思う。本文は以下のとおり:

今週コラム(ザイFX!)にて米雇用統計がどうであれ、ドル全体(ドルインデックス)が堅調に推移するだろうとの予測を書かせていただいた。実際、同指標が市場予想よりかなり悪く、市場関係者を失望させたが、ドルインデックスは一時93.29まで落ちたものの、また93.90へ回復し、筆者の予想通り強かった。

こういった予想が当たる背景に、もっとも大きかったのがドルの「売られすぎ」だと思う。言い換えれば、指標が悪くてもドル全体が下げなかったのは他ならぬ、ドルインデックスが昨年8月安値を一時更新していたので、随分「悪い状況」を織り込んでいたからだ。

但し、指標自体の悪化に鑑み、FRBの追加利上げが一段と後ずれになる公算が高まっていることも事実だ。4月米雇用統計を受け、FRBが再び待機せざるを得ないだろうという認識が広がっている。ウォール街では、BNPパリバのような、「年内利上げなし」と主張する機関投資家も増えており、2017年さえできないだろう、といった「過激」な予想も出始めている模様だ。

とは言え、ドル全体のトレンドについて、FRB政策ほど弱くないといった感触が多いと思われる。豪州中銀の利下げを受け、ドイツ銀行を始め、機関投資家は更なる利下げ余地を指摘、豪ドル高が主因であることを強調しており、ユーロ高はもう頭打ちになったと読む流れもウォール街の主流のようだ。米国は当面(来年も?!)追加利上げなしと主張するBNPパリバさえ、計量モデルではユーロの「割高」を指摘、ユーロ売りを再開すべきだと主張している。来週からの市況、こういったセンチメントを織り込んでいくかどうかは見所であろう。

ということで、米ドル全体のリバウンドを、この前の「売られすぎ」の視点からとらえると、やはり追加利上げの有無との関係が薄まっている感じがする。ユーロが「割高」であれば、必然的に米ドルの買い戻しにつながっていくので、自然な成り行きだと思う。

この意味では、目先の米ドル高について、過大評価も禁物かと思う。換言すれば、米ドル高にしても、米ドル安にしても、目先テクニカル調整の段階にあり、本格的なトレンドの発生は期待しにくい。

■単独介入は投機筋の攻撃にあいやすい

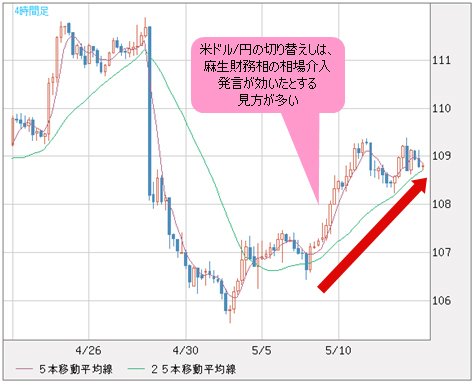

前述のように、ドルインデックスと米ドル/円の連動性からみると、米ドル/円の切り返しも当然の成り行きとなるが、巷では麻生財務相の相場介入発言が効いた、といった解釈が多い。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

短期スパンに限って、こういった見方が間違っているとは言い切れないが、中長期スパンでは麻生さんの発言はむしろ逆効果かと思う。

この前の日銀の「有言不実行」が記憶に新しい。

結果として、財務相が相場介入に踏み切れなければ、相場の報復にあうことが容易に想定され、かえって円高の進行を招くだろう。では、実際介入した場合はどうなるだろうか。答えは明白、より強い円高を招くだけだ。

何しろ、日本のみならず、基本的には為替相場における行動は、単独では効かないのが相場の常識だ。単独介入があればあるほど、投機筋に攻撃されるリスクが高い。1992年の「ポンド危機」はもはや教科書的な存在だ。

【ポンド危機の参考記事】

●92年ポンド危機でポンド暴落。トルコ中銀の対応はそれと同じ! 危機本格化はこれから(陳満咲杜)

そのうえ、財務相が意識しているかどうかは定かではないが、伊勢志摩サミットを目前に控え、議長国の日本が単独介入できる余地は少なく、また欧米から「お墨付き」をもらうのもほぼ不可能だ。結局、言うだけ言って、行動できないか、行動しても失敗のみ、という結果にしかならないので、デメリットが多い。

■麻生財務相が焦って介入を明言した理由とは?

では、なぜ麻生さんは焦って介入を明言したのだろうか。それは、サミットが近ければ近いほど発言しにくくなるから、早めに牽制しておきたいといったところに加え、米早期追加利上げができなくなると読んでいたからではないかと推測される。

いずれにせよ、財務相が本コラムを読んでくだされば、そんなに焦らなくてすむのでは…笑。

あっ、そういえば、この前も麻生さんに読んでもらいたい文書を書いたので、開示しておこう。5月9日(月)に執筆したものだ。

本日麻生財務相がはっきりと相場介入を示唆した。では、相場介入に関して、どう考えればよいでしょうか、また円高トレンドが介入によって阻止できるでしょうか。

こういった疑問を答えるべく、5月1日配信したメルマガの文章を公開したいと思う。

但し、あくまで中期スパンにおける視点であることにご注意ください。

二回目の「黒田ショック」が先週にて発生、マーケットを震撼させた。

しかし、材料がトレンドの後についてくるという相場の真実を悟れば、こういう結果や市況に驚かなくてもすむでしょう。何しろ、円高のトレンドが続く以上、材料がどうであれば、円高の方向に作用するからだ。

1月末日銀がマイナス金利を導入した後円高方向に大幅進行した。そして今回は政策据え置きで再び大幅な円高をもたらした。要するに何をやっても円高だから、もう日銀政策云々が決定要素でないことが一目瞭然であろう。仮に今回マイナス金利が拡大されたとしても、一時の円安に留まり、また円高にの向に戻ってくることも容易に推測されよう。

では、なぜファンダメンタルズがトレンドを左右できなくなったか。詰まるところ、それはほかならぬ、「円高時代」に位置しているからだ。過去のドル安・円高トレンドを検証していくと、理屈がお分かりいただけるかと思う。

過去では、もっとも短い円高トレンドは1年3ヶ月(1998年8月~1999年11月)だった。

そして、もっとも長い円高トレンドは4年4ヶ月ほど(2007年6月~2011年10月)続いた。値幅から見ると、最短は25%(2002年1月~2005年1月)ほどの円高、最大は50%(1990年4月~1995年4月)も円高が進んだ。

となると、昨年6月高値125.85から足許まで(4月29終値106.31)、まだ15%程度の円高に過ぎず、また10ヶ月しか経過していないから、円高トレンド自体がここで終焉するよりも、これからも続く公算が大きいと言える。故に、材料はどうであれ、円高が当面続くと思われる。

因みに、昨日麻生財務相が市場介入の可能性を示唆していたが。仮にそのような行動があった場合、絶好な円買い場を提供してくれるでしょう。米国に為替操作監視国に指名された以上、共同介入があり得ないので、日本単独の介入、國際投機筋にチャンスを与えるだけなので、やめていただきたい。この意味では、この原稿、誰かが漫画風にして麻生さんに読ませていただきたい、とも祈っているところ。市況は如何に。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)