「日銀が破綻すれば、円が大暴落してハイパーインフレが訪れます。日本円の価値がゼロになって、1ドル=何十億円とか何兆円なんていう、天文学的な数字になるでしょうね。早ければ明日、遅くても2020年の東京オリンピックが始まるちょっと前までには、そういうことが起こります」

こう語るのは、かつて、モルガン銀行(現・JPモルガン・チェース銀行)で年に300億円を稼ぐ「伝説のディーラー」して名を馳せ、著名投資家ジョージ・ソロス氏のアドバイザーを務めた経歴も持つ、参議院議員の藤巻健史氏だ。

昨年(2018年)11月に出版された藤巻氏の近著のタイトルは、ズバリ『日銀破綻』。その「Xデー」到来に備えるため、米ドルと仮想通貨を保有するべきと主張する藤巻氏に、日銀破綻のシナリオ、Xデー後の日本がどうなるのか、さらに仮想通貨の将来像などについて話をうかがった。

日銀のバランスシートは世界最大のメタボ

「先日、FRB(米連邦準備制度理事会)のパウエル議長が議会証言で、米国の財政が持続不可能な道をたどっていることは、広く知られていると発言しました。米国の連邦政府債務が過去最大の22兆ドルに拡大したため、議会に財政再建を急ぐよう求めたのです。

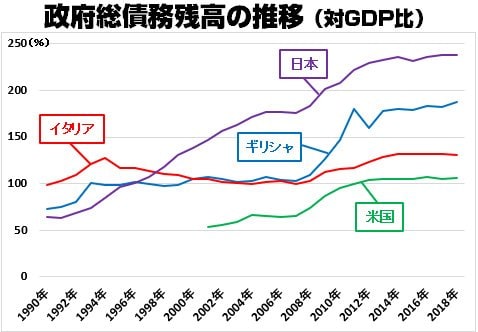

米国の名目GDPは約20.5兆ドル(※)ですから、22兆ドルの財政赤字は対GDP比で107%にすぎませんが、パウエル議長は米国の財政状況を警戒している。日本は財政赤字が対GDP比で約240%もある。107%の米国が持続不可能なら、日本なんて絶対に財政を維持できません」

(※編集部注:米商務省経済分析局による2018年推計値)

日本の財政赤字額が、名目GDPの2.5倍近くもあるということには確かに驚かされる。もしかしたら、日本の財政はとっくにパンクしていても不思議でない気もするが、そうなっていないのは、日銀の異次元量的緩和が原因だと藤巻氏は指摘する。

「かつて、イタリアやギリシャの財政危機が話題になりましたが、イタリアとギリシャの政府債務は、対GDP比で日本よりも低かったんです。それでも大きく騒がれたのは、ユーロを通貨として導入しているため、政府がお金を勝手に刷ることができないので、IMF(国際通貨基金)や世界銀行に借りざるを得なかったから」

※日本・ギリシャ・イタリアは1990年以降、米国は2001年以降のデータを掲載

※ギリシャ・イタリア・米国の2018年の値、日本の2017年・2018年の値はIMFの推計値(2018年10月時点)

※政府財政統計マニュアルに準拠したIMFのデータを基にザイFX!が作成

「日本では2013年から始まった日銀の異次元量的緩和のもとで、日銀が足りないお金をどんどん刷って政府を支援しています。だから、イタリアやギリシャよりも財政状態が悪いのに、大騒ぎになっていない。でも、それは危機の先送りをしているだけです。その結果、日本は今や世界最大の財政赤字国で、日銀のバランスシートは世界最大規模を誇るメタボになりました。非常に大変な状況だと思っています」

米国のダイエット方法はマネできない!?

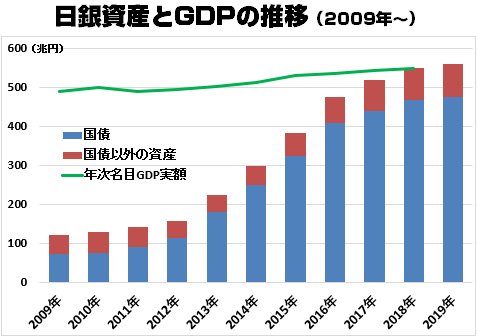

政府が足りない資金を埋めるために国債を発行し、それを日銀が買い続けた結果、日銀が保有する国債の残高は約462兆円と膨大な規模になった。ETF(上場投資信託)などの他の資産も合わせると、日銀の資産総額はおよそ545兆円(※)。2018年の名目GDP実額548.9兆円と、ほぼ同じだ。

(※編集部注:日銀「第134回事業年度(平成30年度)上半期財務諸表等」より)

※日銀資産は各年の年末(2019年は2月末)時点のデータを掲載

※日銀・内閣府のデータを基にザイFX!が作成

日銀が国債購入(=お金を刷りまくる)をやめると、政府が財政破綻してしまうので、日銀は国債の購入を継続せざるを得ず、日銀のバランスシートは巨大になる。そうなると、いつの日か量的緩和策を終了し、いざ資産を縮小させようとしても、そう簡単にはいかないと藤巻氏は言う。

「パウエルFRB議長は、FRBのバランスシート縮小を、2019年中に停止する方針を明らかにしています。金融危機前に9000億ドル程度だったFRBのバランスシートは、2015年の約4.5兆ドルをピークに減ってきましたが、3.2兆ドル~3.4兆ドルぐらいで、縮小がいったん終わる予定です。そうなると、FRBのバランスシートの規模は、対名目GDP比で約15%ぐらいになります。

昨年(2018年)12月に、FRBが金融政策の正常化をこれまでどおりに進めたことで、米長期金利が上昇して、株価は暴落しました。資産規模が対GDP比で15%ぐらいにすぎないFRBがバランスシートを縮小しただけで、あれほどの衝撃が起こったのです。

資産規模が対GDP比でほぼ100%の日銀が同じことをしたら、どれほどの衝撃が起こるでしょう?」

2018年末の米長期金利上昇と株価下落は投資家の記憶に新しいところ。藤巻氏はFRBのバランスシート縮小が市場に与えた衝撃の大きさを考えれば、日銀が同じ方法をマネすることなど無理だと指摘する

「黒田日銀総裁は、他国の中央銀行の方法を学びながら金融政策の出口を考えると言っていますが、米国と同じ縮小方法を、日銀ができるはずがありません。バランスシートの規模が全然違うのですから、米国のダイエット方法をマネしようとしても無理なんです」

日経平均1万7700円割れがデッドライン!?

そうなると、最終的に行き着く先は、日銀が市場の信頼を失うことだと藤巻氏は主張する。

「きっかけとしてもっとも端的なのは、日銀の債務超過でしょうね。たとえば、日銀が保有しているETFの簿価は、日経平均に換算すると、約1万8400円と言われています。日経平均がこの水準を割り込むと、日銀の保有ETFは含み損に転じるのです。さらに、日経平均が1万7700円を割り込むと、ETFの含み損が日銀の自己資本約8.6兆円(※)を上回って、日銀は債務超過になると言われています」

(※編集部注:資本勘定と引当金勘定の合計。2018年度上半期末時点。日銀「第134回事業年度(平成30年度)上半期財務諸表等」より)

(出所:Bloomberg)

「東京オリンピックが終われば日本の景気が悪くなるっていうのは、みんなが言っていることです。それがわかっているから、みんながオリンピック前に株を売る。そのときに、日経平均が1万7700円を割り込んで、市場が騒ぎ出すでしょう」

東京オリンピック開幕まで、あと500日あまり。最長でも日銀はそこまでしか持たないと藤巻氏は言うのだ。

「日銀が債務超過になったら、円は大暴落しますよ。だって、中央銀行が債務超過になった国の通貨なんて、誰も信用しませんから。日本人は円しかないから信用するって言っても、外国人は絶対、円なんていらないと思うでしょ。海外との商売は成立しないし、円を渡すから米ドルをくださいって言っても、円をほしい人なんていませんよね」

東京オリンピック後の景気悪化は周知の事実。オリンピック前に株価が下落し、日銀が債務超過になって円が大暴落するというのが、藤巻氏のシナリオの1つ。

誰かにお金を貸していて、その人が破産すると、貸したお金は返ってこなくなるのと同じ。藤巻氏は、日銀が債務超過になれば、日銀の負債である円が返ってこなくなるから、円が大暴落して、とどまることのない悪循環がはじまると言う。

景気が良くなっても債務超過!?

だったら、景気が悪くならず、株価の大幅下落が訪れなければ大丈夫かというと、そんなに単純な話ではないらしい。

仮に日本の景気が良くなって、CPI(消費者物価指数)が日銀の目標とする前年比2%に到達したとしよう。日銀は公約達成で国債購入をやめると予想されるが、そうなると国債の買い手がいなくなって長期金利は暴騰(=国債価格は下落)する。金利が暴騰すると、政府は予算を組めなくなるから、結局はCPIが2%に到達しても、日銀が紙幣をどんどん発行して、国債を買い続けなくてはいけなくなるというのが藤巻氏の指摘だ。

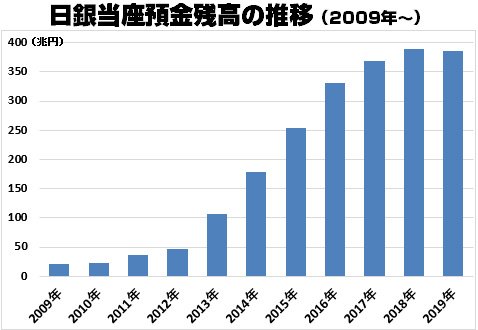

「もう1つ、CPIが2%になると、さすがに日銀もゼロ金利政策は維持できなくなります。CPIが2%なのに、政策金利が0.1%のままでは、インフレが加速するからです。そうなると、金利を上げなくてはいけなくなりますが、今の非伝統的な金融政策のもとでは、銀行が日銀に預けている日銀当座預金に対する金利を引き上げることで、市中金利を引き上げていく方法しかありません。FRBも、そのような方法をとっています。

ところが、日銀当座預金残高は2019年2月末時点で約385兆円もあります。金利を1%引き上げるだけで、日銀は3.85兆円の利息を支払わなくてはいけなくなります。金利をCPIと同じ2%へ引き上げれば、7.7兆円もの損の垂れ流しです」

※各年の年末(2019年は2月末)時点のデータを掲載

※日銀のデータを基にザイFX!が作成

「日銀の主な収入源は国債の利息ですが、日銀が保有している国債の平均利回りは0.280%(※)しかありません。利息収入は約1.3兆円です。自己資本も8.6兆円ぐらいしかないのですから、少しでも金利を引き上げると、日銀はすぐに債務超過になります。

さらに、462兆円も保有している国債にも、評価損が発生するでしょう。損を垂れ流し、巨大な国債評価損を抱えた中央銀行なんて、誰も信用しなくなります」

(※編集部注:日銀「第134回事業年度(平成30年度)上半期財務諸表等」より)

景気が悪くなったら保有株式の評価損で債務超過、景気が良くなっても金利引き上げと保有国債の評価損で債務超過になる。どちらにしてもヤバイ状況には変わりがない、と藤巻氏は主張する。

「今の政策が行き詰まって円や国債が暴落すると、市場の暴力って言われるかもしれませんが、非伝統的な金融政策で市場の機能を殺しているのですから、単なる政策ミスであって人災です」

もはや政府に補填能力はなし

でも、たとえ債務超過になってもすぐに破綻するとは限らないことは、一般の企業をみてもわかる。中央銀行にだって、同じことが言えるのではないだろうか。たとえば、2015年にはSNB(スイス国立銀行[スイスの中央銀行])が債務超過に陥った可能性があると取り沙汰されたが、今でもSNBは普通に存在しているし…。

「SNBが債務超過になった可能性があると言われたのは、SNBが市場のスイスフラン高を阻止する目的で行った無制限のスイスフラン売り・ユーロ買い介入が効かず、介入によって保有したユーロの価値が下がったという、一時的な要因によるものです。

それによって、SNBの信用が落ちてスイスフランが安くなったから、今度はユーロの価値が相対的に強くなって、SNBの資産は回復しました。市場参加者も、そうなることがわかっていたので、心配はしていなかったのです。

今の日本は、それとはまったく違います。財政が黒字であれば、政府が補填すれば良いだけですが、日本は毎年、財政赤字です。今年(2019年)は32兆円も収支がマイナス(※)。補填のしようがありません。それを日銀がお金を刷って、そのお金で国債を買って穴埋めしているのですから、誰にも信用なんかされませんよ」

(※編集部注:2019年度当初予算案における新規国債発行額)

※2017年度までは実績、2018年度は補正後、2019年度は当初予算を掲載

※財務省のデータを基にザイFX!が作成

ハイパーインフレは究極の財政再建策!?

結局、日銀が債務超過に陥って国際市場で信用を失うのは、どうあがいたところで避けられないというのが藤巻氏の主張だ。そして、それが引き金になって円が大暴落し、ハイパーインフレがやってくると言う。ハイパーインフレが起こったら、日本の経済や財政は、どうなるのだろう。

「インフレというのは、債権者から債務者への富の移動を意味します。たとえば、タクシーの初乗り料金が100万円になれば、汗水流して貯めた1000万円は、初乗り料金でタクシーに10回乗ればなくなってしまいます。逆に、1000万円の借金をして個人タクシーを始めた運転手は、初乗り料金で10人のお客を乗せれば、それで借金が返済できる。インフレはお金を貸している人が損をして、借りている人が得をするんです」

「日本最大の債務者は国、最大の債権者は国民ですから、インフレになると国民の資産は国に移動することになります。すなわち、増税と同じです。ですから、ものすごいハイパーインフレになれば、これは究極の財政再建です。タクシーの初乗り料金が1兆円になれば、日本の借金1092兆円(※)なんて、なきに等しい。日本の財政は、あっという間に再建されます。でも、国民は悲惨です」

(※編集部注:国庫短期証券や財政投融資債を含めた残高。日銀「2018年7-9月期資金循環統計」より)

新中央銀行の創設と新通貨発行でハイパーインフレ収束へ

ハイパーインフレで日本の財政は再建されるかもしれない。でも、問題は信用だ。国際社会から信用を失ったままでは、日本経済は立ち直れないのではないだろうか?

「中央銀行や通貨の信用を回復させる方法は、3つしかありません。1つ目は、ジンバブエのように自国通貨を放棄して、外貨を法定通貨にする方法。2つ目は、日本が昭和21年に行ったような、預金封鎖と新券(新しい通貨)の発行。そして3つ目が、第二次世界大戦後のドイツのように、古い中央銀行(ライヒスバンク)を倒産させて、新しい中央銀行(ブンデスバンク)を創設する方法です。

個人的には、日本は3つ目の、戦後のドイツと同じことをするのではないかと思っています。つまり、今の日銀を潰して新しい中央銀行を作り、新しい中央銀行が今の円に変わる通貨を発行するのです。そうなれば、今の日銀が発行した紙幣は紙くずですから、1ドル=何兆円なんていう、とてつもない円安になります」

ハイパーインフレ到来後は新しい中央銀行が創設され、今の円に変わる通貨を発行する方法がとられると藤巻氏は予測している。そうなると、今の円は価値がゼロになり、とてつもない円安になると言う

「円大暴落のおかげで国際競争力が相対的に強くなるので、経済も立ち直っていきます。中央銀行の信用が回復して新しい通貨の価値が安定すれば、いずれハイパーインフレも収まります」

(「伝説のディーラー・藤巻健史氏に聞く(2)日銀破綻を経て日本の財政は再建される!」へつづく)

(取材・文/ザイFX!編集部・堀之内智 撮影/和田佳久)

| 【2026年2月】ザイFX!読者がおすすめするFX会社トップ3を公開! | |||

| 【総合1位】 GMOクリック証券「FXネオ」 | |||

| GMOクリック証券「FXネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 24ペア |

|

【GMOクリック証券「FXネオ」のおすすめポイント】 機能性の高い取引ツールが、多くのトレーダーから支持されています。特に、スマホアプリの操作性が非常に優れており、スプレッドやスワップポイントなどのスペック面も申し分ないため、あらゆるスタイルのトレーダーにおすすめの口座です。取引環境の良さをFX口座選びで優先するなら、選択肢から外せないFX口座と言えます。 |

|||

|

【GMOクリック証券「FXネオ」の関連記事】 ■GMOクリック証券「FXネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼GMOクリック証券「FXネオ」▼ |

|||

| 【総合2位】 SBI FXトレード | |||

| SBI FXトレードの主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.18銭 | 0.3pips | 1通貨 | 34ペア |

|

【SBI FXトレードのおすすめポイント】 すべての通貨ペアを「1通貨」単位、一般的なFX口座の1/1000の規模から取引できるのが最大の特徴! これからFXを始める人、少額取引ができるFX口座を探している方は、絶対にチェックしておきたいFX会社です。スプレッドの狭さにも定評があり、1回の取引で1000万通貨まで注文が出せるので、取引量が増えて稼げるようになってからも長く使い続けられます。 |

|||

|

【SBI FXトレードの関連記事】 ■SBI FXトレードのメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼SBI FXトレード▼ |

|||

| 【総合3位】 外為どっとコム「外貨ネクストネオ」 | |||

| 外為どっとコム「外貨ネクストネオ」の主なスペック | |||

| 米ドル/円 スプレッド | ユーロ/米ドル スプレッド | 最低取引単位 | 通貨ペア数 |

| 0.2銭原則固定 (9-27時・例外あり) |

0.3pips原則固定 (9-27時・例外あり) |

1000通貨 | 30ペア |

|

【外為どっとコム「外貨ネクストネオ」のおすすめポイント】 業界最狭水準のスプレッドと豊富な情報で、多くのトレーダーに人気のFX口座です。FX取引が初めての初心者から、スキル向上を目指す中・上級者向けまで、各自のレベルにあわせて受講できる学習コンテンツも魅力です。比較チャートや相場の先行きを予測してくれる機能など、取引をサポートしてくれるツールも充実しています。 |

|||

|

【外為どっとコム「外貨ネクストネオ」の関連記事】 ■外為どっとコム「外貨ネクストネオ」のメリット・デメリットを解説! スプレッド、スワップポイントなどの他社との比較、キャンペーン情報や口座開設までの時間、必要書類も紹介! |

|||

|

▼外為どっとコム「外貨ネクストネオ」▼ |

|||

| ※スプレッドはすべて例外あり。この表は2026年2月2日時点のデータをもとに作成しているため、最新の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、各FX会社の公式サイトなどで確認してください | |||

各FX口座のさらに詳しい情報や10位までの全ランキングは、以下よりご覧ください。

【※関連記事はこちら!】

⇒FXトレーダーのリアルな声を反映! ザイFX!読者が選んだ「おすすめFX会社」人気ランキング!

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)