■市場は、ギリシャ政府公表の統計を信頼していない!?

足元の為替市場では、ユーロの1人負けならぬ、「一幣」負けが続いている。

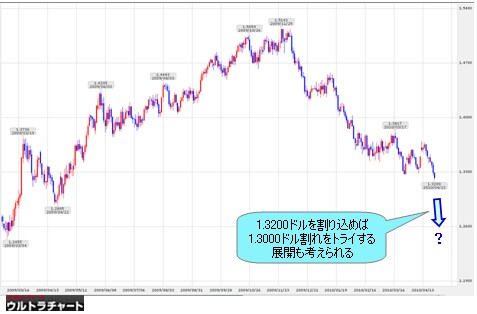

現執筆時点では、ユーロ/米ドルは1.3200ドル割れ目前まで売り込まれ、その他の通貨に対しても大幅な下げを記録している。

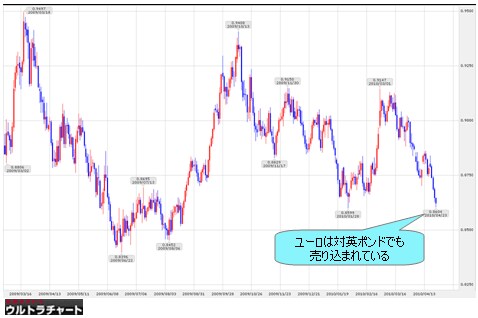

その中で、加ドル、豪ドルのような資源国通貨に対しては、ユーロのベア(弱気)トレンドは当然の成り行きであろうが、同じく財政問題を抱える英ポンド、あるいは、当局による為替介入の可能性が高いスイスフランに対しても、大幅な下落となっている点は見逃せない。

この状況はやはり尋常ではない。

一時持ち直したユーロだが、その後の急落は、有力格付け会社によるたび重なる格下げが「売り材料」として利用された面はあるだろう。

だが、ギリシャの債務そのものよりも、ギリシャ政府が公表する各種統計に対する信ぴょう性に市場関係者が疑問を持ち始め、その不信感が深まったところに根本的な問題があるのではないだろうか?

これが、ユーロ急落の引き金になったと思っている。

■ユーロ/米ドルは1.32ドル割れなら、1.3ドルをトライか?

たとえば、ギリシャの2009年度における対GDPの財政赤字比率を見ると、ギリシャ政府は12.7%と公表したが、ユーロスタット(欧州委員会統計局)の最近の統計では13.6%となり、その差は0.9%にものぼっていた。

その上、ユーロスタットは、ギリシャの財政統計データの正確性に保留の態度を表明している。

したがって、ギリシャの財政支援策の策定うんぬんという以前に、ギリシャ政府の姿勢そのものが問われていて、問題が先送りされる可能性が大きい分だけ、ユーロの軟調地合いは当面続くだろう。

テクニカルの視点で見ると、ユーロ/米ドルは1.3200ドルを割り込むと、節目の1.3000ドル割れをトライするような展開が見込まれ、同水準が一気に射程圏に入ってくる。

■これから、米ドル/円は上値追いの展開へ

ところで、前回のコラムでも書いたが、足元の米ドル高がユーロ安に依存しているという側面が大きい以上、筆者は、ドルインデックスがこれから上値余地をガンガン伸ばしていくイメージを持っていない(「米ドルの本格的な上昇は難しそうだが、リスク選好の資源国通貨買いも正しくない!?」を参照)。

また、いつも指摘しているように、円は特別な存在で、対米ドルでの円安トレンドは、ドルインデックスの後を追うかたちで進行しやすい。

だから、これからは、ドルインデックスのトップアウトと米ドル/円の上値追いといったシナリオを念頭に置く必要が出てくるだろう。

その背景には、世界的な金利正常化の動きがある。これを受けて、為替市場においても「リスク回避型」から「金利選好型」への展開が図られていると見る。

景気回復期待が高まるにつれ、利上げやその見通ししだいで、その通貨の明暗が分かれるといった様相が鮮明となってきている。

言うまでもないが、景気回復の先陣を切るのは新興国であり、特に、アジアの各国がかじを大きく切ろうとしている。

中国では、景気回復どころか不動産バブルが起きていて、当局は景気過熱とインフレの進行に神経をとがらせている。利上げの可能性を模索する一方、人民元の切り上げが行われる可能性は高い。

また、シンガポールは通貨の切り上げを通じて事実上の緊縮政策をはかっていて、インドにいたっては、2カ月連続で利上げを敢行し、景気過熱を引き締めようとする姿勢を強めている。

■「リーマン・ショック」以降、先進国経済は二極化した

2008年秋の「リーマン・ショック」以降、世界経済の構図は大きく変わろうとしている。

中国をはじめとする新興国は、大胆な財政出動を通じて景気後退を最小限にとどめ、先進国をリードするかたちで世界景気回復の主役に躍り出た。

その影響によって、先進国の中でも明暗がはっきりと分かれている。

カナダ、豪州、スウェーデンなどの資源国は、新興国の旺盛な資源需要に支えられ、比較的早く金融危機から立ち直り、経済成長を維持できている。

2008年秋の「リーマン・ショック」以降、世界経済の構図は大きく変わろうとしている。

中国をはじめとする新興国は、大胆な財政出動を通じて景気後退を最小限にとどめ、先進国をリードするかたちで世界景気回復の主役に躍り出た。

その影響によって、先進国の中でも明暗がはっきりと分かれている。

カナダ、豪州、スウェーデンなどの資源国は、新興国の旺盛な資源需要に支えられ、比較的早く金融危機から立ち直り、経済成長を維持できている。

半面、資源国以外の国は、株式市場では大幅な反騰が見られているものの、いまだに経済成長に対する確信を得られずにいる。

中でも、ユーロ圏のような「問題児」を抱えるところでは、足並みの乱れによって、経済成長から取り残される懸念さえある。

■ホットマネーは米ドルから利上げ期待のある通貨へ

しかし、少なくとも現時点においては、世界経済全体が回復に向かうといったコンセンサスが強まっていて、昨年末から一貫して、「リスク回避型」から「リスク選好型」へと、投資パターンを修正しようとしているように見える。

つまり、昨年末以降の米ドル高は、各国政府が財政出動や量的緩和といった「ハト派」のスタンスを強めたために、多くの投資家が景気回復に自信を持てず、リスク回避先として米ドルを選んだのだ。

その点では、円が買われた理由も同様であろう。

そのような動きが本質であれば、ギリシャ問題は表の形式であり、また引き金でもある。米ドル高は消却法で選ばれた結果に過ぎない。

そうだとしたなら、すでに利上げに踏み切った豪州はもちろん、利上げ姿勢を明らかにしているカナダ、スウェーデンなどの状況を考慮すると、ホットマネーが米ドルから流出してもおかしくはない。

なにしろ、米FRB(連邦準備制度理事会)は最近、低金利政策の堅持を表明したばかりだ。

■通貨ペアごとのパフォーマンスが目立つ局面になりそう

この視点から、最近のユーロと円が軟調であることは納得できる。両通貨ともに利上げ見通しがほとんどないからだ。

また、ユーロが対英ポンドで下落していることも理にかなう。ユーロ圏にデフレ懸念があるのとは対照的に、英国のインフレ指標を見ると、3月は3.4%まで高まっている。さらに、直近の失業率は市場予想を下回ったのだ。

ユーロ圏とは裏腹に、英国のネガティブな材料への市場関係者の思惑は薄れつつあるようだ。

このようなトレンドは、しばらく続くだろう。

だが、ユーロの1人負けと併せて、米ドルの1人勝ちという局面に終止符が打たれることも見逃せない。

これからは、ユーロが「ボロ負け」という事情もあって、しばらく「主役」不在の「戦国」時代に突入していくだろう。

米ドル全体の強弱よりも、通貨ペアごとのパフォーマンスが目立つ局面になりそうだ。

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)