■パニックに陥った5月6日の金融市場。きっかけは?

5月6日(木)の金融市場はパニックに陥った。

米国のダウ指数は一時、前日比9.2%、980.50pipsもの暴落となり、下げ幅としては史上最高記録を更新した。

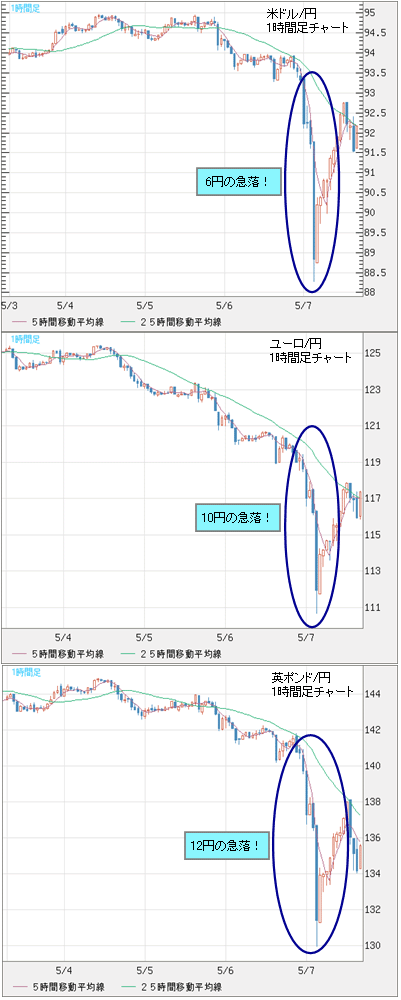

それとリンクしたかたちで、米ドル(対円を除く)と円が買われ、ドルインデックスは85.26まで急騰し、米ドル/円は6円、ユーロ/円は10円、英ポンド/円は12円を超える下落を見せた。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 1時間足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 1時間足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 1時間足)

相場急落の背景には、ギリシャの財政危機に端を発したユーロ圏のソブリンリスク(国家に対する信用リスク)の悪化は避けられないといった危機感があるのだろう。

だが、どうやら、きっかけはトレーダーの誤発注にあったようだ。

ウワサでは、大手銀行のトレーダーが日用品大手のP&G(プロクター・アンド・ギャンブル)株に対してケタ違いの売り注文を出したため、すでにギリシャ危機で下げに転じていた相場に拍車をかけ、暴落につながったというのだ。

■3月から続く米国株の上昇は「終わりの始まり」のスタート

もっとも、今回の暴落の尋常ではなかったところは、そのスピードとボラティリティにある。

ダウ指数の場合、1000pipsに迫るような下落は5分以内に起きていた。

いくつかのETF銘柄は短時間で値を消し、「iShares Russell 1000 Value Indaex」のように、60ドルから0.075ドルまで100%近く下落した銘柄もあったほどだ。

その原因については、これからいろいろな調査で浮き彫りとなるだろうが、現時点で考えられるのは次の2点ではないかと思っている。

まず、売買シェアを占める割合がますます高まる「プログラム売買」の存在によって、相場が一方通行になりやすくなっていることだ。

「プログラム売買」は、コンピューターを利用し、あらかじめ設定したプログラムに基づいて売買を行うシステムのことだが、1秒間に数百回もの指示を出すと言われている。

したがって、1つのトレンドを押し進め、さらにボラティリティ(変動幅)を拡大させていくことになる。

しかし、多くのシステムトレードはブレーキ機能を有していて、ボラティリティが過大になると、取引を見送る。その結果、流動性がなくなるため、暴落してきた銘柄はさらに値を消すことになる。

また、先の「プログラム売買」とリンクした問題はもっと深刻だ。

2008年9月の「リーマン・ショック」以降、米国株は62%近く反騰してきたが、そのパフォーマンスを導いてきた「主役」はヘッジファンドと機関投資家のトレーダーだ。

彼らはいずれも逃げ足の早い「プロ」であるからこそ、驚くべきボラティリティを作り出せたのではないかと思う。

言い換えれば、短期売買志向の強いホットマネー主導の相場は偽りであり、早晩パンクすることになる。

今回の事件は単なる引き金であって、3月より続いている米国株の上昇は、これで「終わりの始まり」がスタートしたと見ている。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 1時間足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 1時間足)

相場急落の背景には、ギリシャの財政危機に端を発したユーロ圏のソブリンリスク(国家に対する信用リスク)の悪化は避けられないといった危機感があるのだろう。

だが、どうやら、きっかけはトレーダーの誤発注にあったようだ。

ウワサでは、大手銀行のトレーダーが日用品大手のP&G(プロクター・アンド・ギャンブル)株に対してケタ違いの売り注文を出したため、すでにギリシャ危機で下げに転じていた相場に拍車をかけ、暴落につながったというのだ。

■3月から続く米国株の上昇は「終わりの始まり」のスタート

もっとも、今回の暴落の尋常ではなかったところは、そのスピードとボラティリティにある。

ダウ指数の場合、1000pipsに迫るような下落は5分以内に起きていた。

いくつかのETF銘柄は短時間で値を消し、「iShares Russell 1000 Value Indaex」のように、60ドルから0.075ドルまで100%近く下落した銘柄もあったほどだ。

その原因については、これからいろいろな調査で浮き彫りとなるだろうが、現時点で考えられるのは次の2点ではないかと思っている。

まず、売買シェアを占める割合がますます高まる「プログラム売買」の存在によって、相場が一方通行になりやすくなっていることだ。

「プログラム売買」は、コンピューターを利用し、あらかじめ設定したプログラムに基づいて売買を行うシステムのことだが、1秒間に数百回もの指示を出すと言われている。

したがって、1つのトレンドを押し進め、さらにボラティリティ(変動幅)を拡大させていくことになる。

しかし、多くのシステムトレードはブレーキ機能を有していて、ボラティリティが過大になると、取引を見送る。その結果、流動性がなくなるため、暴落してきた銘柄はさらに値を消すことになる。

また、先の「プログラム売買」とリンクした問題はもっと深刻だ。

2008年9月の「リーマン・ショック」以降、米国株は62%近く反騰してきたが、そのパフォーマンスを導いてきた「主役」はヘッジファンドと機関投資家のトレーダーだ。

彼らはいずれも逃げ足の早い「プロ」であるからこそ、驚くべきボラティリティを作り出せたのではないかと思う。

言い換えれば、短期売買志向の強いホットマネー主導の相場は偽りであり、早晩パンクすることになる。

今回の事件は単なる引き金であって、3月より続いている米国株の上昇は、これで「終わりの始まり」がスタートしたと見ている。

■英ポンド/円の過激なパフォーマンスは驚くに値しない!?

さて、為替市場における足元の反応は、今回も典型的なリスク回避パターンである。

米ドルは対円以外、ほぼすべての主要通貨に対して買われ、円もリスク回避先として買われた。

もっとも、為替相場が米国株の急落とリンクしたかたちで波乱となったことも、英ポンド/円のように、ほぼすべてが「プログラム売買」で合成される通貨ペアが過激なパフォーマンスを見せたことも、特に驚くに値しない。

「リーマン・ショック」を経験した者なら、デジャブと感じるほどだ。

では、「リーマン・ショック」のような危機の再来があるとすれば(筆者は、その可能性が高いと見るが…)、前回のように、株価の下落とともに米ドルが上昇し続け、円も急騰を続けるだろうか?

筆者の考えとしてはYESであり、NOでもある。

■ユーロ安/米ドル高は、ここからあまり進まない!?

YESとは、日本株を含め、世界的規模での株価下落が避けられないということだ。

国際ホットマネーには無縁とはいえ、世界でもっとも成長率の高い中国の株式(上海総合指数)が今回の「5.6事件」に先がけて下落に転じ、年初来のパフォーマンスが世界中でワースト5に入っていることを、世界的危機、あるいは景気後退の前兆と受け止めるべきだ。

言ってみれば、米国株の急落はその前兆を認証する形で発生しており、危機は起こるべくして起こる。これは、ギリシャ問題の本質もしかりである。

このコラムでも指摘しているように、ソブリンリスクがユーロ圏だけにとどまるという考えは安易で、早晩、英国や米国にまで飛び火するはずだ(「米国の景気回復シナリオは裏切られ、米国のソブリンリスクは必ず問題となる!」を参照)。

また、円の上昇トレンドは続くだろう。

デフレで、経常黒字を維持し、しかも財政赤字の大半を国内のファイナンスに依存している国の通貨は、リスク回避先として選ばれることは間違いないだろう。

主要通貨のうち、変動相場制に移行してから、円だけが対米ドルの史上最高値を更新していない。これからも、円は実力を発揮し続けるだろう。

そして、NOというのは、米ドルの上昇に疑問があるからだ。

確かに、「リーマン・ショック」の際には米ドルは急騰していたが、当時のユーロ高/米ドル安の状況とは異なり、現在はユーロ安/米ドル高であって、しかもかなりのスピードと値幅を伴って進行している。

言い換えれば、現在のユーロ安/米ドル高が景気後退を先んじて織り込んでいるために、これ以上は反応しにくいという可能性が高い。

また、「リーマン・ショック」前に流行っていた「円キャリートレード」の存在とその崩壊も現在の状況とかなり異なっており、ユーロ/円の下落がさらにユーロ/米ドルの下落に寄与していくとは考えにくい。

さて、為替市場における足元の反応は、今回も典型的なリスク回避パターンである。

米ドルは対円以外、ほぼすべての主要通貨に対して買われ、円もリスク回避先として買われた。

もっとも、為替相場が米国株の急落とリンクしたかたちで波乱となったことも、英ポンド/円のように、ほぼすべてが「プログラム売買」で合成される通貨ペアが過激なパフォーマンスを見せたことも、特に驚くに値しない。

「リーマン・ショック」を経験した者なら、デジャブと感じるほどだ。

では、「リーマン・ショック」のような危機の再来があるとすれば(筆者は、その可能性が高いと見るが…)、前回のように、株価の下落とともに米ドルが上昇し続け、円も急騰を続けるだろうか?

筆者の考えとしてはYESであり、NOでもある。

■ユーロ安/米ドル高は、ここからあまり進まない!?

YESとは、日本株を含め、世界的規模での株価下落が避けられないということだ。

国際ホットマネーには無縁とはいえ、世界でもっとも成長率の高い中国の株式(上海総合指数)が今回の「5.6事件」に先がけて下落に転じ、年初来のパフォーマンスが世界中でワースト5に入っていることを、世界的危機、あるいは景気後退の前兆と受け止めるべきだ。

言ってみれば、米国株の急落はその前兆を認証する形で発生しており、危機は起こるべくして起こる。これは、ギリシャ問題の本質もしかりである。

このコラムでも指摘しているように、ソブリンリスクがユーロ圏だけにとどまるという考えは安易で、早晩、英国や米国にまで飛び火するはずだ(「米国の景気回復シナリオは裏切られ、米国のソブリンリスクは必ず問題となる!」を参照)。

また、円の上昇トレンドは続くだろう。

デフレで、経常黒字を維持し、しかも財政赤字の大半を国内のファイナンスに依存している国の通貨は、リスク回避先として選ばれることは間違いないだろう。

主要通貨のうち、変動相場制に移行してから、円だけが対米ドルの史上最高値を更新していない。これからも、円は実力を発揮し続けるだろう。

そして、NOというのは、米ドルの上昇に疑問があるからだ。

確かに、「リーマン・ショック」の際には米ドルは急騰していたが、当時のユーロ高/米ドル安の状況とは異なり、現在はユーロ安/米ドル高であって、しかもかなりのスピードと値幅を伴って進行している。

言い換えれば、現在のユーロ安/米ドル高が景気後退を先んじて織り込んでいるために、これ以上は反応しにくいという可能性が高い。

また、「リーマン・ショック」前に流行っていた「円キャリートレード」の存在とその崩壊も現在の状況とかなり異なっており、ユーロ/円の下落がさらにユーロ/米ドルの下落に寄与していくとは考えにくい。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

■過大に積み上げられたユーロの売りポジションだが…

そもそも、「リーマン・ショック」後の円高は、過剰な円キャリートレードの流行とその反動でもたらされた側面が大きかった。

その状況を彷彿とさせるのは他ならぬ、目下、過大なレベルまで積み上げられたユーロの売りポジションである。

危機がさらに進行すると、反動の巻き戻しはさらなるユーロ安ではなく、米ドル安をもたらすはずである。

もちろん、足元のユーロ圏の混乱を見ていると、ユーロの買い戻しが直ちに起こるとも思っていないが、相場の内部構造が現実の材料を引き起すという筆者の信念が正しければ、米国サイドではこれから、5月6日(木)の「誤発注」のような「サプライズ」が多発するだろう。

歴史は偶然性をもって、その必然性を証明するものである。

■過大に積み上げられたユーロの売りポジションだが…

そもそも、「リーマン・ショック」後の円高は、過剰な円キャリートレードの流行とその反動でもたらされた側面が大きかった。

その状況を彷彿とさせるのは他ならぬ、目下、過大なレベルまで積み上げられたユーロの売りポジションである。

危機がさらに進行すると、反動の巻き戻しはさらなるユーロ安ではなく、米ドル安をもたらすはずである。

もちろん、足元のユーロ圏の混乱を見ていると、ユーロの買い戻しが直ちに起こるとも思っていないが、相場の内部構造が現実の材料を引き起すという筆者の信念が正しければ、米国サイドではこれから、5月6日(木)の「誤発注」のような「サプライズ」が多発するだろう。

歴史は偶然性をもって、その必然性を証明するものである。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)