■世界景気の二番底懸念が後退し、楽観論が多数に

最近の金融マーケットは、まるで「躁うつ病」にかかったかのようである。

週初は世界景気の二番底懸念によって日・米・欧の株式市場が急落し、暗い見通ししか聞こえてこなかった。

ところが、週央に発表となった米・中のPMI(購買担当者指数)が堅調で、二番底懸念は急速に後退した。一転して楽観論がマーケットを支配し、株式市場の反騰につれて、二番底はあり得ないと言い切る者さえ出てきた。

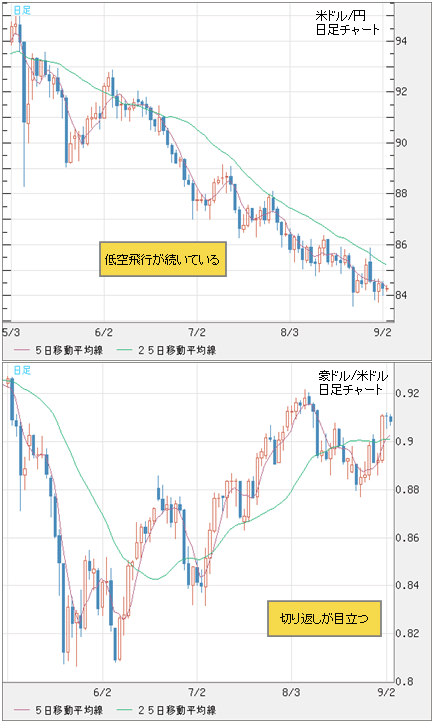

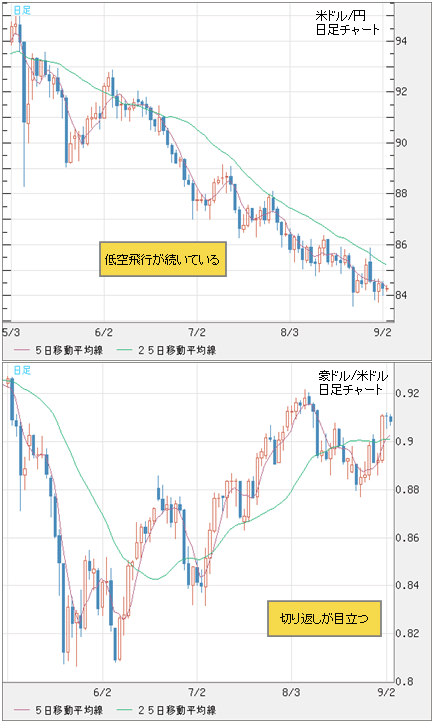

そこで為替相場を見てみると、米ドル/円の低空飛行は続いているものの、ユーロ/米ドル、豪ドル/米ドルの切り返しが目立っている。

米ドル/円&豪ドル/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

ユーロ圏の国々のGDPが上方修正され、中国経済が堅調に推移し、世界経済が二番底に陥るリスクが減少すれば、米ドルよりもユーロや豪ドルが選好されやすい。だから、これは理にかなう値動きである。

■ユーロのソブリンリスクへの反応はやはり過剰だった

ところで、米国の著名投資家であるジョージ・ソロス氏いわく、マーケットは常に間違っている。

その真意については、マーケット自体が間違っているというよりも、マーケットの反応は常に行き過ぎとなり、かつ特定のテーマにとらわれ過ぎているということではないかと筆者は思っている。

したがって「二番底」というテーマに対するマーケットの神経質な反応はある意味では仕方がないとも言えるだろう。これにより、本質的にマーケットは混迷している、ということが改めて浮き彫りとなった。

つい最近まで、欧州諸国のソブリンリスク(国家に対する信用リスク)がマーケットの重要テーマであったが、今週に入ってからはほとんど聞かれなくなった。

ドイツをはじめ、ユーロ圏の経済指標が好調で、これをユーロ安の恩恵を受けた一時的なリバウンドに過ぎないと主張する者は多い。だが、ユーロのソブリンリスクが大げさに喧伝され、マーケットが過剰に反応し過ぎたことは明白であろう。

このことを証明するかのように、IMF(国際通貨基金)が9月1日(水)に1つのレポートを発表している。

それは、ユーロ圏各国のデフォルト(債務不履行)リスクは低く、そのソブリンリスクに対するマーケットの反応が過敏だったことをズバリ指摘したものだった。

■マーケットが行き過ぎとなりやすいワケは?

確かに、「PIIGS」(ポルトガル、アイルランド、イタリア、ギリシャ、スペイン)と呼ばれる国々の国債の入札が行われるたびに、一部の市場参加者は「次の危機」の引き金になるのではないかと騒いできた。

そして、彼らはユーロの「次なる暴落」を予測してきたが、足元のトレンドはその逆の方向へと進行しているように見える。

マーケットが間違うというよりも、市場参加者が常に一辺倒な見方に洗脳されやすいことが、マーケットの行き過ぎを生じさせているのだろう。

さらにおもしろいことに、このIMFのレポートは日本を、ギリシャ、イタリア、ポルトガルと一緒に並べて、負担しきれないほど危険なレベルまで政府債務が過大な国だと指摘している。

ところが、みなさんもご存知のように、日本国債は利回りの低下(債券価格の上昇)が進み、マーケットの見方と反応の「不条理」を露呈している。

債券市場の構造が他の国々と根本的に異なるから、日本国債の市場は崩壊しないと主張する著名人は多いが、マーケットはいずれ自らの誤りを修正し、彼らの謬論(誤った議論)を正すことになるだろう。

ちなみに、米国債についての「米国が利息を払える限りは『双子の赤字』を心配しなくてもよい。米国債市場の流動性が高いから、崩壊はありえない」といった主張も本質的に一緒である。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

ユーロ圏の国々のGDPが上方修正され、中国経済が堅調に推移し、世界経済が二番底に陥るリスクが減少すれば、米ドルよりもユーロや豪ドルが選好されやすい。だから、これは理にかなう値動きである。

■ユーロのソブリンリスクへの反応はやはり過剰だった

ところで、米国の著名投資家であるジョージ・ソロス氏いわく、マーケットは常に間違っている。

その真意については、マーケット自体が間違っているというよりも、マーケットの反応は常に行き過ぎとなり、かつ特定のテーマにとらわれ過ぎているということではないかと筆者は思っている。

したがって「二番底」というテーマに対するマーケットの神経質な反応はある意味では仕方がないとも言えるだろう。これにより、本質的にマーケットは混迷している、ということが改めて浮き彫りとなった。

つい最近まで、欧州諸国のソブリンリスク(国家に対する信用リスク)がマーケットの重要テーマであったが、今週に入ってからはほとんど聞かれなくなった。

ドイツをはじめ、ユーロ圏の経済指標が好調で、これをユーロ安の恩恵を受けた一時的なリバウンドに過ぎないと主張する者は多い。だが、ユーロのソブリンリスクが大げさに喧伝され、マーケットが過剰に反応し過ぎたことは明白であろう。

このことを証明するかのように、IMF(国際通貨基金)が9月1日(水)に1つのレポートを発表している。

それは、ユーロ圏各国のデフォルト(債務不履行)リスクは低く、そのソブリンリスクに対するマーケットの反応が過敏だったことをズバリ指摘したものだった。

■マーケットが行き過ぎとなりやすいワケは?

確かに、「PIIGS」(ポルトガル、アイルランド、イタリア、ギリシャ、スペイン)と呼ばれる国々の国債の入札が行われるたびに、一部の市場参加者は「次の危機」の引き金になるのではないかと騒いできた。

そして、彼らはユーロの「次なる暴落」を予測してきたが、足元のトレンドはその逆の方向へと進行しているように見える。

マーケットが間違うというよりも、市場参加者が常に一辺倒な見方に洗脳されやすいことが、マーケットの行き過ぎを生じさせているのだろう。

さらにおもしろいことに、このIMFのレポートは日本を、ギリシャ、イタリア、ポルトガルと一緒に並べて、負担しきれないほど危険なレベルまで政府債務が過大な国だと指摘している。

ところが、みなさんもご存知のように、日本国債は利回りの低下(債券価格の上昇)が進み、マーケットの見方と反応の「不条理」を露呈している。

債券市場の構造が他の国々と根本的に異なるから、日本国債の市場は崩壊しないと主張する著名人は多いが、マーケットはいずれ自らの誤りを修正し、彼らの謬論(誤った議論)を正すことになるだろう。

ちなみに、米国債についての「米国が利息を払える限りは『双子の赤字』を心配しなくてもよい。米国債市場の流動性が高いから、崩壊はありえない」といった主張も本質的に一緒である。

■ドルインデックスのリバウンドはもう少し続きそう

それでは、最近の相場のテーマである「二番底」について考えてみたい。

急速に二番底懸念が後退したのは、欧米の有力金融機関が見通しを上方修正したこと、米中のPMIをはじめとする各種経済指標が劇的に回復したことに加えて、9月2日(木)公表のECB(欧州中央銀行)理事会後の声明が効いたようだ。

ECBは、政策金利据え置きを決めた理事会後の声明で、今年と来年のユーロ圏内の経済成長が想定よりも強いと予測し、二番底のリスクはないと言い切った。

これにより、マーケットは一転して楽観論が支配的となり、スタンスの転換を図ろうとしているのだ。その上、米国サイドの本格的な量的緩和実施を期待する声が多いため、米ドル全体を押し下げたと言える(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

筆者はこのコラムでも繰り返し、長期スパンにおける米ドルの「宿命的」下落を指摘してきたが、中短期スパンでは必ずしも長期スパンの方向に合致しないことも表明しておきたい(「ドル安は宿命だが、いったんは円安か?『中国が出たら終わり』を今回も信じたい」を参照)。

つまり、米ドル全体(ドルインデックス)がこのまま一直線に下がっていくのではなく、いったん切り返してリバウンドを継続するので、トップアウトするにはもう少し時間がかかるのではないかと見ているのだ。

■ECBは今回も間違えている可能性が高い!

このような見方に、ファンダメンタルズとテクニカルの両面からアプローチしていきたい。

まず、ファンダメンタルズでは前述したように、市場参加者の多くが常に特定のテーマに対して一辺倒な見方に陥りやすいために、次の2つのキーワードに対する期待についても「楽観し過ぎている」というリスクがある。

その2つとは、「二番底なし」と「米国の量的緩和」である。

「二番底なし」と言い切るには安易すぎるし、そういった慢心こそが次に危機を引き起こすといった歴史の事例には、枚挙にいとまがない。

ECBがソブリンリスクを予測できなかったのと同様に、今回公表された声明も間違っている可能性は高い。

そして、米国の本格的な量的緩和はいずれ実行されるだろうが、FRB(米連邦準備制度理事会)の声明文やバーナンキ議長の発言を考慮すると、時期尚早感は否めない。

■円高圧力はクロス円主導になりやすい

このように、「二番底なし」「米国の量的緩和」という2つのキーワードへの期待感がはく落すれば、米ドル全体(ドルインデックス)はもう少しリバウンドし、秋口まで戻り高値を更新し続けるのではないかと思っている。

また、ユーロサイドに、悲観論ではなく楽観論が広がっている今こそ、ユーロの調整の可能性に注意しておきたい。なぜなら、相場は「理外の理」で動いているからだ。

それでは、最近の相場のテーマである「二番底」について考えてみたい。

急速に二番底懸念が後退したのは、欧米の有力金融機関が見通しを上方修正したこと、米中のPMIをはじめとする各種経済指標が劇的に回復したことに加えて、9月2日(木)公表のECB(欧州中央銀行)理事会後の声明が効いたようだ。

ECBは、政策金利据え置きを決めた理事会後の声明で、今年と来年のユーロ圏内の経済成長が想定よりも強いと予測し、二番底のリスクはないと言い切った。

これにより、マーケットは一転して楽観論が支配的となり、スタンスの転換を図ろうとしているのだ。その上、米国サイドの本格的な量的緩和実施を期待する声が多いため、米ドル全体を押し下げたと言える(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

筆者はこのコラムでも繰り返し、長期スパンにおける米ドルの「宿命的」下落を指摘してきたが、中短期スパンでは必ずしも長期スパンの方向に合致しないことも表明しておきたい(「ドル安は宿命だが、いったんは円安か?『中国が出たら終わり』を今回も信じたい」を参照)。

つまり、米ドル全体(ドルインデックス)がこのまま一直線に下がっていくのではなく、いったん切り返してリバウンドを継続するので、トップアウトするにはもう少し時間がかかるのではないかと見ているのだ。

■ECBは今回も間違えている可能性が高い!

このような見方に、ファンダメンタルズとテクニカルの両面からアプローチしていきたい。

まず、ファンダメンタルズでは前述したように、市場参加者の多くが常に特定のテーマに対して一辺倒な見方に陥りやすいために、次の2つのキーワードに対する期待についても「楽観し過ぎている」というリスクがある。

その2つとは、「二番底なし」と「米国の量的緩和」である。

「二番底なし」と言い切るには安易すぎるし、そういった慢心こそが次に危機を引き起こすといった歴史の事例には、枚挙にいとまがない。

ECBがソブリンリスクを予測できなかったのと同様に、今回公表された声明も間違っている可能性は高い。

そして、米国の本格的な量的緩和はいずれ実行されるだろうが、FRB(米連邦準備制度理事会)の声明文やバーナンキ議長の発言を考慮すると、時期尚早感は否めない。

■円高圧力はクロス円主導になりやすい

このように、「二番底なし」「米国の量的緩和」という2つのキーワードへの期待感がはく落すれば、米ドル全体(ドルインデックス)はもう少しリバウンドし、秋口まで戻り高値を更新し続けるのではないかと思っている。

また、ユーロサイドに、悲観論ではなく楽観論が広がっている今こそ、ユーロの調整の可能性に注意しておきたい。なぜなら、相場は「理外の理」で動いているからだ。

ユーロ/円&ユーロ/米ドル 日足

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

テクニカル分析的な視点は、また次回に譲るが、要するに、米ドル全体のトップアウトにはもう少し時間がかかるため、足元で続いている円高圧力が、米ドル/円主導よりもクロス円(米ドル以外の通貨と円との通貨ペア)主導になりやすいのだ。

したがって、米ドル/円相場の短期見通しについては、なお従来の見方を堅持したい。この辺の検証も、また次回に!

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

テクニカル分析的な視点は、また次回に譲るが、要するに、米ドル全体のトップアウトにはもう少し時間がかかるため、足元で続いている円高圧力が、米ドル/円主導よりもクロス円(米ドル以外の通貨と円との通貨ペア)主導になりやすいのだ。

したがって、米ドル/円相場の短期見通しについては、なお従来の見方を堅持したい。この辺の検証も、また次回に!

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)