■テクニカル要素こそが為替相場を主導している

先週のコラムで、次の3つの予測を立てていた

(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

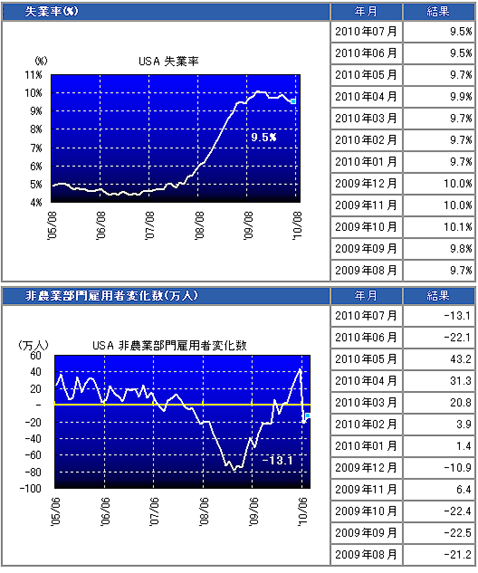

(1)7月の米国雇用統計について、多くの市場関係者が懸念しているほど悪くないのではないか

(2)米ドル安のスピードが速すぎて、そろそろ一服してもおかしくない段階にきている

(3)バーナンキFRB議長が躊躇なく量的緩和策を再開する

この3つのうち、(1)はハズレとなり、(2)と(3)は予測どおりの展開となった。

結局、一連の事件は、

ファンダメンタルズがどうであれ、テクニカル要素こそが為替相場を主導する要因だということを証明した。

(詳しくはこちら → 経済指標/金利:米国主要経済指標の推移)

振り返ってみると、8月6日(金)に発表となった7月の米国雇用統計の結果は、市場予想よりも大幅に悪化したものとなった。

本来ならば量的緩和につながる材料なので、米ドル売りが加速するといったように、教科書的な市場の反応が見られるはずだった。だが実際には、ドルインデックスは節目の80手前まで下押したものの、80割れには至らなかった。

むしろ、その後は切り返しに転じている。

日本時間8月11日(水)未明のFOMC(連邦公開市場委員会)で米国の量的緩和策が発表されたが、これも本来ならば米ドル売りの材料となるはずだった。

だが、対円を除き、対ユーロ、対英ポンド、対豪ドルといったところでは、米ドルは逆に上昇してきた。現執筆時点では、ドルインデックスは一時82.78までの反騰を見せている。

(出所:米国FXCM)

つまり、前述の

3つの予測の中で確実になったのは、テクニカル的要素から導かれた(2)だ。

(1)と(3)はファンダメンタルズ的要素なので、テクニカル的要素に主導される形になったと言える。

結局、

予測自体があっているかどうかは問題ではないということだ。

■投資家は「1本、1本の木を見逃しても、森を見るべき」

もっとも、市場コンセンサスはおおむね、米国雇用統計の結果が悪くても、米国の量的緩和の早期実施はないという方向に傾いていた。

実際、米FRB(連邦準備制度理事会)が実際に行った「満期を迎えるモーゲージ担保証券(MBS)の元本を長期国債に再投資する」という方法については、「明確な量的緩和策ではない」といった指摘も聞こえてくる。

このような細かい技術的な論議はエコノミストや専門家にお任せするとして、

重要なのは、投資家ならば「1本、1本の木を見逃しても、森を見るべき」ということだ。

ある意味では、

森の全体像を見たいなら「1本、1本の木を意図的に見逃さなければならない」とも言えるだろう。

私見を言えば、「森」は西側を中心とした景気変動サイクルであって、ドルインデックスの内部構造である。

具体的なことは、近々出版される筆者の新作をご覧いただきたいが、もっとも肝心な部分を端的に言えば、

米国がこれから「失われる十年」を迎えるということだ

(「今の下げは序の口だ!米国は『失われる10年』を迎えるだろう」を参照)。

また、世界的な景気後退が進むにつれての米ドル安の進行は宿命的とも言える

(「『5.6事件』は世界的な景気後退の前兆。危機進行でユーロ安ではなく米ドル安に!」を参照)。

■本格的な景気後退は人為的には避けられない

今回のFRBの措置は一連の「救急策」の始まりに過ぎず、欧米でこれから、本格的な量的緩和策が続々と出現するだろう。

だが、日本の例を見ればわかるように、「宿命的」な構造が一時歪んだり、延びたりすることがあったとしても、

最後にはその示された方向どおりになっていくのが、経済・景気変動の本質である。

米国をはじめとする西側諸国の努力は、少なくともこの2、3年程度は、実るどころか逆効果となるリスクさえある。

景気変動が人類社会の根幹に関わるものであれば、自然の摂理のごとき、

冬の到来(本格的な景気後退)は人為的には避けられない。

そして、欧米諸国は1990年以降、人為的な措置によって冬の到来を何度も後ズレさせてきたが、

このあたりでそろそろ限界にきている。

■多くの市場関係者の解釈は間違っている

マクロ的な話はここまでにして、相場の話に戻ろう。

前回のコラムで指摘したが、米ドル安のトレンドはいったん修正されるものの、再び進行することになる。多くの人は、これを「ドルキャリートレード」という言葉で解釈するにちがいない

(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

ところが、足元の相場がそこまでの状況にまだ至っていないためか、多くの市場関係者の解釈は逆になっている。

それは、世界景気後退のリスクが増大しているから、米ドルがリスク回避先として選ばれているといったものだ。

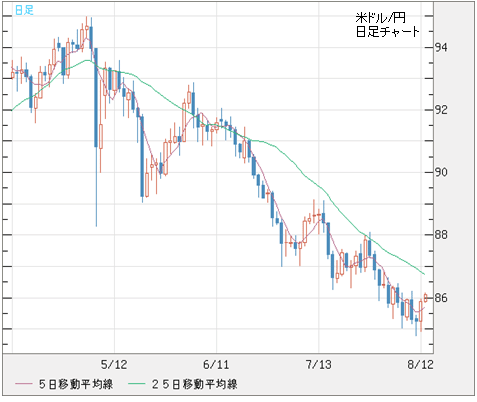

その解釈をもとに、円は米ドル以上の安全資産であるから、短期的ではあるものの、円が史上最高値をつけていくのではないかといった懸念を彼らは強めている。

■市場参加者の見方が円高ならば、いったんは円安へ

ここで、筆者にとってかなり印象深く、かつ、興味深い材料を2つご紹介しよう。

まず、8月12日(木)に配信されたロイターのニュースだ。

「円高継続、対米ドルで15年ぶり高値:識者こうみる」というコラムで、住友信託銀行のストラテジストが「米ドル/円は短期的には円高見通しが強いが、長期的に円高を見込む参加者はいない」との見方を示していた。

このストラテジストが何の根拠をもって「長期的に円高を見込む参加者はいない」と言い切ったかは不明であるが、長期というスパンについて具体的な期間は示されていないものの、本当にそのような市場コンセンサスがあれば、筆者にとってはむしろ安心できる材料だ。

なにしろ、筆者の見方はこれとまったく逆だ。筆者は

「短期はいったん円安、長期は超円高」というもので、

本当に市場参加者の現時点での短期的な見通しが円高で合致しているならば、これから円高が進むのではなく、いったん円安になる確率が高いだろう。

そして、それをもとに「長期的な円高」の土台が作られる。このあたりのセンスはこのコラムで初回から繰り返し説明してきたので、詳説は省かせていただく。

■「中国が出たら終わり」というジンクスを信じたい

かなり印象深く、かつ、興味深い材料の2つ目は、中国が日本国債を大量購入しているために円高が進行してきたという報道だ。

円高が進んでいる現状で、ユーロ債の安値拾いをした中国当局がなぜ日本国債を買い急いでいるかはナゾだ。

だが、消息筋の話では、中国当局が単に、日本国債が米国債より安全で、円高がさらに進むと見ているようなのだ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

これが事実であれば、足元の円高の背景を中国の要素から説明するために、「ニワトリが先か、タマゴが先か」といった迷問に陥ることになる。

言い換えれば、中国が円を買っているから円高になったと解釈する一方で、円高が進むから中国がさらに買うといった「相場の自己実現性」の問題である。

しかし、解釈はどうでもよい。大事なのは

「中国が出たら終わり」というジンクスだ(「中国当局がユーロ資産売却を検討?中国五千年の知恵をバカにするな!」を参照)。

言うまでもないが、筆者は今回も、そのジンクスの有効性を信じてみたい。

(2010年8月13日 東京時間14:00記述)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)