日銀がYCC政策を見直すハードルは高い。当面見直されることはなさそう

円安が進んでいますが、円安を止めるためには、(1)為替介入を行うか、(2)金融政策を引き締めるか、どちらかしかありません。金融緩和を続けながら為替介入をしても効果はありません。よって、日銀は近いうちにYCC(イールドカーブ・コントロール)(※)政策を見直すのではないかという観測が強まっています。

(※編集部注:「イールド・カーブコントロール」とは、長期金利と短期金利の誘導目標を操作して、イールドカーブを適切な水準に維持すること)

【参考記事】

●円安を止める方法は金融政策の引き締めか為替介入。ただし、介入があって円高となれば、そこは円売りのチャンスに(4月13日、志摩力男)

しかしながら、YCC政策を見直すハードルは相当に高く、当面見直されることはないと思います。

【参考コンテンツ】

●米ドル/円は125円へ調整後に再度買い!中国が新たなリスクファクターになる!?【月刊!志摩力男5月号】(4月26日、志摩力男)

この原稿は4月27日(水)に書いていますが、翌28日(木)には日銀政策決定会合の結果が公表されます。私の意見が次の日には否定される可能性があるのですが、意見として残しておきたいと思います。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! 10日間の無料体験期間もあります!

2%の物価目標にはいまだ届かず…。YCC政策を見直す条件を達成していない

(1)政策を見直す条件が達成されていない

YCC政策は2016年9月に導入されました。日銀は量の拡大を主眼においてバランスシートを拡大していきましたが、2%のインフレ目標は達成されず、そのままいくと日銀が買える日本国債(JGB)が無くなってしまうという状況に近づきました。

そのため、年間80兆円という量の目標は維持しつつも、事実上、量から金利へ政策をシフトし、10年金利がゼロ%近辺で推移するように購入することにしました。

YCC政策は2016年9月に導入された。写真はその時の黒田総裁の記者会見の様子 (C)Bloomberg/Getty Images

そのため、ここ数年は年間20兆円前後の購入にとどまっています(2020年はコロナ対策もあり、購入額は50兆円を超えました)。

その時、同時に「オーバーシュート型コミットメント」という政策も採用しました。2%の「物価安定の目標」の実現を目指し、これを安定的に持続するために必要な時点まで、「長短金利操作付き量的・質的金融緩和」を継続する、としています。

ところが、2%の物価目標は未だ達成されていません。オーバーシュート型コミットメントを採用した以上は、2%以上のインフレ率がある程度持続的に続くところ確認しなければならないはずです。

もちろん、継続するのはYCC政策であり、その政策の中身を少し変えるのは可能ですし、これまでもやってきました。当初はゼロ%±0.1%程度でしたが、その後ゼロ%±0.2%となり、昨年(2021年)3月のいわゆる「点検」でゼロ%±0.25%となりました。

【参考記事】

●米ドル/円は、さらに上昇するか? 各国の外貨準備でこれ以上円買いが出ないなら…(2021年3月31日、志摩力男)

とはいえ、未だ目標を達成していないのですから、政策の中身を大きく変えるには、相当の理由が必要になるとは思います。

YCCのバンド幅を変えても、為替市場への影響は限定的か。結果的に、日銀は苦しむことになる

(2)少々、日本の長期金利が上昇しても、為替市場に及ぼすインパクトには欠ける

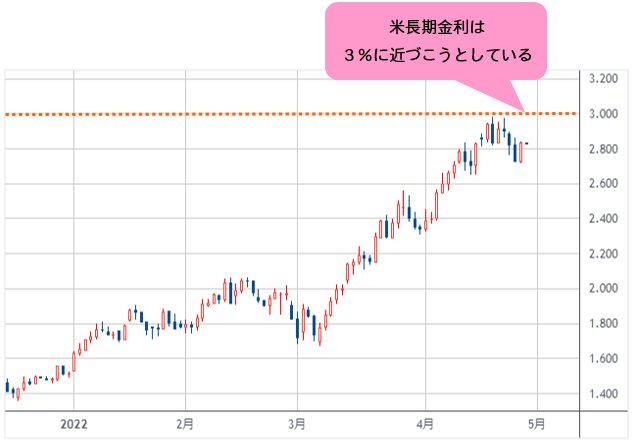

米国の長期金利は2020年代1%以下でしたが、今は3%に近づこうとしています。最低金利は0.3%ぐらいだったので、2.7%程上昇しました。

(出所:TradingView)

ここで日銀がYCCのバンド幅をゼロ%±0.5%にして、0.25%上限金利を変えたとしても、それが為替市場に大きな影響を及ぼすでしょうか(?)瞬間的に、円の買い戻しにつながるかもしれませんが、その後、次の拡大はどうなると、マーケットに催促され、苦しむことになります。

(出所:TradingView)

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! 10日間の無料体験期間もあります!

日本国債の金利上昇による利払い費の増加は、財政破綻リスクを高める

(3)日本の財政政策に及ぼす影響

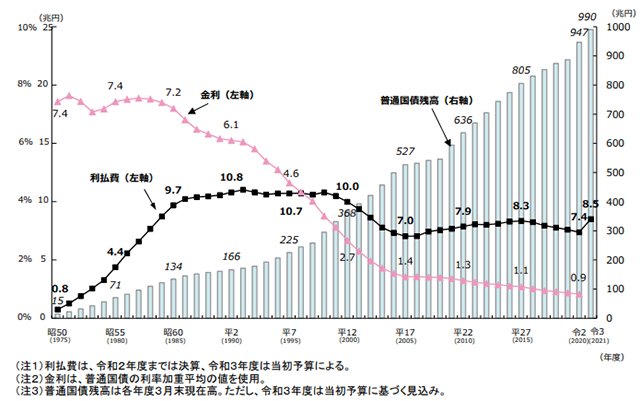

これがもっとも大きいと思います。国債金利が少しでも上昇すると、利払い費が膨らみ、財政破綻リスクが高まります。

過去数十年、財政赤字がただただ積み上がってきています。しかし、利払い費はあまり膨らんでいません。それを可能にしたのは金利の低下です。

(出所:財務省「日本の財政関係資料」P22より)

上図を見ると、債務がうなぎのぼりに増えているにも関わらず、利払い費は増えていません。むしろ減っています。それを可能にしたのは、日本の低金利です。

為替防衛のために金利を上げるためには、政策金利を上げる前に、やはりYCC政策を修正する必要があります。そうでなければ、当局自らが逆イールドを作り出すという、変なことになるからです。

しかし、少しでも長期金利が上昇すると、現在享受している巨額債務と少ない利払い費の微妙なバランスが崩れます。仮に1%程度上昇したとしても(正確な試算はしていませんが)、おそらく日本の債務は「発散」し、破綻に向かって膨らんでいくのではないでしょうか。

そうであるなら、YCC政策を変更するには、財政健全化にコミットする政府の約束が必要になってくるのではないでしょうか。ですが、今の自民党政権に財政健全化の意志があるとはとても思えません。

アベノミクスのスタート時の2013年1月、政府と日銀は「共同声明」を出しており、日本銀行は積極的な金融緩和をし、政府は財政運営に対する信認を確保するように求められました。政府にも注文がついたのは、過度な金融緩和がマネタイゼーションと見られないようにするためでしょう。しかし、政府側の約束はすっかり忘れられ、日銀だけにプレッシャーがかかっています。

【参考コンテンツ】

●米ドル/円の上値メドは130円台へ!アベノミクス開始時からこの円安は約束されていた!?(2022年3月29日、志摩力男)

日本国債暴落と円暴落、どちらを選択するか迫られている。「バラマキ」たい政治家は円安容認に傾いているが…

冒頭でも述べたように、現在のYCC政策は2016年9月に導入されました。デフレを脱却するための政策ではありますが、このYCCを見たとき、これこそが政府・日銀が目指していた完成形ではないかと思いました。

これは、ほとんど利払いせずに巨額債務を維持可能にする政策だからです。ある意味、下手にデフレを克服しインフレになってしまったら、この政策が崩れ、日本の財政は危うくなります。

極論かもしれませんが、我々は金利の上昇を容認するのか、それとも円の下落を容認するのか、その岐路に立たされているといえます。もっと有り体に言えば、JGB暴落と、円暴落どっちを取るのか迫られているということです。

JGBが暴落したら、日本は財政健全化に動かなくてはなりませんが、日本の政治家がそのような選択をするとは思えません。「バラマキ」たいでしょう。バラマキをやめたら政治家ではなくなります。

そうなると消去法で、円安を容認しなければならないということになります。多くの政治家や識者の発言が、円安容認に傾いているのは、そうことではないでしょうか。

★志摩力男さんの有料メルマガ「志摩力男のグローバルFXトレード!」では、世界情勢の解説に定評がある志摩氏が、その分析に基づいたポジションや、実践的な売買アドバイスをメルマガで配信! 10日間の無料体験期間もあります!

米国経済の頭打ちに注意しながら、円安に賭ける。目先はその方向が良さそう

おそらく、今後も日本の金融政策は変わりません。仮に変更になるにしても、10年金利の変動幅上限が0.5%になる程度ではないでしょうか。そうなると、海外の金利が上昇すると円安、反対に海外の金利が低下すると円高という傾向は、ますます強くなるでしょう。

基本的に米金融政策は今後引き締まっていきます。円安が続くことになるでしょう。依然として円安方向と見ています。

(出所:TradingView)

では、ずっと円安が続くのか? そういうこともないでしょう。好調な米国経済もどこかでピークを迎えます。円安が止まるのはそのときでしょう。

ただ、目先は米国経済のピーク見えません。米国経済の頭打ちに注意しつつ、やはり円安に賭ける、目先はその方向で良いのかなと思います。

【ザイFX!編集部からのお知らせ】

ゴールドマン・サックス証券、ドイツ証券など外資系金融機関を中心にプロップディーラーとして活躍した、業界では知らない人がいないほどの伝説のトレーダー志摩力男の有料メルマガ「志摩力男のグローバルFXトレード!(月額:4,950円[税込み])」がザイ投資戦略メルマガで好評配信中!

世界情勢の解説に定評がある志摩氏。その分析に基づいたポジションや、実践的な売買アドバイスのメールがほぼ毎日届きます。スウィングトレードが中心なので、日中は仕事をしている人にも向いているメルマガです。

また、志摩氏が購読者の質問にメールで直接答えてくれるため、FX初心者やFXの理解を深めたい人に最適です。

登録後10日間は無料なので、ぜひ 「志摩力男のグローバルFXトレード!」を一度体験してみよう!

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)