日銀会合を控え、市場は「マイナス金利解除」を織り込むか。

関係者の関心はなお米ドル側の事情に集まっている

重要イベントを控え、警戒感と楽観が入り混じったピリピリした雰囲気となっている。

重要なイベントというのは、もちろん来週(3月18日~)の日銀会合のことだが、市場関係者の多くは「マイナス金利解除」と見込んでおり、また、為替市場も、それを織り込もうとしている。

しかし、マーケットの関心がもっぱら日銀会合にあるかと聞かれたら、そうではないと答えざるを得ない。

昨晩(3月14日)、米PPI(生産者物価指数)のリリースを受けた米金利の急反発があって、米ドル全体(ドルインデックス)も急反発してきたから、市場関係者の多くは、なお米ドルサイドの事情を重視していると思う。

(出所:TradingView)

米ドル/円が200日移動平均線(200日線)を割り込めずに反発してきたところも、日銀政策に対する警戒感が低下したことを示している。

(出所:TradingView)

もっとも、マイナス金利が解消されても、実質金利(長期金利-インフレ率)はなお大幅なマイナスなので、金融緩和の環境自体にあまり変わりはないと言える。ゆえに、日米金利差を根拠に円安継続を主張する声が多い。

米金利の急騰が、米ドル一段安という想定に揺さぶりをかけた。

米金利の動向が日銀会合より重要という感覚は正常と見る

また、2024年年内の米ドル/円のターゲットを上方修正(すなわち円安方向に修正)する専門家も多いようだ。あえて上方修正と言うのは、彼らは昨年(2023年)年末の時点では、もっと円高の方向(要するに米ドル安の方向)と予測していたからだ。

君子豹変か、それとも風見鶏かは別にして、市況に合わせて見通しを修正していくのはごく普通のことだ。米ドルの一段安といった想定に揺さぶりをかけたのは、外ならぬ米金利の急反発であろう。

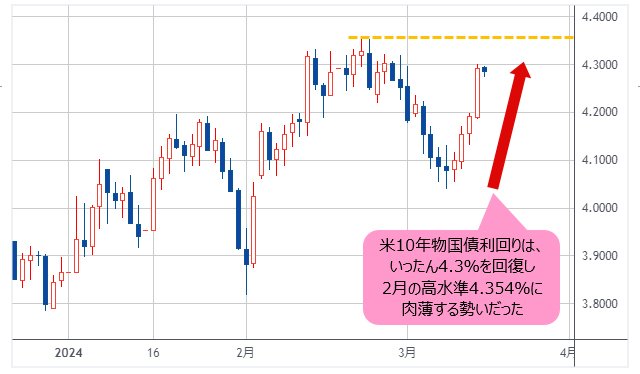

米10年物国債利回りは、昨日(3月14日)いったん4.3%を回復した。それは、2月の高水準であった4.354%に肉薄する勢いだった。このまま上昇していけば、2024年年初来の米金利の切り返しがなお続く、という見方が市場関係者に共有されやすく、米ドル全体も一段高になりやすいだろう。

(出所:TradingView)

反対に、米金利の切り返しが限定的、また、短命に終わる場合は、米ドル全体は近々戻りの限界を探ることになるだろう。米金利の動向が日銀会合より重要、という市場関係者の感覚自体はまともだと言える。

米金利の上昇は、あまり続かないと見る理由。

ドルインデックスは、あくまで「底割れを回避」しただけ

では、米金利の動向をどう見るべきだろうか。結論から申し上げると、筆者は、米金利の上昇はあまり続かないと見ている。

したがって、筆者の見方が正しければ、米ドル全体の反発も続かず、米ドル/円についても、やはり上値が重く、2024年年内ターゲットについて上方修正しなくてもよいのではないかと思っている。

米CPI(消費者物価指数)やPPIを受けた米金利の上昇があったからこそ、米小売高など、ほかの経済指標が示す景気減速感が強まる。したがって、米利下げ開始時期に関する思惑が目先の市況を左右するものの、米利下げサイクル入りというメインの視点は修正できず、米金利の高止まりも早晩修正されるだろう。

要するに、米10年物国債利回りで見る米金利の動向について、途中の細かい値動きに惑わされず、「昨年(2023年)10月高値(5.021%)をもって2020年3月安値(0.318%)を起点とした長期上昇波動が終焉となり、そこからすでに下落波を展開してきた」というメイン変動を見据えることが重要だ。

(出所:TradingView)

この見方を維持できれば、米10年物国債利回りの、昨年(2023年)年末からの切り返しが、途中の速度調整であると位置付けることができる。これから2月高値を再更新できるかどうかに疑問を持つこともできるし、また、仮に更新できたとしても、基本的な構造を修正できないことがわかるはずだ。

つまるところ、目先の市況にとらわれず、もう少し長い目で見ないと、相場の本流を見誤る可能性が大きい、ということだ。

実際、ドルインデックスの日足を見ればわかるように、目先、ドルインデックスは切り返しを果たしているものの、なお200日線(≒103.50)の下に位置しており、早期回復し、また、その上に定着できない限り、米ドル全体の回復を確認できない。目先の切り返しがあっても、米ドル全体はあくまで「底割れを回避」しただけで、強気変動に復帰した、という状況にはほど遠い。

(出所:TradingView)

英ポンド/米ドルは、レンジを上放れ!

円の役割にも変化の兆し…円は最弱ではなくなった!?

諸外貨の中で、英ポンドのパフォーマンスが目立つ。テクニカル・リッセションと認定された英国の通貨だが、対米ドルでは先週、(3月4日~)いったん上放れし、2023年7月27日(木)以来の高値を打診していた。それは外ならぬ、米ドル安の基調を示唆するサインであったと受け止められる。

英ポンド/米ドルの日足を観察すればわかるように、昨年(2023年)12月高値を更新していたところが大きい。

2023年11月半ば~先週(3月4日~)まで大きな「中段保ち合い」のレンジを形成していたが、先週8日(金)にていったん同レンジの上放れを果たしていた。

(出所:TradingView)

同サインがダマシでない限り、今週(3月11日~)以降の反落はあくまで途中の調整とみなされる。これから再度、高値更新を果たし、また、これからより健全な上昇トレンドを形成していくだろう。

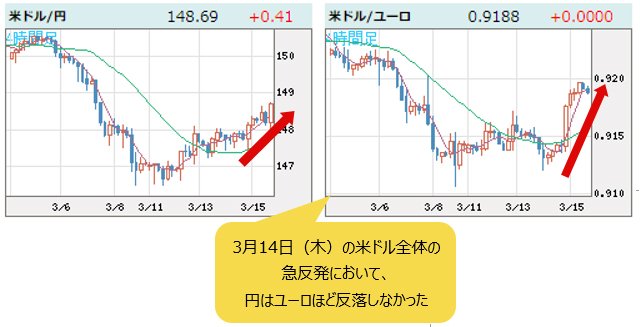

さらに、昨日(3月14日)の市況のみで言えば、円の役割にも少し変化の兆しが見られる。

米金利の急反発で米ドル全体が反発してきたが、ユーロ/米ドルの反落幅と米ドル/円の上昇幅を見比べると、円はユーロほど反落しなかったことに気付く。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 4時間足)

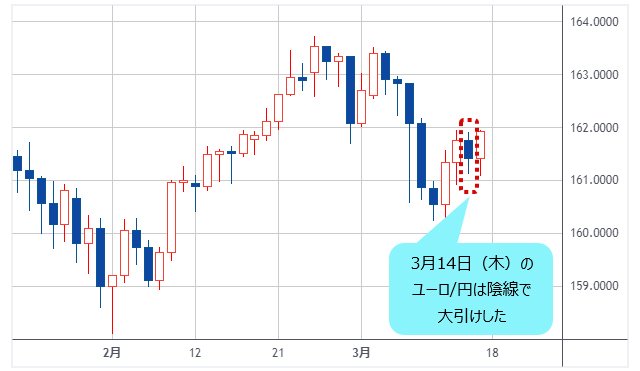

言ってみれば、主要外貨のうち円が最弱な存在ではなかった。ゆえに、昨日(3月14日)ユーロ/円は陰線で大引けしていた。

(出所:TradingView)

昨日の市況のみを大袈裟に取り上げたくないが、このような些細な変化は見逃せない。

このあたりの話は、また次回詳しく解説したいが、「日銀金融政策の正常化をすでに織り込んでいるから、円高の余地が限られる」といった現在の巷の見方とは距離を置きたい、というスタンスだけ、まずは記しておきたい。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)