■マーケットのトレンドは「米ドル売り」で変わらない

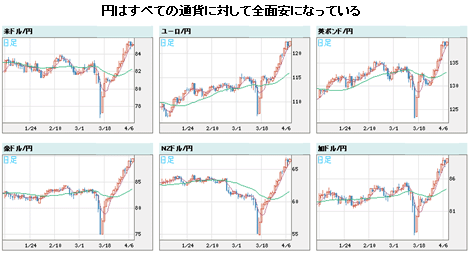

円安トレンドが一段と進んでいる。

4月7日(木)は、欧州ではECB(欧州中央銀行)が利上げに踏み切り、日本では強い余震があった。

また、英国ではBOE(イングランド銀行)が政策金利を据え置き、米国では、予算案を巡る与野党の攻防により、一部の政府部門が一時的に閉鎖される恐れが出てきた。

だが、このような材料が交錯する中でも、為替マーケットの反応は限定的であった。

ECBの利上げは予想の範囲内であり、日本の余震も「円買い」を誘発するほどのリスク回避とはならなかった。

マーケットの反応が限定的であったということは、米ドル全体のベア(弱気)トレンドが継続していることを意味する。実際、米ドルは対円以外、その他の主要通貨に対しては軟調に推移している。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨 vs 円 日足)

ゆえに、ユーロ/円などクロス円(米ドル以外の通貨と円との通貨ペア)における円安トレンドが一段と鮮明になっている。

この意味では、足元の値動きは先週のトレンドの延長であり、ユーロ/米ドル、豪ドル/米ドルの年初来高値更新に象徴されるように、マーケットの基調は「米ドル売り」のままだ。

■最近の米ドル安はマイナス材料をかなり織り込んだ

しかし、震災や原発事故といった特殊要素があったとは言え、円高トレンドが大きく修正され、円安傾向が鮮明になっていることは、市場コンセンサスの急変を物語っている。

このようなコンセンサスの急変が、この先、ユーロなど他の通貨に波及しないという保証がないことを念頭においていただきたい。

もっとも、最近のマーケットにおいて、金価格は高値を更新し、スイスフランは堅調に推移しており、ともに伝統的なリスク回避先としての役割を果たしている。

それと同時に、豪ドルが29年ぶり高値を更新するなどリスク選好度も向上しており、これらは矛盾しているように見える。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

しかし、「米ドル安」というキーワードで解釈すれば、金価格やスイスフランの上昇、ならびに豪ドル高は、むしろ当然の成り行きであると見ることができる。

また、逆に言えば、このような矛盾した現象が作り出されているからこそ、ここまでの米ドル安でマイナス材料がかなり織り込まれたと言うこともできる。

■ユーロのプラス材料はかなり織り込まれた

言うまでもないが、米ドル安がもたらされている最大の原因は、FRB(米連邦準備制度理事会)の量的緩和策にある。この政策が続くかぎり、米ドルの反転は難しいと見ている。

だが、米国以外の国のファンダメンタルズの変化によって、米ドル安が一服してくる可能性は高い。震災後の「米ドル安・円高」の一服はその好例である。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

G7(先進7カ国)の協調介入が効いたという説明は理にかなうが、より本質的なのは、米ドル安の進行が来るべきところまで来ていると推測できる。

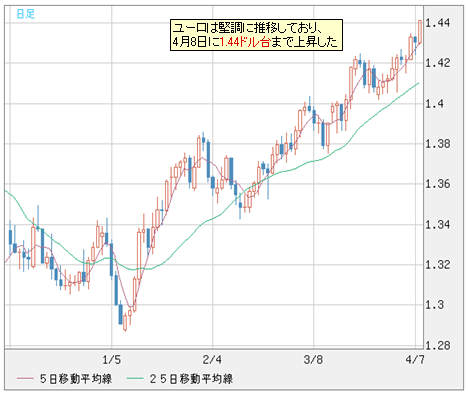

同じように、利上げ観測に支えられたユーロ高も、利上げ実行でそろそろ一服してもおかしくはない。こちらは米ドルとは正反対で、ユーロについてのプラス材料をかなり織り込んでいるからだ。

このようなタイミングで、米ドルサイドに良い材料が出なくても、外貨サイドの何らかの材料でトレンドの修正が起こり得ると思っている。

■ユーロに対して「過剰楽観」の現状は注意すべきだ

ユーロに関しては、利上げという材料自体がプラス材料からマイナス材料に変化する可能性さえある。

3月14日のコラムにも書いたが、短期スパンでは、利上げはユーロ高をもたらすが、中長期的スパンでは、ユーロを押し下げる恐れがある。しかも、利上げ周期が長ければ長いほど、打撃を受けるだろう(「米ドルは中期スパンで3つの材料によって上昇する! ユーロ利上げでドル高に!?」を参照)。

EU(欧州連合)内部に経済格差があることは、みなさんもご存知のとおりだ。ドイツ、フランス、オランダなどの「勝ち組」と、ポルトガル、アイルランド、イタリア、ギリシャ、スペインのような「PIIGS」と言われる「負け組」では、その差は歴然である。

インフレ傾向に対抗するために利上げに踏み切るECBの決定は明らかに「勝ち組」寄りで、「負け組」を見捨てる行為だと言っても過言ではない。

今週になってポルトガルがEUに支援要請を正式に表明したが、スペインに関するウワサも絶えない現状では、利上げが「PIIGS」の資金借り入れコストを上昇させ、根本的な解決策が見つけられないまま、混乱にさらに拍車をかけることは間違いない。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

皮肉なのは、ユーロのソブリンリスク(国家に対する信用リスク)が昨年6月頃に比べて拡大しているのに、マーケットのユーロに対する見方が、当時の「過剰悲観」から、最近は「過剰楽観」になっていることだ。だからこそ、警戒すべきだ。

それでも円の場合は、震災後のG7による協調介入と原発事故の処理という特殊事情があったから、円高傾向が劇的に修正された。

だが、ユーロなどの他の通貨に関しては、サプライズ的な材料がなければ、利上げによるマイナス効果がジワジワ出てくるとも予想される。そのため、米ドル全体の底固めはなお時間を要するだろう。

■米予算案の攻防は、米ドルにはあまり影響がない

ところで、米国の予算案を巡る与野党の攻防が激しくなり、今週中に合意できない場合、米国の政府部門が一時的に閉鎖されるというニュースが流れている。

これは明らかに米ドルにとってのマイナス材料ではあるが、激しい「米ドル売り」につながるものではないと思っている。

その理由は2つある。

まず、米国の政治体制の仕組みを理解している方ならば、このような予算案に関する攻防が政治パフォーマンスに過ぎないということがわかるはずだ。

交渉述に長けた米国の「政客」はギリギリまで戦うだろうが、最後は、何らかの合意を行うだろう。政府部門の閉鎖は誰も望んでいないし、そのようになった場合は議員の利益が損なわれる。

また、米国には政府部門の一時閉鎖の先例がある。最近では1995年と1996年で、米国政府部門が2回ほど閉鎖され、1995年末から1996年初に行われた2回目は20日間と、比較的長い期間にわたって閉鎖された。

だが、米ドルは、1回目の閉鎖ではユーロや円に対してほとんど動意薄で、2回目では対円で上昇した程度だ。

したがって、もし政府部門の一時閉鎖があっても、米ドルにはあまり影響はないだろう。

■米ドル/円は歴史的な転換へ

最後に、サイクル論の視点で見ると、米ドルは円に対して一足早く底を打ち、16~17年の周期での歴史的な転換を果たすだろう。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 月足)

そして、米ドル全体は遅れを取りながらも、今年から来年にかけて歴史的なリバーサル・ポイントを探ることになると見ている。

ゆえに、筆者は今度のセミナータイトルを「乾坤一擲~円安時代の幕開け」としているし、自身の資産運用も円資産からの脱出に布石している。

このあたりの話は、また次回。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)