■目先は米ドルの反落リスクに対して注意すべき!

為替市場では、米ドルは再び全面安の様相となっている。

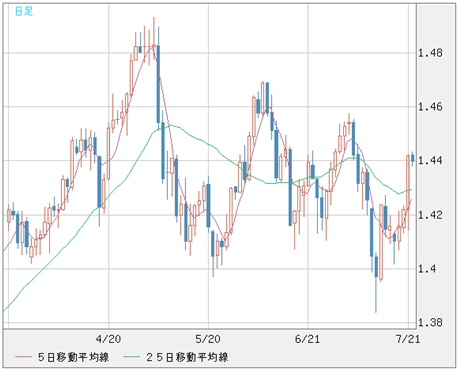

現執筆時点では、ドルインデックスが7月4日(月)につけた直近安値の74.13を下回り、5月安値から形成された「トライアングル」の上放れといったチャート・パターンを否定してきた。これは米ドルのロング(買い持ち)筋を狼狽させた。

(出所:米国FXCM)

このような局面を想定して、筆者が今週の週初に発行したレポートでは、米ドルの反落リスクに対する注意を喚起した。

上に示したチャートは、そのレポートに掲載したドルインデックスの日足だが、足元の状況はほぼ想定どおりの展開だ。

もちろん、このレポートを発行した時点では、EU(欧州連合)による第2次ギリシャ支援案が7月21日(木)に合意できるかどうかは、知る術はなかった。

■ギリシャの追加支援はかなり踏み込んだ内容に

その根拠はテクニカル・アナリシスから探すしかなかったのだが、実は、相場の内部構造から得たヒントも多かった。

その直接的な理由を7月20日(水)のデイリーレポートに記していたので、そのまま引用させていただこう。

「米デフォルト回避の可能性を示唆する大統領の声明により、リスクオンの動きが再燃したものの、主に株式市場がその恩恵を受け、為替マーケットではその影響は限定的だった。

21日に開催される臨時の欧州首脳会議におけるユーロ危機を解決する法案を待ってから行動したいと考える市場関係者は多く、静観する雰囲気は濃厚だ。

とはいえ、ユーロ危機の行方に関する見方は総じて悲観的で、ユーロは売りポジションを積み上げており、テクニカル的な要素が先行した形でショートカバーを引き起こしてもおかしくない。

そのような値動きは英ポンド、豪ドルでも同様で、ドルの切り返しといったシナリオの試練として出やすいことに注意しておきたい。

当然のように、そのようなニーズでファンダメンタルズには何らかの材料の発生を伴うことが多いから、EU首脳会議の結果もバカにならないかもしれない」

結果的に、7月21日(木)に行われたユーロ圏加盟国の首脳会議では、1090億ユーロの追加のギリシャ支援を行うことで合意がなされ、欧州金融安定ファシリティ(EFSF)に柔軟な役割を与え、機能を拡充することでも合意に至った。

つまり、「バカにならない」ばかりか、かなり踏み込んだ内容となっただけに、市場関係者は意表を突かれただろう。

なにしろ、合意がなされる直前までは、「ECB(欧州中央銀行)がギリシャの選択的デフォルト(債務不履行)を受け入れる」といったウワサが市場に流れていたため、ユーロが急落したほどだった。

■米ドルの調整が起こりやすいことは、十分に想定できた

したがって、表面的にはリスクオンのムードが再燃し、欧米株高と相まって「米ドル安」が進むといった、いつもどおりのパターンとなっている。

だが、本質的には、足元のユーロなど外貨の反騰は、市場関係者が「肩透かし」を食らった格好と言える。

つまり、これはショートポジション(売り持ち)の踏み上げによるもので、相場の内部構造をより注意深くフォローしていれば、米ドルの調整が起こりやすいことは、十分に想定できた。

IMMのデータでも、個人投資家の総計としてのセンチメント指数でも、先週時点での米ドルはロングに傾いていた。

特に、個人投資家は従来の押し目買いスタンスから一転し、ユーロ/米ドルと英ポンド/米ドルの戻り売りに賭けるようになっていた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

これは、ギリシャ支援の合意に対して悲観的な見方がマーケットを支配しており、「突っ込まれやすい」構造が示唆されていたと言えるだろう。

そのような中で、テクニカルの指示方向に材料が後追いする形で合意がなされたわけで、これはある意味、あまりサプライズではない。なぜなら、相場の内部構造はそのように暗示していたからだ。

■米ドルの底固めには時間がかかり、現在はその最中

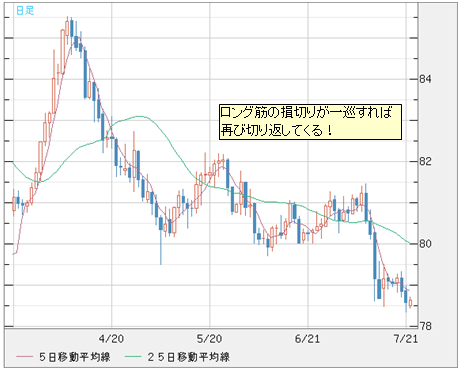

ところで、冒頭に示したチャートのとおり、米ドルは全面安になってもいずれ一服し、反騰するというシナリオはなお有効である。

(出所:米国FXCM)

先週のコラムにも書いたように、米ドルの底固めには時間がかかる。足元はその「底固め」の最中であり、ドルインデックスの反騰シナリオが消滅したわけではない(「米国が仕組んだ世界経済混乱で資金はドル資産へ。ただし、ドル/円はダメ押しも!?」を参照)。

前述のように、ユーロなど外貨の急伸は、ショートポジションの踏み上げによる側面が大きく、その裏返しとして、足元で起きている米ドルの全面安は米ドルロング筋の損切りによるものに過ぎない。

ロング筋の損切りが一巡すれば、米ドルは再び切り返してくると見ている。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

米ドル/円に関しては、欧米の「ソブリン戦争」に巻き込まれた形で最後の「ダメ押し」にさらされている。

だが、円高の最終段階といった位置づけ自体は変わらないとみる。

■問題先送りの構図は昨年決定したギリシャ支援と同じ

それでは、今回のギリシャ支援の合意によって、ユーロのソブリン危機は終えんに向かうのだろうか? この点について筆者はそうではない可能性が高いと思う。

今回の合意でユーロのソブリン危機はいったん後退したが、これは問題の先送りであり、本質は何も解決していない。このことは昨年決定したギリシャ支援と同じだ。

要するに時間稼ぎであり、この間に問題とされている国々が本当に経済成長を遂げ、かつ構造改革を達成しないかぎり、再燃するのは時間の問題だ。

また、欧州金融安定化ファシリティ(EFSF)は企業の「裏金」のようなものになりつつある。どこかにミスがあれば、裏金によって補てんする方法は長続きしない上、裏金自体が新たな問題を引き起こす可能性がある。

もし、イタリアやスペインにも支援が必要となった場合、EFSFの対象になるか、対象になった場合はどれくらいの資金が必要かといった問題にも直面するだろう。

また、より重要なのは、「裏金があるから多少ミスしても大丈夫」という安心感と慢心が生まれることだ。こうしたことが今後、大きな問題を生じさせると思われる。

今回の合意によってギリシャのみならず、財政懸念のある他の国においても危機感や緊張感が緩んでくることが想定される。そうなれば、その後の代償は大きい。

ギリシャ危機の再燃が時間の問題であれば、結果は「ギリシャ悲劇」しかあるまい。

■ユーロのソブリン危機は再燃する

さて、このようなファンダメンタルズ分析は二の次として、もっと決定的な要素が相場の内部構造にある。

ドルインデックスにしても、米ドル/円にしても、「17年プライマリーサイクル」がボトムの到来を暗示している以上、ユーロのソブリン危機は縮小するどころか、拡大傾向が強まる蓋然性は大きい。

ごくシンプルな理屈だが、「ユーロ安」なしでは米ドルの底打ちはあり得ないから、ファンダメンタルズが後を追う形でユーロのソブリン危機を再燃させるだろう。

ただ、当面の欧州の債務危機はおおむね乗り切られた格好になっており、マーケットの注目は米国の債務上限引き上げなどの材料に集まると思われる。

米ドル全体の底打ちには、もう少し時間がかかりそうだ。

だが、米国の債務上限引き上げ問題は、期限ギリギリに決着する可能性が高いため、米ドルの切り返しもその後になる可能性が高いと見ている。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)