■多くの市場関係者は戦々恐々としている

冷めたコーヒーに砂糖を入れてもすぐには甘くならない。苦い味のままで、もうコーヒーは飲めないのじゃないかと危惧してしまう──。

先週のFOMC(米連邦公開市場委員会)の結果を砂糖にたとえるなら、足元の経済状況は冷めたコーヒーであろう。

マーケットはコーヒー自体の腐食を推測し、拒絶的な反応を起こした。

それならば、米国経済、強いて言えば世界経済の「二番底」が懸念される中で、マーケットとしては、すぐに「冷めたコーヒー」を甘くさせる「ガムシロップ」がほしかった。

その「ガムシロップ」こそ「QE3(量的緩和策第3弾)」であるが、FRB(米連邦準備制度理事会)の「ツイスト・オペ」はせいぜい固体の砂糖に過ぎず、すぐにコーヒーを飲みたいと思っているマーケットを失望させることになった。

さらに、FRBが言及している経済見通しの「著しい」下方リスクがマーケットのパニックを引き起こした。

いつものように、マーケットがパニック的な反応を起こすと、米ドルと円は買われ、株は売られる。先週、ドルインデックスは節目の80に迫り、英ポンド/円は史上最安値を更新した。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 月足)

また、NYダウが前週比6.4%も下落し、3年ぶりに週間下落率を更新したほか、原油や銅をはじめ、商品相場も軒並み値を崩した。あの2008年のリーマン・ショックの再来を彷彿とさせる市況だった。

実際のところ、マーケットは夏場の雰囲気とは激変しており、リーマン・ショック並みの混乱と衰退が再来するのではないかと、多くの市場関係者は戦々恐々としている。

■この先も「悪い米ドル高」が継続する公算が大きい

ユーロのソブリン(国家に対する信用)危機が拡大する傾向にある中、夏場以来、相場は景気後退リスクを少しずつ織り込んできた。だが、それでも先週のマーケットはパニック的な反応を見せた。そのきっかけは間違いなくFOMCだ。

このパニックの背景として、「QE3」の有無よりもFRBやバーナンキ議長の手腕に対する失望のほうが大きかったと思っている。

もっとも、ユーロ圏の財政問題の根深さから、世界経済の持ち直しを米国に期待する市場関係者は多い。

だが、先週のFOMCの結果で、FRBの政策の余地が限界にあること、ならびに、バーナンキ議長の無策ぶりが露呈した。FRBの方策は尽きており、米国も日本のように「失われる10年」に突入するのではないかと、マーケットは本気で恐れ始めている。

このような市場のセンチメントこそが、先週マーケットのパニックを引き起した主因であろう。

また、このような市場のセンチメントが打ち消されない限り、株式市場、商品相場のベア(弱気)トレンドは修正されず、「悪い米ドル高」が継続する公算が大きいと見る。

(出所:米国FXCM)

上のチャートはドルインデックスとNYダウの日足チャートだが、これを見ると、両者の逆相関性が観察できる。

5月にドルインデックスの安値がNYダウの高値とリンクしており、6月から8月にかけては、ドルインデックスの底打ちを受けて、NYダウはアタマ打ちとなっていた。

また、昨年10月に両指数がクロスした後、それぞれのトレンドが加速したことを考慮すると、今後、米ドル高と株安が新たな局面に入っていくと推測できる。

■「世界経済が健全な軌道に乗った」は大間違いだった

筆者からしてみれば、このような市況の展開は、まったく想定できないというものではなかった。むしろ、当然の成り行きだと思っている。

米ドルの底打ちに関しては、このコラムを通じてずっと前から指摘してきたし、NYダウのベアトレンドに関しては、筆者が昨年9月に出版した『相場の宿命 2012年まで株を買ってはいけない!』(扶桑社刊)の中で、「次の安値は2012年5月18日に来る」と大胆(無謀?)に予測していた。

このように予測した方法論については著作に譲るとして、根本的には、今年夏まで強気トレンドを描いてきた欧米株と米ドル安の本質を見極めれば、おのずと同じ結論を出せると思っている。

米国の「QE1(量的緩和策第1弾)」、「QE2(量的緩和策第2弾)」や中国の4兆元もの財政出動をはじめ、量的緩和と流動性供給が世界的に行われた結果、世界経済は2008年に瀕死の瀬戸際からよみがえったように見えた。

だが、瀕死の病人に麻薬を大量に投与し、一時的に痛みをやわらげたとしても、病気が治るわけではないのと同じように、本質的には何も改善されていなかった。

それどころが、もともと病んでいるところに麻薬の大量投入を行ったため、躁うつ病まで患い、激しい気分の変化と極端な反応を示すようになったのだ。

だから、夏場までの欧米株の上昇は、病んでいる世界経済という「病人」が麻薬を打たれて「躁状態」であった結果に過ぎず、これをもって世界経済が健全な軌道に乗ったと思うのは大間違いであった。

また、麻薬が切れたところでは、一転して「うつ」の状況に陥り、より激しく反応してくるから、先週の市況の混乱は事の始まりだと悟るべきだろう。

■米国の病気は治らないとFRBとバーナンキ議長が認めた

究極的には、麻薬なしでは、世界経済が元の軌道には戻らないことをマーケットはわかっている。だから、麻薬の怖さがわかっていても、麻薬を求めているところがある。

量的緩和という金融政策でも、財政出動という財政政策でも、目先の「幸せ」を求めて、マーケットは自らのパフォーマンスによって各国の為政者に政策の発動を迫っているとも言える。

一方で、麻薬を手放しで与えるわけにはいかないことも各国の為政者はわかっており、与えたくても与えられない情況に追い込まれていることがもっときつい。

「QE3」を打ち出せなかったことは、量的緩和という「麻薬」を打っても、米国の「高失業」「低成長」という病気が治らないことを、FRBとバーナンキ議長が認めたと言っても過言ではない。

中国にいたっては、インフレと不動産バブルといった後遺症に悩まされ、ヘタに動いたら、共産党政権の統制を揺るがすまで危機が拡大するリスクもはらんでいる。

G7(主要7カ国財務相・中央銀行総裁会議)やG20(20カ国・地域財務相・中央銀行総裁会議)で、各国の為政者は「協力して断固たる措置をとる」と謳ってはいるものの、内心では「もはやお手上げしかない」とつぶやいているに違いない。

この意味では、ユーロのソブリン問題は最初の証左となるだろう。

「ギリシャのデフォルト(債務不履行)を許せない」、「ギリシャのユーロ離脱はあり得ない」とEU(欧州連合)の高官は口では言うものの、その内部では、ギリシャのデフォルトあるいはユーロ離脱なしでは、もはやEUの問題を解決できないとわかっているはずだ。

ギリシャの破綻は連鎖反応を引き起こし、次はアイルランド、そして、スペインやイタリアの順に危機が訪れるだろう。イタリアの番に回ってくれば、ユーロそのものの存続意義が問われる危機に発展する。

ただ、ユーロ自体はなくならず、何らかの形でかなりの痛みを伴う改革がなされると、筆者は推測している。

■ユーロの下落はこれから本格化する

短期スパンでは、なすすべがないから、ユーロは利下げ、英国は量的緩和拡大を行い、それに伴って商品市況が下落し、豪州の利下げも視野に入る状況になると見ている。

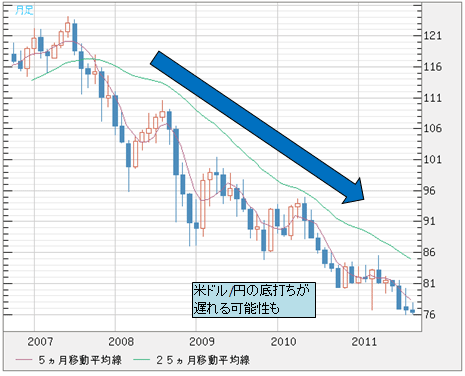

したがって、米ドル高は続き、外貨安がもたらした円高は続くだろうし、その分、米ドル/円の底打ちも遅れる可能性はある。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 月足)

いずれにせよ、米ドルの対極として位置づけられるユーロの下落はこれから本格化し、それに連れて、為替市場は混乱するとみている。

また、よりマクロの視点で見れば、ユーロという人類史上初の「民主主義共通貨幣」が衰退し、それに伴って、世界経済は新たな衰退期に入っていくだろう。

そして、筆者も含めて、戦前の大恐慌を経験していない世代は本当の「衰退と恐慌」を体験することになる。激動の時代は幕開けしたばかりだ。

このような時代に生き残りたいならば、「為政者の腕に期待しない」、「為政者の言葉を信じない」ことが一番大事ではないかと思う。

そして、今すぐにでも資産防衛の観点で資産運用方法を全面的に見直さなければならず、そうしなければ足元の市況のように、われわれの人生もベアトレンドに突入する可能性が高い。

このあたりの話は、今後のコラムでも継続的に触れていきたいと思う。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)