■米ドルの流動性急低下が、先週の米ドル高の背景に

先週の急伸に対する反動なのか、今週に入ってから、ドルインデックスは調整的な値動きを強めている。その分、リスク回避の動きは一服し、欧米株は反発し続けている。

9月15日(木)の海外時間に伝えられた「ECB(欧州中央銀行)がFRB(米連邦準備制度理事会)を含む各国中銀と協調し、3カ月物のドル資金の供給を実施」という報道を受け、ユーロの買い戻しがさらに加速している。

このニュースは「欧米の主要銀行に対して、事実上、ドル資金を無制限に供給する用意がある」と解釈され、市場関係者に安ど感を与えた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 4時間足)

先週の段階では、マーケットは一種のパニック的な状況に陥っていた。

ギリシャのデフォルト(債務不履行)やユーロからの離脱が確実視され、ギリシャ国債を大量に保有するフランスの大手銀行の株価は軒並み急落した。

イタリアも国債を売るに売れず、中国に買ってもらいたいと泣きついたほどだ。

このような状況下で、有力格付け会社がフランスの銀行を格下げしたことは当然の成り行きである。だが、ここでご注意いただきたいのは、それでもなお、フランスの銀行全体がユーロ圏の中で、いちばん高いランキングを有しているということだ。

ユーロのソブリン(国家に対する信用)危機が深刻化するにつれ、ユーロ圏内の銀行の状況がいかに芳しくないかが、おわかりいただけるだろう。

そして、より緊迫化しているのは、米国のMMF(マネー・マーケット・ファンド)がユーロ圏の一連の危機を危惧し、資金を引き揚げる形で欧州の銀行へのドル資金の供給を細らせたことだ。

その分、ドル資金を確保しようと躍起になっている銀行は多く、これがドル資金の需要をさらに刺激し、米ドルの流動性を著しく低下させた。このようなドル資金の不足が、先週の米ドル高をもたらした背景の1つでもある。

9月15日(木)に、日米欧の中銀がドル資金の流動性の供給を発表したが、まさに緊急的な措置そのものと言える。

■ギリシャ問題を織り込んだ欧州株の下値余地は限定的!?

今回の措置で、ユーロ圏のソブリン問題が解決されるとは誰も思っていない。

また、ドイツが明確にユーロ圏共同債券構想を否定しているため、多くの市場関係者はギリシャのユーロ離脱をもはや問題視しておらず、いつ離脱するかに論議の焦点を合わせている。

一部のヘッジファンドにいたっては、虎視眈々と、ギリシャのユーロ離脱後の混乱を狙って、ひと儲けをたくらんでいる模様だ。

おもしろいのは、彼らの多くが通貨「ユーロ」に対しても、ユーロ圏内に本拠を置く銀行株に関しても、ユーロが崩壊した場合に、売りではなく安値を拾うといったストラテジーを描いていると聞こえてくることだ。

一見すると矛盾したロジックのようだが、ドイツのDAX指数が2009年安値を起点とした全上昇幅の3分の2を失い、フランスの銀行株が今夏以降に時価総額の半分を失っているという状況を考慮すれば、まったく理解できないわけでもない。

要するに、マーケットはいつも先走りする傾向があるため、もしかしたら、現在の株価はすでに最悪の状況をかなり織り込んでいる可能性があるということだ。

すると、ギリシャのデフォルトやユーロ離脱が現実になったとしても、一時的なパニックや混乱でもう一段の下落はあるかもしれないが、下値余地は限られるといった理屈だ。

■為替レートで、ユーロの現在の状況は測れない

では、為替の「ユーロ」もそうであろうか?

確かに、短期スパンにおけるオーバーシュートのために、ユーロは今週に入って反騰を見せてはいる。はたして、先週の急落で最悪の状況が織り込まれた可能性はないのだろうか?

かなり難しい問題となるが、筆者の考えとしてはノーである。

株式市場とは違って、為替市場は典型的なゼロサムマーケットであり、その特徴の1つがバリュー(価値)を測れない、あるいは、バリューを反映しないということである。

つまり、日本という国の価値を円のレートで測れないように、ユーロも為替レートで現在の状況を測れない。

したがって、たとえば、BNPパリバ銀行の株は、ROE(自己資本利益率)が13%にもなるから、これからユーロ圏の混乱が拡大し、いくらで買えば「割安」で「安全な投資」になるなどと計算できるが、ギリシャに関する懸念が現実となった後、ユーロをいくらのレートで買えば良いのかについてはまったく計算ができない。

だから、株の神様と呼ばれるバフェット氏でさえ、為替に「投資」しない方針を取るわけだ。

ギリシャのユーロ離脱があったとして、ユーロ圏内の会社の株を安値で拾うことはできるが、ユーロの押し目買いができるかどうかはまったく不明だ。現時点のユーロのレートが「最悪」の状況を織り込んでいるかどうか、誰もよくわからない。

ただ、多くの専門家は、このような理屈で予測を展開していると聞いている。

■鈍いイメージの日銀が、珍しく良い仕事をした!

ところで、現時点の市況に関して、次の2点にご注意いただきたいと思っている。

1つ目は、市場のセンチメントがかなりユーロ売りに傾いているため、ユーロの戻りがあれば、出遅れたショート筋が仕掛けてくる公算が大きく、これが逆にユーロの切り返しをもたらす土台となり得る、ということだ。

そして2つ目は、ゴールドマン・サックスやHSBCなどの一部の大手金融機関が、ユーロになお強気スタンスを示していることだ。その根拠としては、現在のマーケットがユーロ崩壊のシナリオを過剰に織り込んでいることが挙げられている。

また、来週は9月20日(火)~21日(水)にFOMC(米連邦公開市場委員会)が予定されており、「QE3(追加的緩和策第3弾)」の有無を巡る思惑が出やすくなると見込まれるため、足元で米ドルを急いで買う必要はなさそうだ。

その上、ドルインデックスで測るテクニカル的な理由もしっかりしている。詳細は筆者のブログに書いているので、よろしければ、ご覧いただきたい。

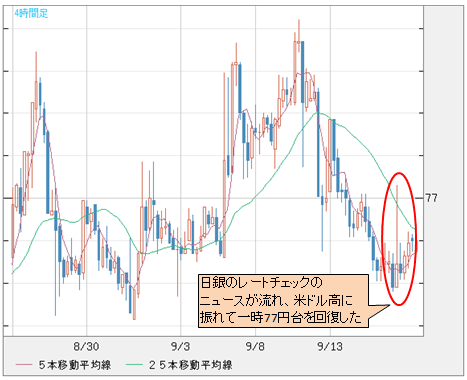

なお、米ドル/円に関しては、安値圏での推移といった状況に大した変化は見られない。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 4時間足)

ただ、9月15日(木)の海外時間における日銀の「レートチェック」は見事だったと思う。

今回の欧州金融機関に対するドル資金供給オペには日銀も参加しており、スイス当局と同様、EU(欧州連合)に「貸し」を作っているので、介入しやすい環境にあるとマーケットは認識している。

そして、「実弾」を投入せずに円高阻止をできるに越したことはないから、このタイミングで「口先介入」をしないともったいないのである。

鈍いというイメージが付きまとう日銀にしては、良い仕事をしたと思っているが、その効果に関する検証と試練はまだまだ続く。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)