■じわじわとドル安が進んだ背景に見え隠れする大きな材料

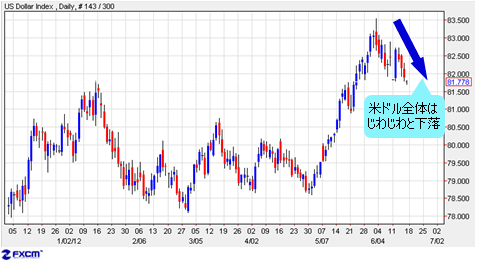

為替マーケットはギリシャ選挙を控えているにも関らず、じわじわと米ドル安に反応してきた。

(出所:米国FXCM)

前回のコラムでも指摘したように、ユーロ、豪ドルなどのポジション状況を考えると、マーケットは事実上、リーマン・ショックの再来まで織り込んでいた。

【参考記事】

●相場が行きすぎたのか? それともリーマンショック以上の大惨事が起こるのか?(陳満咲杜、6月8日)

だから、こういった極端な状況からすこし風向きが変わってくれば、ポジション調整の動きになりやすいのも自然な成り行きだ。

ところで週明けの6月11日(月)から、スペインに対する資金援助を受け、ユーロ/米ドルが上昇したものの、それは長くは続かなかった。6月12日(火)には先週末、6月8日(金)の安値を一時下回ったほどで、ポジション調整は決して一直線ではなかったのだ。

これはユーロの行方に対する悲観論が依然根強いことの象徴だ。言い換えれば、EU(欧州連合)の小手先の措置だけでは、ポジション調整を推し進めるのに限界があった。

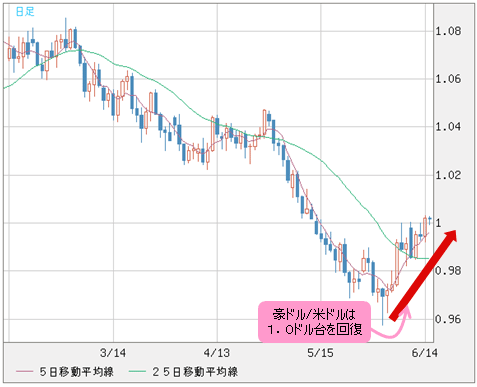

ゆえに、足元でユーロ/米ドルが1.2600ドル、豪ドル/米ドルが1.0000ドルという節目を回復したのはポジション調整の結果であるが、こういったポジション調整をもたらした背景には、何かより大きな材料が見え隠れしている。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

これについて、ギリシャ再選挙に関する調査が前より明るくなって、ギリシャがユーロ圏に留まる可能性が高まっていることを材料視する向きもあるが、それは不確実性が高いことだけにインパクトも小さく、決定的な要素ではなかろう。

■米国が量的緩和策を再開する思惑が再び強まっている

EU以外の要素からみてみれば、まず、米ドルサイドの状況が大きな要素として浮上してくる。

すなわち、最近の弱い米経済データの連続で、米量的緩和策の再開に関する思惑が再び強まっていることがもっとも大きな材料としてポジション調整を推し進めている公算が高い。

これからFRB(米連邦準備制度理事会)がQE3(量的緩和策第3弾)に踏み切るかどうかは別にして、こういった市場センチメントが強ければ強いほど、過大な規模まで積み上げられた米ドル全体のロングポジション(買いポジション)は手仕舞いされやすいことも自明の理だ。

■世界的に量的緩和の流れが強まっているが米国は別格

ここで強調しておきたいのは、別にFRBだけでなく、英国、EU、そして新興国の中国、ブラジルまで、世界的に量的緩和の流れが強まっていることだ。

が、米ドルは基軸通貨であるだけに、FRBの政策が一番インパクトが大きい。FRBの政策が他国の政策を圧倒し、場合によっては左右してしまうこともあるから、やはりFRBの政策に対する思惑が一番大きくなる。

その上、英ポンドの米ドルに対する値動きからも読み取れるように、米ドルのポジション調整が遅れた分、目先の思惑により反応しやすい。

英国の場合、中央銀行(BOE、イングランド銀行)はより明確なスタンスで量的緩和を示唆しているから、本来、英ポンド/米ドルのレートは下がっていくはずだ。けれど、英ポンド/米ドルはすでに5月に大きく下落しており、米ドルより先にマイナス材料を織り込んでいた側面が大きいとみる。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

もっとも、従来どおり、市場センチメントは株式マーケットのパフォーマンスと緊密な相関性を持つ。

6月14日(木)の米国の株高が目先の市場センチメントを改善していることも見逃せないが、株高の背景を見極めれば、ギリシャ選挙前でもリスク回避の動きになっていない理由が見つかるかもしれない。

■世界の主要中銀は緊急対応措置を準備済みとのウワサ

ウォール街のウワサでは、FRBだけでなく、世界の主要中銀はギリシャのユーロ離脱に備え、秘かに協定を結び、緊急対応措置を用意したという。

つまり、リーマン・ショックの再来を回避すべく、世界的な協力体制が構築されたというわけだ。

これが事実であれば、ギリシャのユーロ離脱が現実になっても、想定された混乱にならないばかりか、その政策が好感され、思わぬ反発の局面をもたらす可能性さえある。そして、こういった観測こそが目先の市況をもたらしていると思う。

■ギリシャ選挙民の票が米大統領選まで左右する構図

では、こういった見方の信憑性についてはどうみるべきか。EU以外の重要メンバー、米国、日本の立場からみれば、おのずと推し量れるのではないかと思う。

まず、米国の場合、今年(2012年)の大統領選を控え、現職のオバマ大統領は必死である。

経済低迷、特に失業率が悪いままで米国大統領が再選された前例がないだけに、ギリシャ問題で世界景気が壊れたらたまったものではない。ギリシャの選挙民の票がオバマの選挙まで左右してくるとなると、米国はその影響を絶たないわけにはいかない。

次に日本の場合、ユーロ/円がこのところの最安値を更新したばかりという状況を考えると、EUと連携して危機を阻止するほか、選択肢がないことも一目瞭然だ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 週足)

ましてや、昨年(2011年)、震災があっただけに、景気回復の道がギリシャにかく乱されたくないなら、助け舟を出さざるを得ないだろう。

この意味では、中国の場合もしかり。最大輸出先のEUの混乱は中国自身の悪夢にもなり得るから、先手を打ちたいところだ。

■ギリシャ再選挙の結果がどうあれ、さほど混乱にはならない

となると、人口わずか1130万超しかない小国、ギリシャより発せられた危機からの連鎖的な影響を絶つために、世界的な危機対応体制が構築されているといった予測は正しいだろう。

したがって、ギリシャ再選挙の結果がどうであれ、想定されるほどの混乱にはならないのではないかと思う。

究極的には、想定されていないところから発生したものがショックと呼ばれる。一方、3年前からギリシャ・ショックという単語に聞き慣れている現在は、ショックよりも慢心病になりやすい。

ゆえに、大混乱よりも、だらだら続くのが今回の危機の形式ではないかと思う。市況は如何に。

(6月15日 14:00執筆)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)