■ドルインデックスの反落をどう解釈するか?

為替マーケットでは、米ドル高、円高の一服感が強まっている。ドルインデックスは83.54の高値をつけてから反落しており、スピード調整の様相を深めている。

(出所:米国FXCM)

もっとも、円を除き、米ドルに対する諸外貨の下げ自体がかなりオーバーシュートの状況にあったため、足元の修正は当然の結果であり、値幅も限定的範囲に留まっている。

6月7日(木)のバーナンキFRB(米連邦準備制度理事会)議長の発言で、米QE3(量的緩和策第3弾)の早期実行といた観測も後退した模様だ。にもかかわらず、米ドル全体が反落しているのだから、「米ドル全体の反落」はあくまでスピード調整の範囲内と言えるのだろう。

米ドル/円の場合は、6月7日(木)の中国利下げ発表前にメインレジスタンスを突破していたから、中国利下げで円安傾向が加速したことがあるとしても、それが決定的な要因ではなさそうだ。

米ドル/円の動きは、基本的には米国株のパフォーマンスにリンクしたリスクオン/オフの結果ではないかとみる。以下のチャートを見ると、2012年の年初来、米ドル/円とNYダウ指数の連動性が高まっていることがわかる。

(出所:米国FXCM)

■簡単なテク二カルツールで底打ちの可能性を把握できた

「スピード調整」や「米国株との連動」の理由はともかく、最近の為替相場では、簡単なテク二カルツールによって、底打ちするかどうかをある程度把握できたと思う。

米ドル/円とユーロ/米ドルを例としてみてみよう。

まず、米ドル/円の場合、5月31日(木)に200日移動平均線を割り込んでいたが、その時点で77.79円前後の安値が想定された。

根拠は以下のチャートに示している。

(出所:米国FXCM)

要するに2011年10月安値から2012年3月高値までの値幅を上昇1波とみなし、3月高値からの下げは調整変動とみる。

そして、上昇1波の値幅に対する押しがフィボナッチ・リトレースメント(※)の76.4%に近いレベル(約77.60円)に留まると想定する。

その場合、調整波自体が示す「A-B-C下げパターン」においては、C波=A波との計算になりやすい。ちなみにこれは一目均衡表理論の「N字型変動」に相当する。

そして、この計算では77.79円という水準が示されていた。

実際、米ドル/円は77.65円をもって一旦底打ちした。これは前記フィボナッチ・リトレースメントが示した調整位置により近かった上、以下のチャートが示すサポートラインの役割も再確認された形となった。

(※編集部注:「フィボナッチ・リトレースメント」とは相場のトレンドが反転した時にどの程度まで戻るか、目標レートを算出する方法。高値から安値を引いた値幅の23.6%戻し、38.2%戻し、50%戻し、61.8%戻し、76.4%戻しといった値がよく使われる)

(出所:米国FXCM)

要するに、2011年8月4日高値、10月31日高値を連結したレジスタンスラインはその後サポートラインと化し、6月1日(金)の安値をもって、ラインの役割が再確認された。そして、そのことによって米ドル/円は一旦底打ちした公算を高めていた。

■ドル高、円高に対する修正局面はまだ終っていないとみる

次にユーロ/米ドルに関しては、以下のチャートをご覧いただきたい。

要するに、2012年1月安値から2月高値までの上昇幅は約900pipsだったから、その1.382倍(※)に相当する下げ幅をもって、ユーロは2月高値を起点とした下落変動を一服させる公算が高かった。

(※編集部注:「1.382倍」とは先ほど出てきた「フィボナッチ・リトレースメント」の38.2%に100%を足した数字)

(出所:米国FXCM)

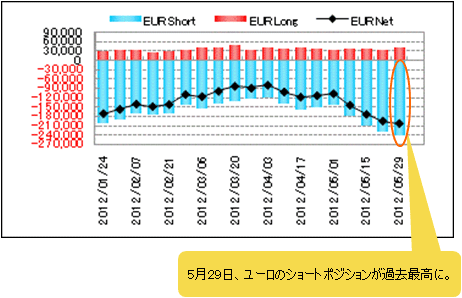

ましてや、CFTC(全米先物取引委員会)統計によるIMM(国際通貨先物市場)のユーロショートポジション(ユーロ売りポジション)が史上最高レベルの20万枚を超えていた状況では、いくらギリシャ、スペイン危機が深刻だといっても、スピード調整なしで下げ続けるのは難しかったと思う。

その他の外貨(豪ドル、英ポンド)も基本的には同じ構造下にあり、米ドル/円の底打ちと相まって、クロス円(米ドル以外の通貨と円との通貨ペア)相場全体の切り返しも当然の結果となっている。

そして、これらの動きが、米国株式市場が落ち着きを取り戻すのに先行していたことも見逃せないポイントだ。

では、これからはどうなるだろう?

6月7日(木)にバーナンキ議長がQE3の可能性を示唆しなかったことを受け、足元では再び米ドル高、円高トレンドに戻っているように見えるが、それは「スピード調整に対するスピード調整」なのではないかと思う。

つまり、米ドル高、円高に対する修正局面はまだ終わっていないのではないだろうか。

■リーマンショック以上の大惨事は起こらないと考える理由

豪ドルを例にして見ると、5月29日(火)まで、IMMにおけるネットショートポジションは3万5527枚に増加していた。

その中の取り組み、つまりロングポジション(買いポジション)とショートポジション(売りポジション)をそれぞれ見ると、ロング1万4788枚に対してショートは5万315枚だった。

注意していただきたいのは、豪ドルのロングポジションが2万枚規模を下回ったのは、あの「100年に一度の危機」と言われたリーマンショック後の2009年初頭以来ということだ。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

確かにギリシャ問題は深刻で、スペインの銀行も破綻するかもしれない。

が、リーマンショックとの違いも鮮明だ。まず、リーマンショックは真のショックである一方、ギリシャをはじめとしたEU(欧州連合)のソブリン危機はダラダラと続いており、ショックではないこと。

次に、リーマンショックは発生済で、ギリシャのEU離脱およびスペインの崩壊は現時点ではまだ確認されていないこと。

となると、「相場が行きすぎた」のか、これから「リーマンショック以上の大惨事が起こる」のか、そのどちらかということだろう。

歴史を振り返ると、普通に予想されて、市場センチメントのとおりに発生する大惨事は実に少ないから、今回も相場の行きすぎではないかと思う。ゆえに、スピード調整はまだ完了されていないとみる。

ちなみに、今回社用で北京を訪れ、政府のお偉い方の話もうかがったが、景気の先行きについては、総じて報道されているほど悲観的ではなかった。

今回もしっかり利下げを実施したが、おそらく次の手も考えていると思われる。

そして、中国だけでなく、欧米も同様で、一時しのぎにすぎないとはいえ、結局は量的緩和策に踏み切るのではないかと思う。このあたりの話はまた次回に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)