■株安・円高はさらに進行、ロング筋のさらなる投げも覚悟

株安・円高はさらに進んでいる。日経平均は再度1万4000円に近づき、米ドル/円は200日線移動平均線(200日線)の寸前まで来ている。

(出所:米国FXCM)

おかしなことに、株安・円高の進行について、一部マーケットの解釈には、ウクライナ云々、ベトナム云々といった「地政学のリスク」を強調した論調が目立つ。しかし、ウクライナ危機の最中にNYダウが史上最高値を更新したことや、ベトナムは反中であって反日ではないことから考えると、巷に氾濫する解釈の多くがいかにいい加減なものか、改めて認識させられるところだ。

言ってみれば、こういったいい加減な解釈が出ること自体、株高・円安を見込んでいた論客のロジック破綻を意味するもの。

日本株にしても、米ドル/円にしても、昨年(2013年)の急上昇に対するスピード調整といった視点からみれば、そもそも目下のトレンドを難しく解釈する必要はない。世界的なリスクオンの硬直化が限界にきているという認識に基づくと、そろそろ外部要素の悪化が揃い、ロング筋のさらなる投げがあることを覚悟した方が良いのも自明の理だ。

■米株高は限界? 全面円高となる兆しが随所に

こういった兆しはすでに出ている。株式では、NYダウが5月13日(火)の史上最高値更新から一転して大幅2日続落、株高の限界を暗示しているような値動きを見せている。

(出所:米国FXCM)

為替では、何と言ってもユーロのトップアウトが決定的となり、長期下落への幕開けといったシグナルさえ読み取れる。

(出所:米国FXCM)

たびたび指摘しているように、全面円高はユーロ/円などクロス円(米ドル以外の通貨と円との通貨ペア)の下げなしでは始まらないし、クロス円の下げはドルインデックスの底打ち、至って上昇なしでは始まらない。

そして、本格的なリスクオフの局面になれば、米ドル全体が買われるなかで米ドル/円が買われるのではなく、逆に米ドル/円が下がる形で全面円高を推し進めていくことになる。足元は、こういった局面の前夜なのではないかとみる。

■「異次元」なファンダメンタルズ上の材料が出る可能性も

言い換えれば、「足元の株安・円高は、諸リスク要素を織り込んでだいぶ進行している」といった見方は甘い。リスクオフになるなら、むしろこれからで、ここからの株安・円高の余地を過小評価すべきではなかろう。

また、本格的なリスクオフとなれば、ファンダメンタルズ上で何らかの材料が出るはずだ。そして、それは2014年年初来強気一貫の評論家に言い訳のためのネタを提供することになることも、容易に想像できる。

その材料は決して足元、日本のみで大袈裟に語られるウクライナ云々、ベトナム云々ではなく、もっと「異次元」な材料になるはずだ。

たとえば、「イエレン・ショック」の本格化、EU(欧州連合)ソブリン危機の再燃、あるいは日本のみで騒がれる「中国崩壊」だったりと、ともかくより本格的な危機を迎えるから、覚悟しておいたほうが無難だろう。

■日銀緩和への過剰な期待の剥落も株安・円高を推進する

そして、「異次元の材料」ほどではないが、強気ロジックの本音である日銀緩和観測がアテにならないか、実るにしてもだいぶ遅れたタイミングに出るのではないかと推測できるので、マーケットに氾濫する過剰な期待が一段と剥落していくことも当面の株安・円高トレンドを推進しよう。

換言すれば、外部要素の悪化なしなら日銀の予想どおりのインフレターゲットが実現される可能性が高いから、さらなる緩和なし。

逆に、さらなる緩和が必要であれば、その時は間違いなく外部要素の大幅悪化といった事態が起こっているはずだ。そのような時、マーケット関係者が熱望する緩和策が発動されても、だいぶ株安・円高が進んだ後、といった局面も想定されるので、多くの市場関係者にとって、もうどうでもよい話になる可能性も。

ただし、現在のように、緩和、緩和との期待一心でロングポジションを持ち、もっぱら待つという事態は正常ではなく、むしろ日銀が緩和に踏み切った時は、すでに多くの市場関係者にとって「後の祭り」状態だったという局面があれば、それこそが正常だと思う。

その時こそ、日本株や米ドル/円の押し目買いが報われる可能性が増すのではないかとみる。

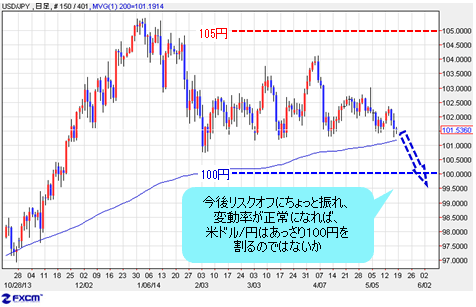

■米ドル/円があっさり100円を割るとみる理由とは?

話を現在に戻すが、米ドル/円の変動率を見る限り、なおかなり低い状態にあることは間違いない。変動率の低下は必ずしもリスクオフへの転換を意味しないが、VIX指数で見るリスクオンの限界といった視点と相俟って考えると、これから変動率が正常に戻った場合、やはり円安ではなく、円高の方向に動くだろう。

なぜなら、リスクオンを極め、変動率も極端に低下している(ロイターの報道では、過去最低の水準に切っているという)足元でも、米ドル/円は105円以上ではなく、101円台前半を辛うじて維持している状態だからだ。

これからリスクオフにちょっと振れていき、また変動率が正常なレベルに戻っていく場合、100円割れなどは割とあっさり起こるのではないかと思う。

(出所:米国FXCM)

ユーロ/米ドルのトップアウトもあるため、ユーロ/円の場合はもっと動くと想定されるから、近々136円の節目割れも視野に入る。

(出所:米国FXCM)

そのほかのクロス円についても基本的な見方は同じだ。

英ポンド/米ドルの場合、ユーロ/米ドルほど明確なトップアウトシグナルを点灯していないが、1.7ドルの節目手前から失速していることからすると、少なくとも上昇一服の公算は大きい。したがって、英ポンド/円も近々167円の節目割れを意識しておきたい。

(出所:米国FXCM)

(出所:米国FXCM)

■超金融緩和で市場関係者のリスク感覚が麻痺している!

豪ドルとNZドルあたりでは、もっとも利上げ余地の大きいNZドルでさえ、0.8800~0.8850ドルのレジスタンスを突破できずにいるから、答えはおのずと出るだろう。

(出所:米国FXCM)

最後に、同じくロイターの記事には、恐ろしいことが書かれている。その記事によると、「超金融緩和でリスク感覚が麻痺、市場の弱気派が1987年以降でもっとも少ない」とのこと。果たしてこれは杞憂にすぎないだろうか。その真相は、もうすぐ明らかにされる。市況はいかに。

![トレイダーズ証券[LIGHT FX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=LFX1&isq=301&psq=0)

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)