■米ドル/円は115.89円に向けて動き始めた?

米ドル安が一段と進んでいる。

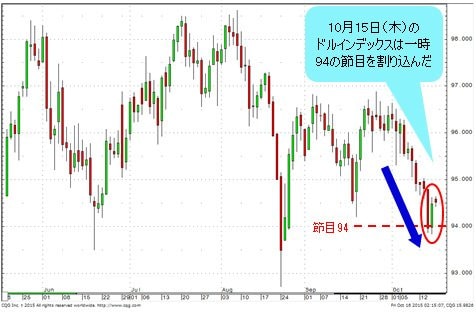

昨日(10月15日)の市況でいうと、ドルインデックスは一時94の節目を割り込み、米ドル/円は118円の節目割れ寸前だった。

(出所:CQG)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

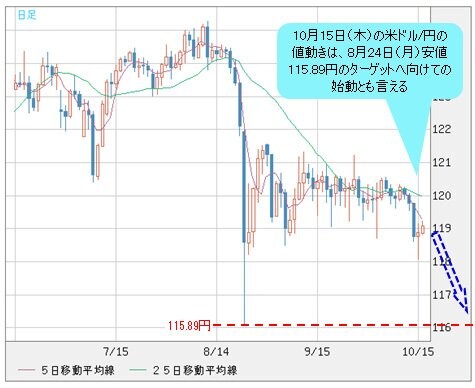

米ドル/円に関して、昨日(10月15日)の値動きは、前回のコラムで指摘した中期スパンにおける115.89円のターゲットへ向けての始動とも言える。

【参考記事】

●日銀追加緩和は「最後の一手」として封印、米ドル/円は115.89円をめざして下落か

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

もっとも、115.89円は米ドル/円の8月24日(月)安値にすぎず、同安値の打診自体はサプライズとは言えなくなっている。ただし、8月24日(月)の暴落はあまりにも強烈だったので、同安値の再打診があれば、米ドル/円がより本格的な反落を加速していく公算が高いと見なされ、ひとつの目安にはなると思われる。

米ドル/円の反落が、ドルインデックスの反落とリンクする値動きが強まっていることから考えると、米ドル全体のトレンドがより鮮明にとらえられる。

米ドル全体の一段安の警戒サインとして、目先、ドルインデックス日足の50日移動平均線が、200日移動平均線を下回っていることに注意が必要だ。何しろ、これは2014年7月以来の出来事であり、米ドルがさらに一段調整することを暗示、米ドル/円と同じく、8月24日(月)安値92.62の再打診があれば、一段と反落の余地を拡大する公算が大きい。

(出所:CQG)

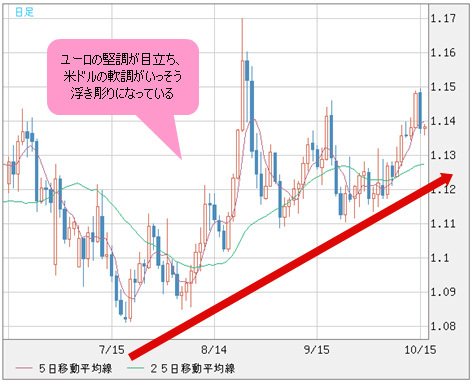

■ファンダメンタルズが脆弱なのにユーロの堅調さが目立つ

2015年年内の米利上げ観測が急速に後退している中、米ドル高を支えてきた材料の剥落がメインシナリオとなり、いわゆるリスクオフの恩恵が見られなくなってきたことが、6月以来の為替マーケットの基調だと思う。

対照的に、ファンダメンタルズが脆弱でQE(量的緩和)の拡大もあり得るというのにユーロは堅調さが目立ち、よりいっそう米ドルの軟調が浮き彫りになっている。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

EU(欧州連合)サイドの問題は、従来の構造問題以外にもっとも気になるのが、やはり大規模なQEがあっても物価水準がECB(欧州中央銀行)のターゲットに届いていないということだ。

このような頭痛の種について、ドラギECB総裁以外で、もっとも共感できる人は黒田日銀総裁というほかあるまい。日銀がQEの先発組だっただけに、黒田さんの悩みはもっと深いと言えるのではないかと思う。

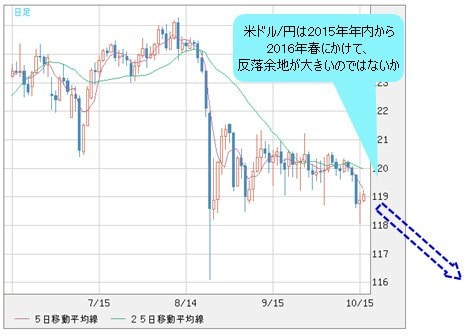

■米ドル/円は今後2016年春にかけて反落の余地大

ところで、前回のコラムで述べたように、日銀が目先、実際に追加緩和に踏み切る可能性は高くない。

【参考記事】

●日銀追加緩和は「最後の一手」として封印、米ドル/円は115.89円をめざして下落か

たびたび指摘してきたように、すでに日銀の「一人占め」となった国債市場は硬直化しており、たとえ量的緩和策が追加されても、事実上効かなくなる可能性が大きいといった思惑が強い。

早期米利上げ観測が後退している中、実際利上げされるまで、日米金利差がこれからさらに拡大していくとも考えにくいから、日米金利差から見て、米ドル/円に割高感があることは否めない。この意味では、2015年年内から2016年春にかけて、米ドル/円は反落余地が大きいと思う。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

これには年内米利上げ観測の後退、経済指標が芳しくなかったほか、FRB(米連邦準備制度理事会)自体が利上げすべきかどうか、判断できずにいるといった印象が大きく影響してくるのではないかとみる。

イエレンFRB議長はともかく、FRB理事や幹部たちはたびたびお互いに対立するような見方を公の場で披露し、市場関係者を困惑させ、また、マーケットを立ち往生させてきた。

しかし、政策の大転換期であるだけに、FRBの内部に亀裂あり、と受け止められかねない事態は決して歓迎されるべきではないが、仕方がないとも言える。何しろ、外部環境が激変し、また、極めて不安定な中、FRB理事といえども、判断を下すのは容易ではない。人間なのだから、迷いや葛藤は常につきまとうだろう。

■これから市場は「倍返し」で修正してくる

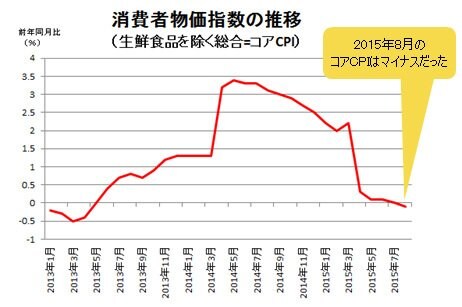

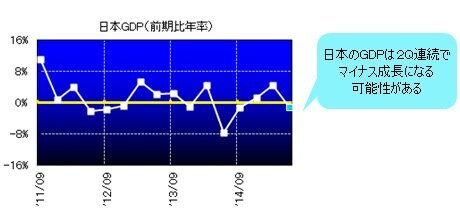

一方、こういった迷いや葛藤は、少なくとも表では黒田さんからはあまり見られない。いくら物価水準ゼロ、成長ゼロ(連続2四半期マイナス成長の危機でさえある)でも、毎回念仏のように同じセリフを言っている。

(出所:独立行政法人統計センター)

(詳しくはこちら → 経済指標/金利 :各国GDP成長率の推移)

こういった「根拠のない確信」は、中央銀行総裁に必要な資質かもしれないが、待っても待っても一向に裏付けが出てこないなら、最後は市場の反乱に遭うリスクも大きい。

いくら物価水準ゼロ、成長ゼロでも、毎回念仏のように同じセリフを言っている黒田日銀総裁。こういった「根拠のない確信」が、中央銀行総裁に必要な資質かもしれない!?(C)Bloomberg

この意味では、アベノミクス自体も同じように、結果を厳しく問われる可能性が大きい。

アベノミクスが打ち出されて以降、本来の目的は達成されていないが、株高、円安やマインドの改善という効果をもたらしたことは事実である。ただし、繰り返し強調してきたように、これは単純にアベノミクス自体が良かったというよりも、アベノミクスが打ち出されたタイミングが良かったところが大きい。

したがって、チャイナリスクをはじめ、世界景気の後退がささやかれ、また、いつブラックスワンが出るかわからない目下の状況でこそ、アベノミクスや日銀政策の本当の真価がより見えてくるのではないだろうか。

マーケットは過去「甘かった」分、これから「倍返し」で修正してくるので、投資家は甘い認識を捨てるべきだ。換言すれば、夏場から現在までの一連の市場の波乱はまだまだ序の口にすぎず、これから本番を迎えるだろう。

とはいえ、一連の衝撃な出来事があっても、多くの市場は8月の大反乱から回復しており、当面いったん落ち着くことが予想される。

上海株の反騰が続いていることから考えれば、目先に限定すると米ドル/円にしても、日米株にしても、たちまち8月安値を割り込むとも思っていない。

場合によって、リバウンドが再度拡大される可能性もあるので、次回の波乱まで調整の時間が必要かもしれない。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)