■カーニー総裁の言葉を額面どおりに受け取るのは甘い!

昨日(7月14日)、英中銀が「意外」にも政策金利を据え置きとした。これに関して、サプライズと感じる市場関係者が多かったと思うが、筆者はそうでなかった。なにしろ、あのカーニー英中銀総裁は、市場の期待を裏切ってきた人物として有名だから、今回の決定はむしろ自然な成り行きだと思う。

要するに、カーニー総裁の言葉を額面どおりに受け取る方ご自身が甘い、ということである。

過去に公開した、カーニー総裁に触れたコラムのタイトルにある「“頼りにならない彼氏”の裏切りに英ポンド怒りの急落!」の最後の一文字、すなわち「落」を「騰」とチェンジすれば、昨日(7月14日)の英ポンドの上昇をうまく説明できるだろう。

【参考記事】

●“頼りにならない彼氏”の裏切りに英ポンド怒りの急落! 続く米雇用統計は果たして!?(2015年11月6日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 30分足)

相場の方向こそまったく違うが、本質はいっしょといったケースは枚挙に暇がない。

■アベノミクスの失敗を隠蔽するための経済刺激策

ところで、今週(7月11日~)のマーケットに「異変」があるとすれば、それはほかならぬ、円売りの再開であろう。

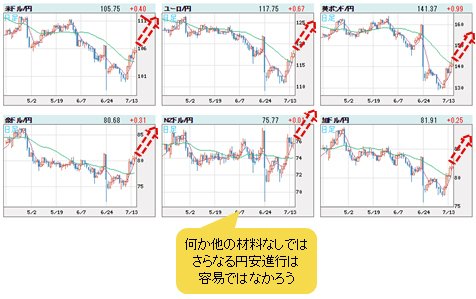

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨 VS 円 4時間足)

参議院選与党の勝利により、安倍政権がより安定したこと、また、大型財政出動の可能性が示唆されたことにより、株高・円安がもたらされた。

さらに、政府の経済刺激策と相まって、日銀が一段と量的緩和及びマイナス金利政策を推進していく可能性が大きいと言われ、バーナンキ前FRB(米連邦準備制度理事会)議長の訪日もあって、いわゆる「ヘリコプター・マネー」政策の可能性もささやかれた。一部市場関係者はアベノミクス第2弾とも呼ばんばかりの勢いで、大型株高・円安相場の再来に期待を寄せている模様だ。

結論から申し上げると、こういった見方、仮に結果としては正しいとしても、アベノミクス第2弾云々ということが間違っていると思う。

何しろ、どうみてもアベノミクスは実質的に金融政策頼みであり、しかも日銀のマイナス金利導入は結局、「逆噴射」の事態を招くことになったのだ。アベノミクスは失敗だったという認識が、むしろ世界的には常識であった。

そして、アベノミクスが失敗だったからこそ、ここへきて、あわてて大型財政出動が打ち出され、赤字国債の再発行も含めて、いつか来た道へ逆戻り、というわけだ。

換言すれば、今回の経済刺激策は、アベノミクスの失敗を隠蔽するために考案されたもので、最初から戦略に組み込まれたものではなかった。こういった場当たり的な判断がよい結果につながるはずもなく、また失敗する宿命にあると思う。

■アベノミクスは冷めたピザ、もうおいしくはいただけない

こういった結論を得るのは難しくもなく、また、自然な結論だ。なぜなら、バブル崩壊後、大型財政出動は何度も何度も発動され、そのすべてが失敗に終わっているからだ。そしてそれが、現在の借金だらけの状況をも作り上げたわけだ。

このような危機的状況があったから、財政出動を抑え、赤字国債の発行もすべきではないといい、財政バランスの立て直しが進められてきたはずだが、いつの間にかまた逆戻り。過去の過ちを繰り返すことになるわけだから、成功するはずがない。

それでも踏み切るのなら、安倍政権の意地であり、「悪意地」(※)というほかあるまい。このままでは日本の将来は暗いと言わざるを得ないが、政治問題も絡むから、ここでは深入りしないようにしておく。

(※編集部注:「悪意地」とは中国語で、頑固に意地をはるという意味)

言いたいのはただひとつ、インフラ建設の名目でお金をばらまくとしても、効果がかなり限定されることは過去の事例で証明されてきたから、今回の政策に期待すること自体がムダで、また、この材料から明るい見通しを持つこと自体が滑稽にみえる。

となると、アベノミクス構造が打ち出され始めた頃の影響やその後の株高・円安の大相場を期待すること自体も滑稽であろう。何しろ、無理して延命を図るとしても、アベノミクス自体がいわゆる「冷めたピザ」だから、もう1回「おいしくいただく」のは現実的ではないと思う。

■足元の株高・円安はすでに政策の大半を織り込み済みか

このようなロジックが正しければ、足元の株高・円安はすでに政策の大半を織り込み、これから仮に一段の株高・円安が進行するとしても、何か他の材料なしでは容易ではなかろう。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨 VS 円 日足)

このあたりの理屈は、6月24日(金)のコラムにて強調したように、英EU離脱は英ポンドの急落をもたらしたが、さらなる急落は、やはり離脱ではなく、そのほかの何かの材料が必要、といったロジックと同様だ。

【参考記事】

●英国のEU離脱でポンド暴落もこれ以上の下落には別材料が必要か。ドル/円も然り(2016年6月24日、陳満咲杜)

実際、英ポンドが大きくリバウンドしてきたのもそのためで、いったん織り込まれた材料が、そのままずっと作用していくのは限界がある。

■米ドル/円反騰の理由をテクニカル的にみると…

ファンダメンタルズの理由があって今週(7月11日~)から円売りが再開されたことがわかっても、テクニカル上の視点なしでは単純に後付けになる可能性が大きい。

では、米ドル/円を例にすると、安値更新せず、反騰してくる理由はどこにあるのだろうか。筆者が6月28日(火)に書いたレポートをもって説明したい、本文は以下のとおり。

(出所:CQG)

英EU離脱を受けドル/円が大きく売られ、24日大陰線を形成した。同値幅と比例する日足は昨年8月24日(共に6円超の値幅)だったので、昨年8月24日後の相場を検証すれば、いくつのヒントを得られるのでは。

昨年8月24日はダウ指数が一時1000ポイントの下げを記録、ドル/円の暴落をもたらしたわけだが、その後、同日の高、安値を超えられず、長く保ちあい相場の継続が意義なくされた。実際、同日高値をブレイクしたのを昨年11月6日まで待たなければならず、更に、同日安値を割り込みのが今年2月8日になってからであった。

また、8月24日の安値、日足におけるダブルトップとその後の下方れが示唆していた「倍返し」のターゲットと合致していた節もあって、今回5月30日高値から5月3日安値までの値幅を「倍返し」したターゲットが先週安値に近いことが示唆に富む。

総合的に見ると、24日値幅が大きかっただけに、同日高、安値を更新できるとしても大分先の可能性が大きく、余程更なる材料がない限り、目先安値を再更新していくのがハードルが高いと見る。従って、しばらく日銀の介入を必要としない上、市場正常な値動きに沿った取引プランでは、一旦レンジ取引に専念する必要があると思う。但し、今回は大きな下落波がすでに形成された後の暴落なので、昨年8月24日と違って、先に安値近辺のサポートゾーンをトライし、レンジの下限を形成していく可能性が大きいかと見る。

現在のチャートと比較してみると、こういった相場の内部構造が示唆するところが、よりご理解いただけるのではないだろうか。

(出所:CQG)

そのほかの通貨ペアに関する検証はまた次回。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)