■フィッシャー VS ブレナードの構図が明確に

9月12日(月)深夜に行われたFRB(米連邦準備制度理事会)のブレイナード理事の講演、注目度が非常に高かったのですが……。ハト派的な発言ばかり。

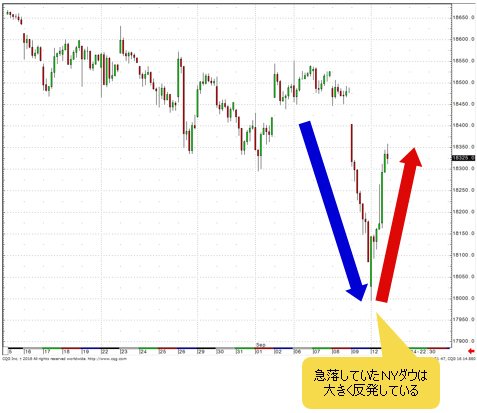

先週、9月9日(金)に急落した米国株は大きく戻りを入れています。

(出所:CQG)

サプライズが期待されましたが「超」がつくほどのハト派であるブレイナードらしい慎重な発言に終始しましたね。

「ヒラリー政権ならば財務長官就任」ともささやかれるブレイナードならではの主張とも言えます。

これで明確になったのは雇用改善を背景に早期利上げを主張するフィッシャーFRB副議長とブレイナードが真っ向から対立する構図。

ヒラリー政権誕生なら財務長官就任との声もあるブレイナードFRB理事。注目の講演では、従来どおりのハト派発言に終始し、早期利上げを主張するフィッシャーFRB副議長との対立が明確となった (C)Bloomberg/Getty Images

先物市場での9月利上げ織り込み度は22%と低水準ですが、ハト派だったローゼングレン・ボストン地区連銀総裁が先週、「緩やかな利上げが適切」とタカ派に 転向したこともあり、来週、9月21日(水)のFOMC(米連邦公開市場委員会)での利上げが完全に消滅したわけではありません。

FOMCは来週、9月21日(水)ですが同日には日銀会合も。こちらも追加緩和期待が高まっていますね。

マイナス金利の深掘りに加えて、浮上してきたのが四次元目の緩和=「逆ツイストオペ」です。

マイナス金利による銀行への副作用を抑えるため、短期債を買って長期債を売る。そうすると短期金利は下落、長期金利は上昇するので銀行は利ざやを稼ぎやすくなります。

■日銀では逆ツイストオペ、外債購入も?!

専門用語で言えば、逆ツイストオペの目的は「イールドカーブを立たせる」ことになります。

(※編集部注:償還期限が異なる複数の債券の利回りの変化をグラフにしたものが「イールドカーブ」で、利回り曲線と呼ばれる。「フラット」は長短金利差が縮小している状況で、拡大している状況が「スティープ」。今回の記事にある「逆ツイストオペ」の目的である「イールドカーブを立たせる」というのは「スティープ」となる)

個人的には米利上げは50/50くらいだと思っていますが、日銀は逆ツイストオペなど、何かをやってくる可能性が高い。たびたび話題になる外債購入もあるのかもしれませんね。

安倍首相は「日銀による外債購入が為替介入を目的とする場合は日銀法上、認められていない」と否定していますが、意外と可能性はありそう。

杭州G20(20カ国・地域財務相・中央銀行総裁会議)では、中国が過剰生産の件などでかなり追い詰められていました。

中国は抜本的な構造改革に取り組むことを強調しており、経済の改革のための資金づくりとして大量に保有する米国債を売却する必要が出てくるかも。

それを日本が引き受ければ、アメリカは利回り急騰を避けられるし、日本は「為替介入を目的としているわけじゃない」と説明できるし、日米中いずれもがウィンウィンになる。

なるほど、安倍首相がわざわざ「為替介入を目的とする場合は」と条件をつけているのが気になっていましたが、その形だとやれる可能性がありそうですね。

■株もコモディティも米利上げを意識した動きに

コモディティ市場でも米利上げを意識し始めているのか、金が下げてきました。

(出所:CQG)

原油も先週(9月5日~)、週間在庫統計の予想を大きく上回る減少により、サプライズで上昇しましたが、メキシコ湾でのハリケーンの影響による石油施設の閉鎖という一時的なものだと周知されて下落しています。

(出所:CQG)

株もコモディティも米利上げ次第となってきましたね。

それに加えて9月15日(木)は「45日ルール」の期限。11月末が満期のヘッジファンドを解約する場合は45日前、つまり9月15日(木)までに通告しないといけないルールです。

今年(2016年)はヘッジファンドの成績がふるわないようなので解約が多そう。そうすると手仕舞いの動きで、今年上がったものは売られ、下がったものは買い戻されやすくなるのかもしれませんね。

今年高かったものの典型が米国株ですから、その面からも米国株の下落には注意ですね。

(出所:CQG)

■リスクオフと円安、2つのテーマで戦略を

9月13日(火)からは「ブラックアウト」期間で米利上げについての要人発言は出てこなくなります。

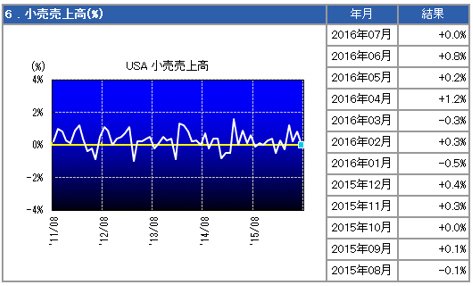

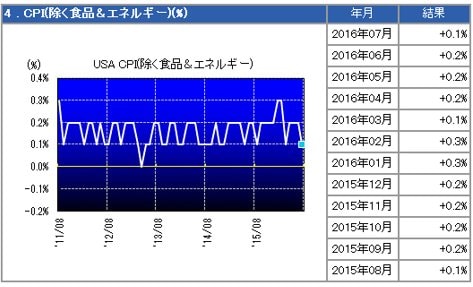

その代わり、9月15日(木)には小売売上高、16日(金)にはCPI(消費者物価指数)など、米経済指標も集中しているんですよね。

米雇用統計は9月15日(木)21時30分の発表

(詳しくはこちら → 経済指標/金利: 米国主要経済指標の推移)

米雇用統計は9月16日(金)21時30分の発表

(詳しくはこちら → 経済指標/金利: 米国主要経済指標の推移)

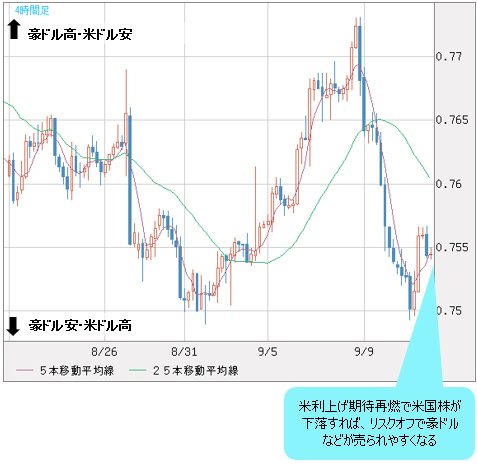

米経済指標が強いようなら利上げ期待が再燃し米国株は下落、リスクオフで豪ドルなどが売られやすくなる。

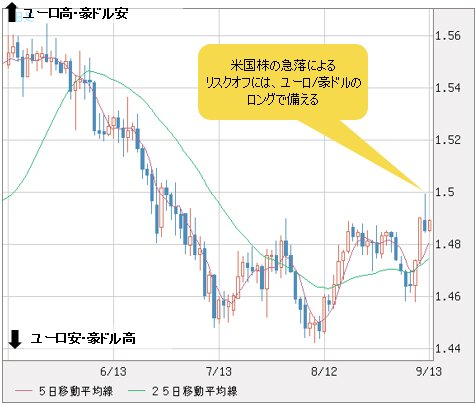

(出所:CQG)

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 4時間足)

一方で日銀への追加緩和期待は高いので、米ドル/円は底堅いでしょうから、豪ドル/円は下がりにくい。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 4時間足)

金融政策とリスクオフ、2つのテーマが並行していますから、米ドル/円のロングで米利上げと日銀の追加緩和に備え、米国株急落によるリスクオフに対してはユーロ/豪ドルのロングで備える、といった戦略でしょうか。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/豪ドル 日足)

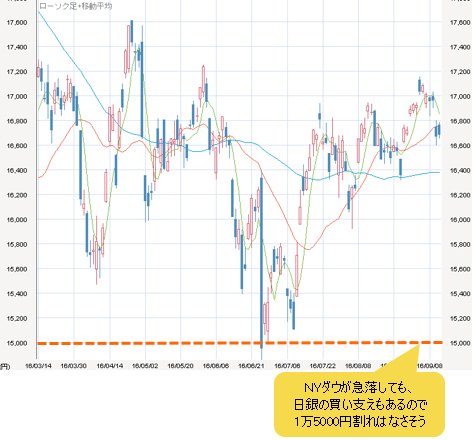

米ドル/円のロングはよさそう。NYダウが急落しても、日銀の買い支えがあるので日経平均は1万5000円割れに至るようなことはない気がしますし。

(出所:株マップ.com)

今週(9月12日~)最大のイベントだったブレイナード理事の講演は、とくにサプライズもなく終わりました。

来週、9月21日(水)の2大イベント待ちの相場で、方向感に欠ける動きとなりそうですが、たとえ米利上げがなくとも日銀への期待は残る。米ドル/円の押し目があれば買っていきたいですね。

(構成/ミドルマン・高城泰)

【ザイFX!編集部からのお知らせ】

ザイFX!で人気の西原宏一さんと、ザイFX!編集部がお届けする有料メルマガ、それが「トレード戦略指令!(月額:6600円・税込)」です。

「トレード戦略指令!」は登録後10日間無料解約可能なので、初心者にもわかりやすいタイムリーな為替予想をはじめ、実践的な売買アドバイスやチャートによる相場分析などを、ぜひ体験してください。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)