■ドルインデックスがついに底打ち!? その根拠とは?

米ドル全体の底打ちのサインが明確になってきた。同サインがホンモノなら、2017年年初来の米ドル全体の調整はすでに終焉しており、これからブル(上昇)トレンドへ復帰する公算が大きい。

ドルインデックスの週足から考えると、2017年年初来の反落で形成された「下落ウェッジ」というフォーメーションは、今週(5月8日~)の安値をもって完成した公算が高まっている。

(出所:Bloomberg)

いったん安値を更新してから、先週(5月1日~)や先々週(4月24日~)の高値を超えているから、今週(5月8日~)の上昇が「リバーサル」のサインを点灯し、また「アウトサイド」、すなわち「かぶせ」の形態が底打ちの可能性を示唆した。

【参考記事】

●陳満咲杜氏監修、欧米流プライスアクションがMT4チャート上へ表示できるように!

さらに、先々週の週明け(4月24日)に形成された「ギャップ」を「埋めた」から、同サインの信憑性は高いとみる。

また、50週移動平均線によるサポートも見逃せない。同線がサポート、また、レジスタンスの役割を果たしてきただけに、今週(5月8日~)底打ちした可能性がより強化されているとみる。

2017年年初あたりから形成されてきた「下落ウェッジ」は、100.50前後のレジスタンスを突破できれば、上放れを果たすことになり、米ドルの上昇モメンタムを強めるであろうから、これから2017年年初来高値の更新が視野に入る見通しだ。

■ユーロ/米ドルはこれから年初来安値にトライか

となると、もっとも推測しやすいのがユーロ/米ドルの値動きであろう。ユーロ/米ドルは、2017年年初来高値を更新してから反落し、先週(5月1日~)、安値を割り込んで「リバーサル&アウトサイド」のサインを点灯し、切り返しの終焉が示唆された。

【参考記事】

●陳満咲杜氏監修、欧米流プライスアクションがMT4チャート上へ表示できるように!

(出所:FXブロードネット)

ドルインデックスが2017年年初来高値にトライする余地があれば、ユーロ/米ドルも2017年年初来安値を試す可能性がある。

もちろん、これは中期スパンの話で、一気に下落することは想定していないということは、改めて記しておきたい。

ユーロ/米ドルの今週(5月8日~)の頭打ち、そして反落で、2016年5月高値から同11月高値を連結したレジスタンスラインの役割が再確認されたわけだから、ベア(下落)トレンドの継続が有力視される。

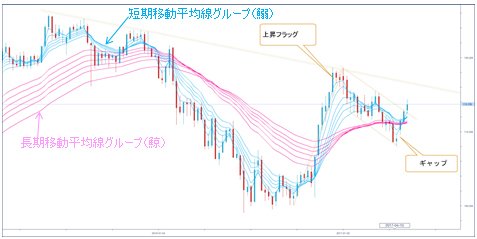

GMMAチャートでは、短期移動平均線グループ(青・鰯)が長期移動平均線グループ(ピンク・鯨)とクロスしようとしているのが確認されているものの、結果的に失敗となる可能性が高いから、いわゆる「鰯食い」のサイン(ゴールデンクロスの失敗)が点灯する公算が大きい。

そうなると、2017年年初来の値動きが一変してユーロの下落トレンドになる、と想定しておくのも当然の成り行きであろう。

■米ドル/円は早晩3月高値をブレイクか

米ドル/円の週足では、114円台の打診をもって2017年年初来の下落チャネルのブレイクが明確となった。

(FXブロードネット)

2016年9月安値からの値動きを、大型「上昇フラッグ」というフォーメーションと見なした場合、2017年年初来108.10円までの下落自体が「フラッグ」を形成していたことが確認できる。

足元の高値トライを考えると、明らかに「上昇フラッグ」の指示どおり、またブルトレンドへ復帰してきた可能性が大きいから、早晩3月高値115.50円のブレイクを果たし、ブル基調がより明確になるだろう。

GMMAチャートとの整合性から考えると、先々週週明け(4月24日)にて形成された「ギャップ」は、いわゆる「鰯食い」シグナルの一環として捉えられる。

要するに、4月安値108.10円のトライに伴い、短期移動平均線グループ(青・鰯)と長期移動平均線グループ(ピンク・鯨)の「デッドクロス」が試されていたが、結果的に失敗に終わり、鰯が鯨に食われたというイメージで元のトレンド(上昇)に復帰してきたわけだ。だから、同「ギャップ」は重要な役割を果たしている。

言ってみれば、同「ギャップ」は2017年年初来の下落トレンドを修正するサインであり、また、これから上昇トレンドを維持していく原点になる存在で、これからしばらく否定されることはないだろう。

115.50円を突破する前に、いくぶんスピード調整も想定されるが、先々週(4月24日~)安値109.59円以下の深押し、といったリスクはだいぶ後退したといえる。

換言すれば、米ドル/円に限っては、出遅れたロング筋が深い押しを期待するなら、また失望させられる可能性が大きい。

■円売りのスピードが速すぎるので、いったん調整ありか

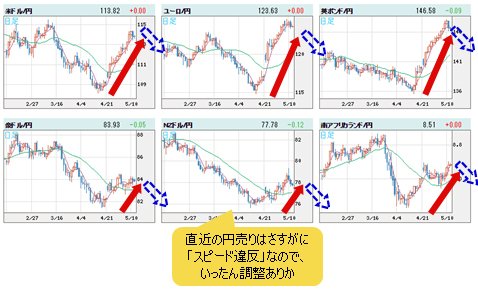

もっとも、米ドル/円の切り返しは、ユーロ/円、英ポンド/円の急反騰に伴うものだったから、4月までの円買いムードから一変して激しい円売りムードに変わったことも確かだ。

ここにきて、さすがに円売りの「スピード違反」が見られてきたので、ユーロ/円をはじめ、いったん調整ありと思われる。

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

ユーロ/円は昨年(2016年)高値を更新したあと、やや失速し、英ポンド/円は昨年(2016年)高値に接近したもののブレイクできず、やや頭の重い兆しが出てきている。

しかし、米ドル/円の上昇トレンドがホンモノなら、両通貨ペアの反落があってもベア(下落)トレンドへ復帰するわけではなく、上昇トレンドにおけるスピード調整、といった位置づけは不変であろう。

もちろん、クロス円(米ドル以外の通貨と円との通貨ペア)であるだけに、ユーロ/米ドル、英ポンド/米ドル次第で、調整の値幅が大きくなる市況も想定されるが…。

■英ポンド/米ドル、豪ドル/米ドルは反落へ

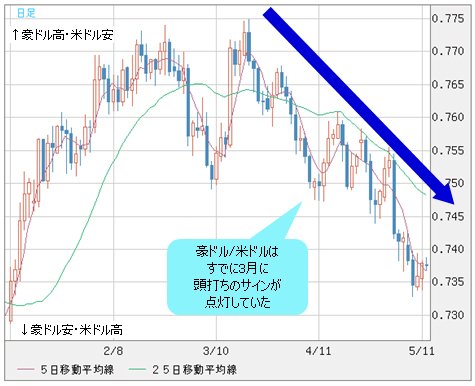

ドルインデックスのブル基調が想定される中、ユーロ/米ドルのみでなく、主要通貨ペアの英ポンド/米ドル、豪ドル/米ドルの頭打ち、また、反落トレンドを想定しておく必要がある。

堅調に推移してきた英ポンド/米ドルは、1.3ドルの心理的大台をブレイクできずに軟調な兆しが出てきており、豪ドル/米ドルにおいては3月にすでに頭打ちのサインが点灯していたから、2017年年初来安値の再打診は、ユーロ/米ドル、英ポンド/米ドルより先に試されるだろう。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

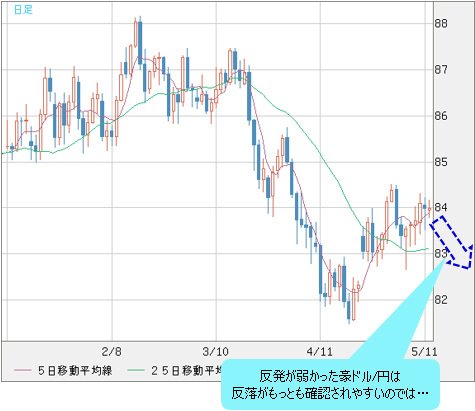

■豪ドル/円の反落はなぜ、もっとも確認されやすい?

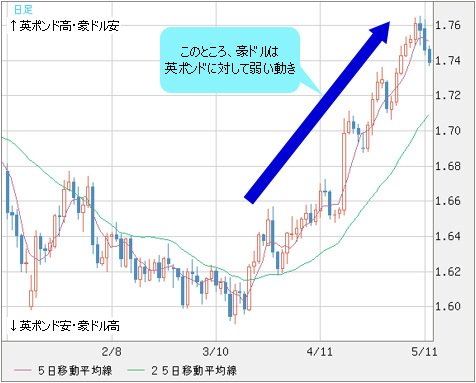

ユーロ/豪ドル、英ポンド/豪ドルの値動きをチェックすれば、外貨同士の強弱は一目瞭然だ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/豪ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/豪ドル 日足)

ゆえに、前回のコラムでも強調したが、基本的には為替市場において、「出遅れ」を拾うといった戦略は存在しない。

【参考記事】

●年初来の円高局面が円安局面へ転換! でも、出遅れの豪ドル/円は出遅れのまま!?(2017年5月8日、陳満咲杜)

米ドル全体のブル基調が想定される中、もっとも弱い豪ドルはさらに売られていく公算が大きいから、このところの反発が弱かった豪ドル/円は、円売りが一服し、また、スピード調整が行われる可能性が大きい足元では、反落がもっとも確認されやすいのではないだろうか。市況はいかに。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 日足)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)