■米ドル高トレンドへの転換は、これからが正念場

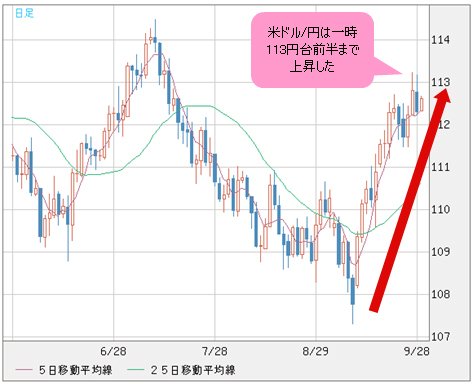

米ドル高が続いている。ドルインデックスは、なお弱い反発に留まっているものの、いったん93後半までトライ。米ドル/円は、一時113円台前半をトライしていた。

(出所:Bloomberg)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

以前のコラムでも述べているように、9月8日(金)時点での米ドル全体(ドルインデックス)の「売られすぎ」自体が記録的であったから、目先の反発はなおスピード調整の範疇であり、ベア(下落)トレンドを修正できるかどうかはむしろこれからが正念場だろう。

しかし、結論から申し上げると、トレンド修正の可能性は大きいと思う。

【参考記事】

●さらなる米ドル全面安に懐疑的な2つの理由とは? でも、逆張りの米ドル買いも危険(2017年9月8日、陳満咲杜)

■「値ごろ感」による景気サイクルのトップアウト判断は不適切

9月15日(金)の本コラムでは、米ドル売りを仕掛けるファンダメンタルズ上の根拠を4点示したが、そのすべてが「消滅」しつつあることを記した。

【参考記事】

●米ドル/円は北朝鮮ミサイル発射でも押し目限定的。年内の上値目標は115~116円!(2017年9月15日、陳満咲杜)

前回は最初の根拠と、それに対する反論しか書いていなかったので、今回は残りの3つの根拠を見てみることにしよう。

まず1つ目の根拠は、「米景気サイクルがすでにトップアウトしたか、そろそろトップアウトするだろう」といった仮説だ。2017年年初来、米ドルの下落トレンドが長く続いてきたが、これが今後、さらに本格化していくだろうといった見方の多くは、言ってみれば、この仮説に基づいているところが大きい。

このような視点、また、思惑の多くは、株価のサイクルとリンクした形で、2009年6月から開始した今回の米景気回復の周期は長すぎるのではないか、また、長すぎるからそろそろ頭打ちになってくるだろう、といった推測に基づいているようだ。

が、昨日(9月28日)もS&P500が高値更新したように、米株価にしても、米景気変動にしても、「常識派」の「常識」を「裏切る」形でなお進行していることも明らかだ。

(出所:Bloomberg)

実際、歴史に照らして考えると、景気または株価のサイクルが繰り返されてきたこと自体は事実であり、また、重視しなければならないが、サイクルが節目ごとに天井、底を形成してくれるとは限らない。

サイクルが単純に循環するのであれば、エコノミストと呼ばれる人々は失業し、政府も気楽に経済運営をでき、また、効果のある景気対策を打ち出せるだろう。このような仮説自体が景気サイクルの存在と矛盾するから、現実はそうはいかないことも明白である。

米景気サイクルでみればわかるように、1854年から2009年まで計33個の景気サイクルが数えられ、また、総じて上昇期が長く緩やか、下落期が短く急激、といった特徴が、時間の推移とともにより鮮明になってきた。

だから、8年を超えた米景気回復が、「かつての景気サイクルの平均」や「上昇期は延長されるという特徴」から考えても、特に長すぎたとは言い切れない。

言い換えれば、「値ごろ感」による景気サイクルのトップアウト判断は適切ではなく、それを基づいた米ドルの頭打ちといった判断はリスキーである。

■リスクオフの結果、米ドル安になっているというのはおかしい

2つ目の根拠は、「近ごろの北朝鮮問題がもたらす地政学リスクの高まりのなかで、リスクオフになると米ドルが売られる」と解釈される傾向だ。2017年年初来の米ドル安は、リスクオフの結果とみる方が多いようで、地政学リスクがなくならない限り、米ドル安が続くだろうといったロジックが流行っているようだ。

これに対する反論もいろいろあるが、もっとも有力なのは、リスクオフ云々がそもそも「言い訳」にすぎず、金融市場自体は典型的なリスクオフの動きになっていないということだ。

伝統的に、ドルインデックスと相関性の高い資産は米国債であるが、米国債は究極のリスク回避先だ。リスクオフなら米ドル買いと同時に米国債買いがよりみられるはずだが、2015年以来、両者のパフォーマンスは相違した傾向を見せる場合が多かった。

要するに、一見矛盾しているように見える米ドル安と米債券利回りの低下(米国債価格上昇)の同時進行局面が多かったのは、リスクオフではなく、他の要素が主導していたからだ。

また、リスク回避先といえば、米ドルよりも日本円、金など他の資産がより大きな役割を果たすから、米ドルをリスク選好先と位置づけ、また、それを根拠に米ドル安を解釈するのにはおのずと限界がある。

■トランプ政権への過小評価は、正しくないだろう

最後の根拠は、最もシンプルで最もわかりやすいかもしれない。

2016年11月にトランプ氏が米大統領に当選してから、いわゆる「トランプラリー」の進行で米ドルは大きく押し上げられてきたが、その実態はトランプ氏の政策や手腕への過大な期待、また、その過大な期待が先走りした結果といえる。

が、2017年年初来、トランプ政権のゴタゴタが続き、市場は一転して大失望、トランプ政権が何もできないだろうといった過小評価のコンセンサスが圧倒的で、それを根拠に米ドル売りが推し進められてきたと言える。

しかし、過大な期待が間違っていたように、つい最近まで続いた過小評価も、正しくはなかろう。

9月27日(水)に、トランプ政権は法人税率の20%への引き下げを含む大型減税案を発表し、市場のセンチメントに一矢を報いた。

何もできないと市場に思われていたなか、トランプ政権は大型減税案を発表。政権への過小評価に一矢を報いた。※写真は今回の減税策発表時ものではありません (C)Pool/Getty Images

税制改革案自体がなお流動的ではあるが、「何もできない」とされてきたトランプ政権にとっては重要な一歩を踏み出したといえるから、これからの大型財政出動の可能性も含めて、米ドルにとって強い支えになるはずだ。

■米ドル全体の反騰はまだまだ初期段階

強調しておきたいのは、足元のマーケットはなお半信半疑なので、織り込みはこれからだから、米ドル全体の反騰はまだまだ最初の段階にすぎない、ということだ。

となると、我々トレーダーは米ドル高のトレンドを徹底的にフォローしていくしかない。中銀政策の相違からみれば、米ドル/円が一番フォローしやすいというか、安心感があるから、9月27日(水)のレポートをもってそのプロセスを説明しておきたい。

(出所:FXブロードネット)

北朝鮮の度重なる挑発があったにも関わらず、8日安値107.33を起点とした上昇は続き、目先高値更新を果たしている。この場合、既述のように、7月高値へ「全値戻し」を果たす見通しで、V字型回復の内部構造からみても蓋然性が高いとみる。

上のチャートにて表示しているように、8月31日高値110.67、また8月16日高値110.95のブレイクを果たしているから、8日安値から計算される「倍返し」は114関門や114.57前後の上値ターゲットが示唆され、7月高値114.51と整合性を持つ。

上昇波をフォローするプロセスでは、もっとも単純なやり方なら「アウトサイド」や「インサイド」といったプライスアクションのサインを機械的にフォローすることであろう。Aのアウトサイド(14日、15日)のブレイクを確認してから買い(高値更新で買い)、ストップを15日安値の下に設定といった手順をBのアウトサイド(19日、20日)でも繰り返され、21日の高値更新の時点で再度ロングポジションを建てたなら、20日安値の下にてストップが改訂されたはず。

そしてCのインサイド(25日、26日)が確認され、目先高値更新を果たしているから、新たなロングポジションが建てられる。ここでは昨日(26日)安値の下にストップの位置が修正されるはずなので、単純すぎたかもしれないが、「倍返し」が達成されるまで機械的なフォローでも有効なストラテジーになるのでは。7月14日高値113.60まで大した抵抗ゾーンが存在しないことも併記しておく。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)