■米ドル全面安一服と、主要クロス円変調の兆しに注目!

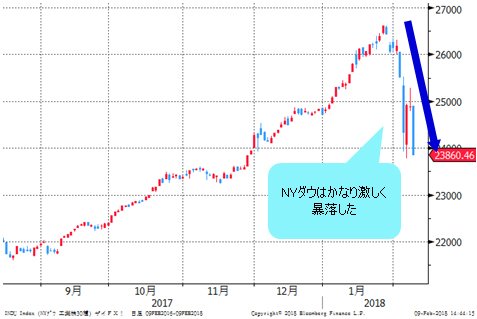

相場環境は急変している。米国株の大幅下落が引き金であったが、為替相場における注目ポイントは以下の2つであると思う。

1つは、米ドル全面安が一服していること。もう1つは、ユーロ/円をはじめ、主要クロス円(米ドル以外の通貨と円との通貨ペア)に変調の兆しが出ていることだ。

米国株安が必ずしも米ドル安を伴うとは限らないが、今回の米国株の急落(NYダウの2月5日(月)の下落は史上最大記録、2月8日(木)も1000ドル超の下落幅だった)がきつく、米ドルがさらに売られてもおかしくないのに、ドルインデックスは底堅く推移している。この兆しを見逃すべきではないと思う。

(出所:Bloomberg)

(出所:Bloomberg)

相場は複雑でありながらシンプルなので、「過激な株安でも、米ドル安が連動していなければ米ドル自体が選好される」、もしくは「ここまでの米ドル安が行きすぎであった」というほか、答えはない。今回の局面は、明らかに後者の方ではないかと思う。

要するに、昨年(2017年)年初を起点とした米ドル安は、すでにクライマックスの段階に入り、すでに底打ちしたか、そろそろ底打ちを図る局面に来ているという結論が得られる。

こうなると、当然のように、米ドルの対極として買われてきたユーロは、すでに頭打ちになったか、そろそろ頭打ちになる公算が大きいとみるべきだ。

■相場異変、米ドルの買い戻ししか道がない理由とは?

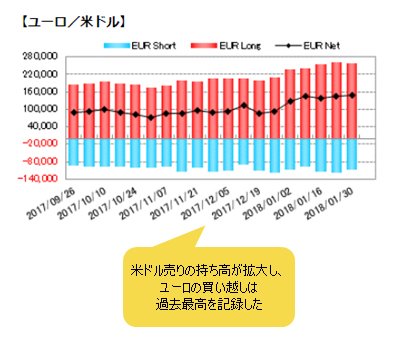

問題を、相場の内部構造で考えると、やはり、米通貨先物市場における投機筋の動向が気になる。

主要8つの通貨に対して、1月30日(火)まで米ドル売りの持ち高が連続5週拡大し、ユーロの買い越しは記録開始以来の高い水準を示していた。

よって、米ドル売りが飽和状態というか、典型的なオーバーシュートの状態だったので、相場に異変があって、ポジションの整理や削減に動くなら、米ドルの買い戻ししか道がない。

この視点で問題を捉えると、これからの市況を予想しやすいかと思う。別に、米国株の動向がこれからどうなるかを予想できなくても、為替マーケットにおけるトレンドは、大まかに測れる。

つまり、ポジションの整理と削減が続く可能性が大きいから、ユーロ安・米ドル高が続く公算も高い、ということだ。

■異変も暴落も相場の一部、冷静に付き合うしかない

米国株の暴落は、日本株を含め、世界株の急落をもたらし、これからも大きな影響力を発揮するのは間違いない。米国株急落の原因や背景についてはいろいろと分析がなされ、今は溢れるほどあるから、ここでは検証しないが、米金利の急上昇が株の圧迫要素として効いていることは間違いなかろう。

相場というものは、不確実性を伴う生き物だ。不確実性があるからこそ相場が生き、なくなれば相場自体が死んでしまう。異変にしても、暴落にしても、相場の一部なので、冷静に付き合っていくしかない。これから相場がどうなるかについて、断定的な結論が出せる個人や集団が存在しないのも、相場の不確実性の一部として考えれば納得できる。

言いたいのは1つだけ。相場の見通しについて誰も100%の確信を持てないなら、できることはただ1つ、ポジションの圧縮だ。これは個人投資家の弱者にしても、ウォール街の強者にしても共通した行動パターンなので、大した違いはないはずだ。相場の変動率が高まれば高まるほど、こういった動きが鮮明になり、また想定されやすい。

ゆえに、ポジションの圧縮や削減が進み、売り越されている米ドルは買われ、ユーロをはじめとして、買い越されている外貨は売られるはずだ。米ドル以外の通貨で例外なのは円。円も大幅な売り越しなので、円は買われる可能性がある。

■米ドル/円は107.33円割れの有無がポイントに

ただし、米ドル/円は下のチャート上で示したように、大型トライアングルにあり、このトライアングルのブレイク待ちの状況なので、円売りポジションの整理は、昨年(2017年)安値107.33円割れの有無が1つの検証ポイントになってこよう。

(出所:Bloomberg)

2017年安値を割り込めなければ、なお、このトライアングル内に値動きが制限される可能性もある。

■円売りポジション積み上げキープの背景にクロス円上昇継続

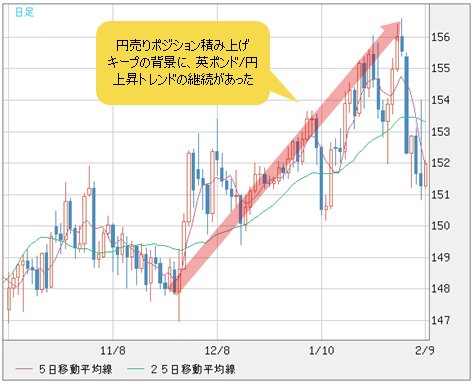

もっとも、米ドル/円は昨年(2017年)11月に上値トライに失敗したから、円売り自体の積み上げは、本来すでに大きく削減されていてもおかしくなかった。それでも高い水準を保っているのは、やはり、クロス円における円売りトレンドの継続ではないかと思う。

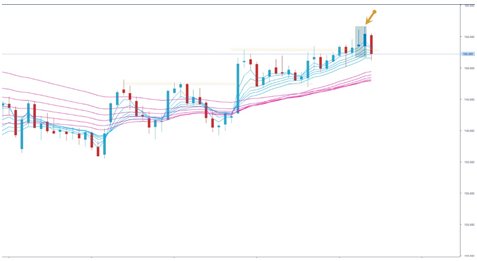

先週(1月29日~)まで高値を更新していたユーロ/円や英ポンド/円に照らして考えてみると、このようなクロス円の動向は円売りポジションの積み上げをキープさせた背景として見逃せない。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/円 日足)

しかし、前回のコラムでも指摘したように、そもそもゼロ金利やマイナス金利のユーロと円は、今後の出口政策の有無が大きな影響を及ぼすとはいえ、一方が大きく売られ、一方が大きく買われること自体が「異常」だと言える。

【参考記事】

●ドル/円相場はなぜユーロ/円次第なのか? 日銀がECBの出口政策に追随しないワケ(2018年2月2日、陳満咲杜)

出口政策云々といっても、ECB(欧州中央銀行)が完全にQE(量的緩和)策を終了していない上、これまでのユーロ高を見ると、出口政策の実施効果が過大に織り込まれていた疑いも濃厚だ。相場の変化があれば、米ドル/円よりユーロ/円のほうがより鮮明な兆しを点灯してくれるのではないだろうか。

■ユーロ/円、英ポンド/円のターゲットをいったんキャンセル

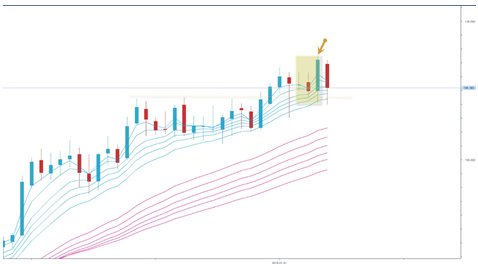

このような懸念は、テクニカル上でもサインが点灯し、示唆されていた。2月6日(火)のレポートをもって説明したい。本文は以下のとおり。

(出所:FXブロードネット)

(出所:FXブロードネット)

ユーロ/円もポンド/円も円安一服、また頭打ちの可能性を示唆し始めた。警戒のサインとして先週安値、今週の終値をもって割り込めるかどうかを挙げられるが、一旦割り込みがあった以上、油断できない。

もっとも、先週ユーロ/円にしても、ポンド/円にしても2016年安値を起点とした上昇波の高値を更新、また前の週足(1本か2本)と強気「リバーサル」、あるいは「アウトサイド」のサインを点灯してから高値更新を果たしていたので、サインとしては重要であった。

ゆえに、先週安値の割り込み、同サインを否定しかねないから、一転して頭打ちのサインとして警戒される。何しろ、先週上昇幅の帳消し自体が先週罫線の意味合いを否定したのみではなく、先週のサイン自体が「ダマシ」である可能性を暗示しているからだ。この場合、天井における「アウトサイド」が「ダマシ」であれば、トレンドの終焉や反転を強く示唆するサインとして警戒されるべきだ。

前記のように、週足では終値をもって判断しなければならないので、目先性急な判断を避けたい。また、短期スパンにおけるオーバーシュート、また米株の動向次第一旦リバウンドしてくる公算も大きいでしょう。ただし、警戒すべきサインが点灯している以上、従来のロングのみのスタンスを改め、中立の立場で冷静に次のサインを待ってから判断したほうが無難であろう。シグナル次第、ショートスタンスへの転換もあり得るので、覚悟を持ちたい。

以上のように、本日(2月9日)の終値をもって再考しなければならないが、筆者はスタンスを中立にしたので、ユーロ/円と英ポンド/円の従来のターゲット(140円や160円)をいったんキャンセルし、市況次第でまた次のターゲットを提示したい。

最後に強調しておきたいのは、ターゲットはいったんキャンセルしたが、市況次第なので、復活の可能性がまったく否定されるわけでもない。今は様子見の段階で、明白なシグナルを見極めてからストラテジーを再考すべき、ということだ。市況はいかに。

![ヒロセ通商[LION FX]](https://zaifx.ismcdn.jp/mwimgs/c/f/-/img_cf441770d8ee58a063c99fd812f7fc7a76045.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)