■3回の緊急利上げ! アルゼンチンの政策金利が40%!

ゴールデンウィーク中に、日本のほぼ裏側に位置する南米・アルゼンチンで、とんでもないことが起こっていました。

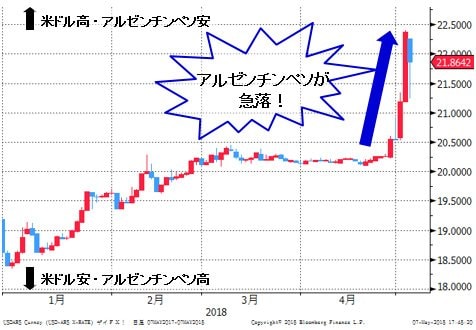

為替市場でアルゼンチンの通貨、アルゼンチンペソ安が急速に進行、米ドル/アルゼンチンペソが5月3日(木)に一時、22ペソ台まで急上昇したのです。アルゼンチンペソは対米ドルでの過去最安値を更新しました。

(出所:Bloomberg)

アルゼンチンペソの下落に対抗するため、2018年4月27日(金)にBCRA(アルゼンチン中央銀行)は緊急の理事会を開催し、同国の政策金利にあたる7日物レポ金利を3%引き上げました。

しかし、アルゼンチンペソ安はその後も加速。そこで、BCRAは5月3日(木)に再び3%の利上げを実施して、通貨安に歯止めをかけようとしましたが、その日のうちにアルゼンチンペソは、対米ドルで過去最安値を更新しました。

止まらない通貨安に対し、BCRAはさらにさらに、その翌日、5月4日(金)に一気に6.75%の追加利上げを慣行!

結局、たったの8日間で3回、計12.75%の利上げが行われ、アルゼンチンの政策金利は40%まで一気に跳ね上がりました。

※BCRAのデータを基にザイFX!が作成

3度目の強烈な追加利上げはさすがに効いたのか、アルゼンチンペソ売りはいったん落ち着きましたが、先ほどのチャートを見ると、足もとで急激にアルゼンチンペソ安が進んだことがわかります。

じつはBCRAは4月24日(火)に開催した定例の金融政策決定会合で、政策金利をこれまでの27.25%(これでも相当高いのですが…)に据え置くことを決定したばかりでした。そのたった3日後に緊急の金融政策決定会合を開催し、そこから断続的な利上げに踏み切っているのです…。

しかも、BCRAは利上げ後の声明で、利用可能なあらゆる手段を講じる方針を示し、「必要に応じて再度行動する用意がある」と、一段の追加利上げを実施する可能性も示唆しています。ここからさらに、政策金利が引き上げられるかもしれないということ。なんだか、大変な事態になっていますね。

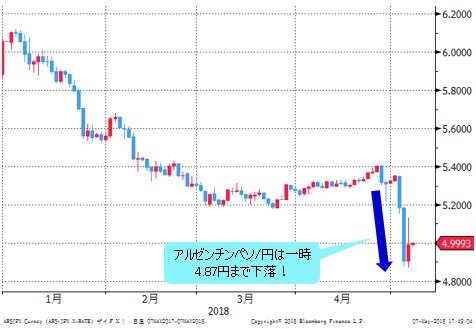

ちなみに、アルゼンチンペソ/円は5円を割り込み、5月4日(金)に一時、4.87円の過去最安値をつけました。ゴールデンウィーク明けの7日(月)のマーケットでは少し落ち着き、5円前後で取引されています。

(出所:Bloomberg)

■通貨安阻止の介入に効果が見られず、緊急介入へ?

アルゼンチンペソは年初から対米ドルでジリジリと売られていたものの、3月から4月にかけてはいったんアルゼンチンペソ安に歯止めがかかりました。

そこには、BCRAが大規模なアルゼンチンペソ買い・米ドル売りの為替介入を行っていたことも影響したようです。

しかし、米国の米長期金利(10年物国債の利回り)が3%台へ上昇した4月24日(火)の2日後となる26日(木)に、アルゼンチンペソは大きく売られ、その後、アルゼンチンペソ安が急速に進行するきっかけを作るような格好となりました。

そこで、為替介入だけではアルゼンチンペソ安は止められないと判断したのか、翌日の27日(金)に、BCRAは最初の利上げに踏み切っています。

ただ、利上げをしてもアルゼンチンペソ安は止まるどころか、むしろ加速しています。BCRAは5月2日(水)と3日(木)の2日間にも大規模な為替介入を行ったと伝わっていますが、それでもあまり効果がないと判断したのでしょうか、BCRAは3日(木)と4日(金)に連日で追加利上げを実施しました。

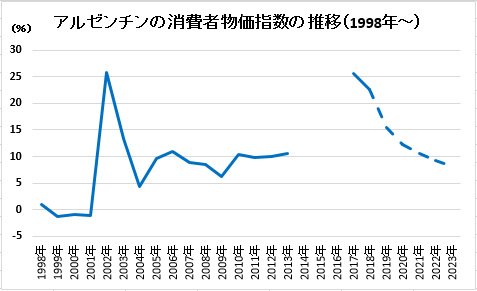

2015年に誕生したマクリ政権は、アルゼンチンの経済再建とインフレ対策を主要課題に掲げており、BCRAは2018年のアルゼンチンのインフレ目標を15%に設定して金融政策を行っています。しかし、4月12日(木)に発表された3月のCPI(消費者物価指数)は、前年比で+25.4%となっていました。

以下はIMF(国際通貨基金)が公表した、アルゼンチンの消費者物価指数のデータを基に作成したグラフです。アルゼンチンでは、2014年に消費者物価指数の統計方法が変更されており、その影響もあるのか、2014年~2016年にかけてのデータがありませんが、2000年代に入ってからは、インフレ率がほとんどの年で5%を超えていますし、慢性的なインフレ体質だということがわかりますね。

※破線で示した2018年以降の数値は推計値。IMFのデータを基にザイFX!が作成

マクリ政権になってからのアルゼンチンは、海外からの投資に加えて貿易収支も改善傾向にあったのですが、BCRAはここ最近のアルゼンチンペソの下落を、インフレ抑制の大きな向かい風だと判断して、介入に効果がないなら利上げで防衛! という判断に至ったのではないでしょうか。

ただし、今回の利上げでも、アルゼンチンペソ下落の抑制に歯止めがかからず、通貨安とインフレがこのまま続くことになってしまえば、アルゼンチン経済にとっても非常に大きな打撃となりそうです。

■デフォルト常習犯が100年債を発行!? しかも人気は上々

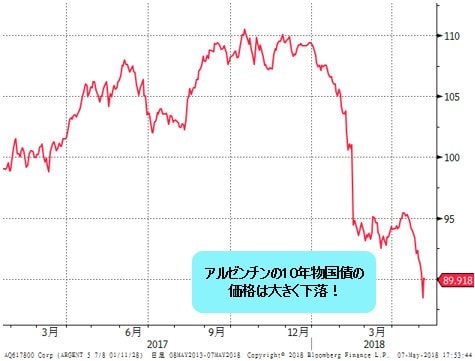

BCRAの相次ぐ利上げで、アルゼンチンの長期国債の価格は大幅に下落しています。

(出所:Bloomberg)

アルゼンチンの長期金利(10年物国債の利回り)は、足もとで7%台まで上昇しています。

新興国の急激な金利上昇で投資家の頭をよぎるのは、国債の利払いや償還が契約で定められた期日までに実施されず、債務が返済できなくなる「デフォルト(債務不履行)」に陥ってしまうことへの警戒感でしょう。

じつは、アルゼンチンはデフォルトの常習犯ともいえるほど、過去に何度もデフォルトに陥っています。

1番大きかったのは、2001年から2002年にかけて起こった、一般的に「アルゼンチン危機」と呼ばれるときのもので、「サムライ債」と呼ばれる円建てのアルゼンチン国債を買っていた多くの日本人投資家も被害にあいました。

アルゼンチン危機は、アルゼンチンペソを米ドルとリンクさせる固定相場制が原因で起こったと言われており、アルゼンチンはその後、為替を変動相場制へと移行させて、通貨安を背景に経済を立ち直らせると、IMFから受けた融資もわずか5年弱で完済するなど、なかなかの回復を果たしました。

しかし、アルゼンチン危機のときに債務再編に応じた債権者との利払い交渉が合意に至らず、2014年にも事実上の債務不履行に陥っているのです。

でも、アルゼンチンはG7(先進7カ国)に新興国などを含めたG20(主要20カ国・地域)のメンバーで、20世紀半ばまでは農産品や畜産品の輸出で潤った、世界有数の富裕国だったのです。

また、BRICs(※1)に続く有力な新興成長国グループとして、エコノミストの門倉貴史氏が提唱するVISTA(※2)の構成国でもあります。

(※1「BRICs」とは今後、大きな経済成長が見込まれる新興国で、ブラジル(B)、ロシア(R)、インド(I)、中国(C)の4カ国の頭文字をつなげた造語。最後の文字「s」を南アフリカとして、計5カ国を指す場合もある)

(※2「VISTA」とは地理的なバランスと高成長のための条件が揃っていて、ポストBRICsの候補として選出されたベトナム(V)、インドネシア(I)、南アフリカ(S)、トルコ(T)、アルゼンチン(A)の5カ国の頭文字をつなげた造語)

なんだか、ちょっと意外にも感じられますね…。

そんなデフォルトを繰り返すアルゼンチンですが、昨年2017年に、なんと、100年後に満期を迎える「100年債」を実効利回り8%で発行しています。

しかも、「デフォルトばかりの国の国債なんて誰も買わないでしょ。100年後の2117年なんて、アルゼンチンどころか、世界がどうなっているかもわからないのに…」なんていう一部の見方をあざ笑うかのように、応札には発行額の3倍以上の応募が集まり、100年債発行は事実上、大成功に終わっているのです。

大手格付け会社は揃って、アルゼンチンの自国通貨建て長期国債の格付けを、投機的とみなされ、信用リスクが高い債務である「投資不適格級」の扱いにしています。

しかしながら、世界的に低金利環境が続くなかで、こうした安全とは言いにくいけれど、高い利回りが期待できるものに資金が流入していく動きが強まってしまうのも、しかたがないと言えるのかもしれませんね。

■事の発端は米国!? 他の新興国通貨も似たような動き

今回のアルゼンチンペソ暴落と、それを回避するための中銀による急激な利上げの背景には、大きな存在があります。

その大きな存在とは、先ほども少し出てきた米国です。

米国の10年物国債の金利、いわゆる長期金利は、FRB(米連邦準備制度理事会)が今後も継続的に利上げを実施していきそうだという見方も背景に、2018年に入ってから上昇が加速しました。2月に、いったん3%手前で失速したものの、先ほど触れたように、4月に3%を超える場面がありました。

(出所:Bloomberg)

そういった状況に加え、トランプ政権の大規模な景気刺激策による米国の景気拡大期待があわさり、新興国から米国への資金移動が加速しているようで、為替市場では4月中旬ごろから、米金利の上昇につれて米ドル高が進んでいます。

以下は、米ドルの相対的な強さを確認するために良く見られるドルインデックスの日足チャートですが、たしかに米長期金利が3%乗せに向かって上昇する動きにあわせて、ドルインデックスも強い動きとなっています。

(出所:Bloomberg)

こうした米国の事情が、アルゼンチンペソの下落やBCRAの断続的な利上げの背景になっているのであれば、アルゼンチンだけでなく、他の新興国でも同じような状況になっているかもしれません。

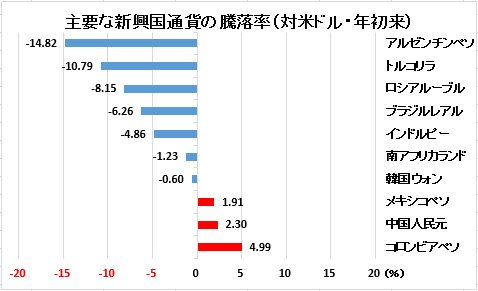

そこでアルゼンチンを含む、おもだった新興国通貨の対米ドルでの年初来の騰落率を調べてみました。

※2018年1月2日(火)~2018年5月7日(月)の期間

※Bloombergのデータを基にザイFX!が作成

米ドルが全面高になっているわけではないものの、今回取り上げたアルゼンチンペソだけでなく、高金利で日本の投資家からの人気も高いトルコリラや、ロシアルーブル、ブラジルレアルなども、対米ドルで結構、売られているのがわかりますね。また、南アフリカランドも、大きくはありませんが対米ドルで下落しています。

やや意外(?)なのがメキシコペソでしょうか。NAFTA(北米自由貿易協定)再交渉への期待もあるのか、わずかではありますが、年初と比較すると対米ドルで上昇していますね。

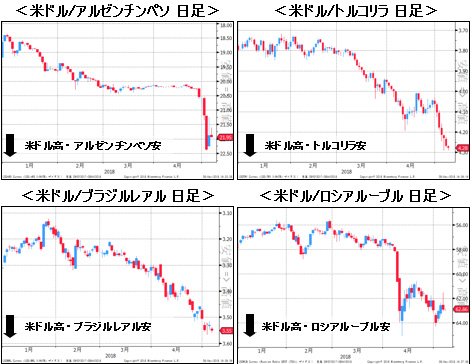

以下ではアルゼンチンペソ、トルコリラ、ブラジルレアル、ロシアルーブルの、2018年以降の対米ドル相場の日足チャートを、米ドルに対してどれだけ下落・上昇したかがわかりやすいように、縦軸を反転させて並べたものです。

(出所:Bloomberg)

こうやってみると、やはり、どの通貨も米ドルに対して弱い動きをしています。

アルゼンチンペソが対米ドルで市場最安値を更新したのは5月3日(木)。お伝えしたように、翌日4日(金)に、一気に6.75%の追加利上げを行ったことで、いったんアルゼンチンペソ安は落ち着きました。

一方で、トルコリラとブラジルレアルは、5月4日(金)に安値を塗り替えています。まったく同じではありませんが、新興国通貨の多くが、似たような動きをしているようにも見えますね。

しかし、そもそもトルコリラに関しては、トルコの政治的な不透明要素も影響していると考えられます。

また、ロシアルーブルが4月に急落したのは、ロシアが2016年の米大統領選にサイバー攻撃などで介入したことを理由に、米財務省がロシアに対して追加経済制裁を実施したことも理由となっていそうです。さらに、米国が英国、フランスと合同でシリアに軍事行動を起こしたことで、シリア政権を軍事支援するロシアの動向が警戒された面もあったと思います。

そう考えると、新興国通貨の下落の要因は一様ではありません。そして、メキシコペソのように例外もありますが、傾向としてはだいたい、似たような動きをしている通貨が多いことも確かです。

今後も米金利の上昇と米ドル高が続き、新興国から米国への資金移動が断続的に引き起こされるようであれば、今回のアルゼンチンのように、新興国は緊急の利上げや為替介入などを通じて、自国通貨の下落や国外への資金流出に歯止めをかけるための対応に追われることになるかもしれませんね。

(ザイFX!編集部・堀之内智)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)