■利下げが確定したら調整下落は終了する?

市場センチメントは、目先なお米利下げ観測やその下げ幅に関する憶測に支配されている。昨日(7月18日)の市況の反落も、その表れだろう。

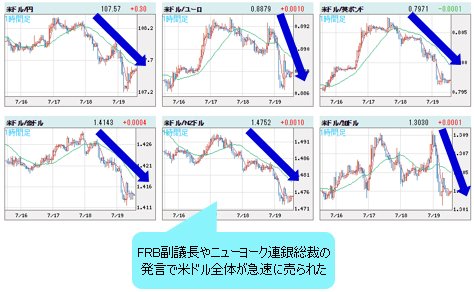

FRB(米連邦準備制度理事会)のクラリダ副議長やニューヨーク連銀のウィリアムズ総裁はそろって、米経済を支援するため迅速に行動すべきだとの見解を示したため、米ドル全体が急速に売られ、合意なしのブレグジットが懸念される英ポンドさえ、対米ドルで切り返しを果たしたほどだ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドルVS世界の通貨 1時間足)

もっとも、前回のコラムでも強調していたように、市場センチメントの変化は速く、惑わされないように気をつけないと市場の本質を見誤る恐れがあるから、今回も然り。

【参考記事】

●「米利下げ後に円高が進む説」への懐疑。円高ピークを示唆する2つのフォーメーション(2019年7月12日、陳満咲杜)

今月(7月)の利下げが確実視される以上、市場センチメントの変化がもたらした値動きの波乱があっても長く続かないかと思われる。利下げが確定したら、元の軌道に戻っていく公算が高いから、今一度ポイントを押さえておきたい。

■米ドル/円の軟調は「二番底」形成途中の可能性大

米ドル/円が昨日(7月18日)、107円台前半にトライしたのも「規則正しい」と言えるだろう。というのも、利下げ幅に関する憶測の高まりで、米長期金利(米10年物国債利回り)がまた反落してきたからだ。これまでのコラムでも述べてきたように、最近は米ドル/円の値動きと米長期金利の連動性が高く、これはむしろ当然の成り行きである。

しかし、利下げで米ドル/円の反落があっても、6月安値を割り込むかどうかは定かではない。また、2019年年初来安値を割り込むかどうかについて、断定的な言い方は誰にもできないが、可能性としては小さいのではないかとみる。

米長期金利の低下が、すでに歴史的な「売られすぎ」の領域に入ったことはこの前の本コラムで指摘したとおりであり、仮に50pipsの利下げがあっても、また、これから連続した利下げがあっても、その大半がすでに織り込まれているから、米長期金利の安値更新は容易ではなく、また、仮に再度安値更新があっても下値余地限定の公算が高い。

【参考記事】

●「米利下げ後に円高が進む説」への懐疑。円高ピークを示唆する2つのフォーメーション(2019年7月12日、陳満咲杜)

ゆえに、当面は米長期金利との連動があっても米ドル/円は下値余地限定のはずであり、米国株のブル(上昇)基調から考えて、リスクオフ云々も見当違いの公算が高く、目先の米ドル/円の軟調は、下値追いより、「二番底」を形成している途中の可能性が大きい。

(出所:Bloomberg)

もちろん、目先のトレンドを修正するには、「きっかけ」を待たなければならないが、往々にして材料が相場の構造を後追う形で発生するケースは多いから、その「きっかけ」の想定がすぐできなくてもあまり心配しなくてよいはずだ。

■状況の割には米ドル/円は「底堅い」という印象さえある

リスクオフの観測に基づく円高予測は、今に始まったものではなく、2019年年初来急落時にも盛んに聞こえてきた。

しかし、2019年年初の段階においては、米中貿易協議については楽観的だった上、利下げ観測も浮上していなかった。だから、米ドルを押し下げる材料が噴出し、市場センチメントもかなり悪化した中で足元のレートをみれば、米ドル/円は実に「底堅い」との印象さえ得られるのではないかと思う。

なにしろ、「理屈どおり」の値動きなら、米ドル/円はすでに104円台、さらに100円の大台にトライしてもおかしくないはずだ。

リスクオフの円高という見通しの多くは、米国株の頭打ち、またベア(下落)トレンドへの展開を予想の根拠にしていた。しかし、米国株はブル基調を維持、また、米株三大指数がそろって高値更新と、むしろ一段と強気を増している。こういった「前提条件」の消失にもかかわらず、リスクオフの円高予想にこだわる論調には、やはり「落とし穴」ありと見るべきではないかと思う。

■主要外貨の強弱がそのまま主要クロス円の強弱に

FRBのハト派観測の高まりが米国株の支えとなり、また目先、ドルインデックスを押し下げる材料になっているから、クロス円(米ドル以外の通貨と円との通貨ペア)における円高効果の抑制につながる。

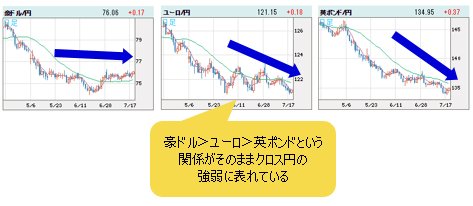

前回のコラムでも指摘したように、主要外貨のうち、目先は豪ドル>ユーロ>英ポンドという関係が見られるから、主要クロス円の強弱もそのままだ。すなわち、豪ドル/円の基調がもっとも強く、ユーロ/円は弱含みで英ポンド/円は安値更新となっていた。

【参考記事】

●「米利下げ後に円高が進む説」への懐疑。円高ピークを示唆する2つのフォーメーション(2019年7月12日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:世界の通貨VS円 日足)

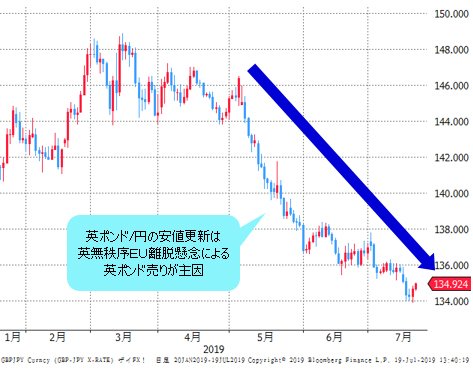

この視点で言ってみれば、クロス円における円高圧力は、リスクオフの円高よりも外貨安の圧力のほうが強かった。英ポンド/円の安値更新は英無秩序EU離脱懸念による英ポンド売りが主因で、円高はその受け皿としての結果にすぎないと言える。

(出所:Bloomgerg)

豪ドル/円のチャートと見比べればわかるように、外貨の高安が相場を主導している以上、リスクオフの円高云々は言われるほど鮮明化される傾向はない。

(出所:Bloomberg)

さらに、合意なしブレグジットと懸念される英ポンドでさえ、無秩序な下落とは言い切れない。英ポンド/米ドルの日足でみればわかるように、目先切り返しを果たしているのが5月末安値から引かれたサポートラインの役割を意識した値動きだと解釈できる。

(出所:Bloomberg)

本格的なリスクオフなら、こういったサポートラインが存在しても全然効かないはずなので、やはり、市場センチメントに関する悲観的すぎる解釈自体が行きすぎだと思う。

ゆえに、クロス円の市況がばらばらだが、総じて円高圧力が続いてもピークを過ぎたか、ピークに近い段階にあるとみる。

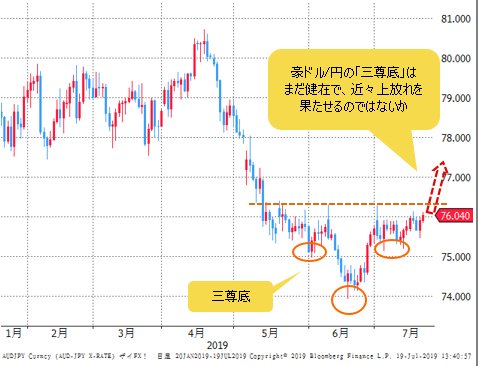

■豪ドル/円は三尊底を完成させ、上放れか

主要クロス円のうち、戻りの余地を拡大するなら、やはり、豪ドル/円が先で、その後、ユーロ/円、最後は英ポンド/円という順番になると推測できる。豪ドル/円については、前回のコラムで指摘した「三尊底※」のフォーメーションが健在で、また近々その上放れを果たせるのではないかとみている。

(※編集部注:「三尊底」とはチャートのパターンの1つで、大底を示す典型的な形とされている。「ヘッド&ショルダーズ・ボトム」とも呼ばれる。また、「三尊底」の逆で、天井を示す典型的な形が「三尊型」(ヘッド&ショルダーズ))

【参考記事】

●「米利下げ後に円高が進む説」への懐疑。円高ピークを示唆する2つのフォーメーション(2019年7月12日、陳満咲杜)

(出所:Bloomberg)

米ドル/円は再度反落しているものの、前回提示した「三尊底」のフォーメーションの可能性を完全に消滅させたわけではない。

(出所:Bloomberg)

チャートで示したように、「三尊底」を再構築している可能性もあるから、やはり、悲観的すぎる見方からは距離を置きたい。

市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)