■円高にいかない米ドル/円。ファンダメンタルズを再点検

筆者は、基本的に米ドル/円相場は、もっと円高方向に行くのではないかと、常々、思っていました。

それは、為替相場の「ファンダメンタルズ」と呼ばれているような基本的な要因が、すべて円高方向を示唆しているからです。

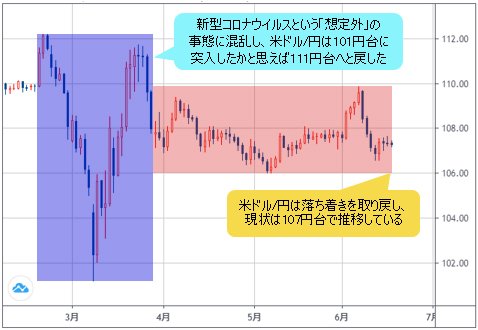

今年(2020年)は、新型コロナウイルスという「想定外」の事態に混乱し、米ドル/円相場は101円台に突入したかと思えば111円台へと戻し、現状、107円台で落ち着いています。

(出所:TradingView)

しかし、コロナの影響も徐々に収まり、マーケットはファンダメンタルズが示唆する方向に向かっても良いと思うのですが、なかなかそうはなりません。

ファンダメンタルズが示唆する方向に行かないということは、何か見逃しているのでしょうか?

ここで、為替マーケットのファンダメンタルズを今一度、点検してみたいと思います。

■日米金利差から考えると米ドル/円はもっと下がっていい

それでは、為替相場のファンダメンタルズとは、何か?

一般に言われるのは、(1)金利差、(2)経常収支、(3)購買力平価です。

(1)の金利差ですが、他の条件が同じであるならば、資本は当然、金利の高いところに向かいます。

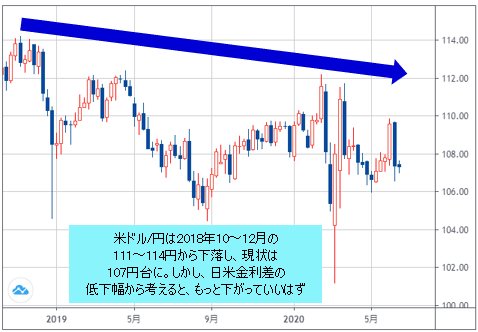

このところ、もっとも金利が高かった2018年10月頃、米国長期金利(10年物国債の利回り)は3.2%前後まで上昇していました。

2018年12月に、FRB(米連邦準備制度理事会)は最後の利上げを行い、政策金利は2.25~2.50%となりました。

この時、米ドル/円レートは、111~114円前後で推移していました。

一方、日本の金利ですが、長期金利は2016年9月にYCC(イールドカーブ・コントロール)を導入したので、それ以降は0%前後で推移しています。政策金利もマイナス0.1%でした。

日本の金利は変わらないのですが、米国の金利はその時点から急低下しています。

特に、今年(2020年)の3月には臨時のFOMC(米連邦公開市場委員会)を開催し、政策金利は0.00~0.25%へと引き下げられました。

米国長期金利は、現状、0.7%前後での推移となっています。

つまり、米国長期金利はもっとも高かったところから2.5%低下し、政策金利に関しても2.25%低下しました。

(出所:TradingView)

(※FRBのデータを基にザイFX!編集部が作成)

米ドル円レートは、現状、107円台ですので、確かに少し円高となっています。

しかし、金利差の低下幅を考えた場合、米ドル/円レートはもっと下がっていてもいいはずです。

(出所:TradingView)

■何かあれば国内に還流されうる資金はGDPの約4%

続いて、(2)の経常収支ですが、アベノミクスで円安に向かった2012~2014年頃、貿易収支が赤字に転落したので、経常収支も縮小し、それが円安へのドライバーとなったと言われています。

ちなみに、経常収支は2012年が5.9兆円、2013年が4.5兆円、2014年が3.6兆円です。

しかし、円安などを背景に、2015年には13.6兆円、2016年19.7兆円、2017年20.1兆円、2018年17.5兆円、2019年17.2兆円と、年間20兆円前後の経常黒字が続いています。

年間20兆円前後というのはGDPの約4%ですので、けっして小さい黒字ではありません。それだけの金額が海外に滞留していることになります。

かつてと違い、経常収支の黒字の多くが所得収支です。つまり、株や債券を買ったりして得られる利子や配当金、要は運用益です。

多くは再投資されるために、国内には戻ってこないのでしょう。

しかし、何かあればいつでも戻ってこられるお金でもあります。

何かあった場合に国内に還流されうる資金は、潜在的には大きいとも言えます。

【参考記事】

●「342兆円」VS「1855兆円」の行方は新型コロナウイルス次第。リーマンショック級の不景気も!?(2月27日、志摩力男)

■ビッグマック指数では1ドル=68.78円

最後に、(3)の購買力平価ですが、これは海外と日本との物価の差です。

日本の場合、長い間インフレがないので、国内物価はほとんど昔と同じです。

しかし、海外はそれなりに物価が上昇しているので、価格は上昇していきます。

ラーメン一杯の値段でも、日本では700円前後でも、ニューヨークでは2000円前後というのはよく聞く話です。

購買力平価は算出方法によって、いろいろと違ってきますが、1ドル=95円前後という数字がもっとも多いのではないでしょうか。

財団法人国際通貨研究所では、企業物価で97.94円と算出しています。

(出所:財団法人国際通貨研究所)

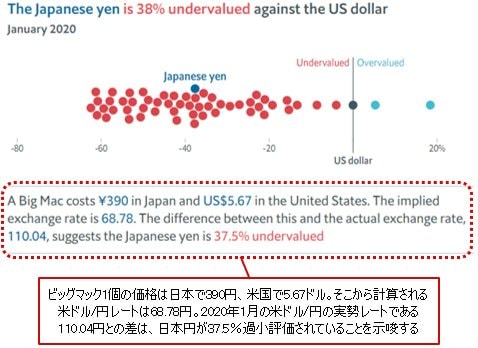

わりと公平に比較できるものとしては、英エコノミスト誌が出している「ビッグマック指数」があります。

マクドナルドのビッグマックは世界中で売っていますが、その値段を比較することで、各国の購買力を比較しようと言うものです。

2020年1月時点の最新データでは、米国ではビッグマック1個の値段は5.67ドル、日本では390円。そこから計算される米ドル/円レートは1ドル=68.78円です。

(出所:英エコノミスト誌)

多くの人は驚かれるかも知れません。しかし、それが今の日本と米国の価格差です。

■株式市場と日本の財政への懸念が円安要因か

(1)の金利差、(2)の経常収支、(3)の購買力平価、いずれで見ても、有り得るべき米ドル/円相場は円高を示唆しています。

これだけ円高を示唆する条件が揃っているのに、なぜ円高に行かないのか。

一つには、債券市場より株式市場の影響度が高まっていることがあるかもしれません。

【参考記事】

●株価と為替の関係はいつも同じではない。「リスクオフの円高」がなくなる日は近い(2月19日、志摩力男)

世界中、金利がゼロ近辺へと低下し、資産運用の場としての債券市場は存在感をなくしています。つまり、金利差の意味がなくなりつつあります。

また、高い成長を享受するには、株式投資が欠かせません。資産運用の主戦場が債券から株に移っているのかもしれません。

裏を返せば、日本は成長しないと、投資家が思っているからでもあります。主因は、人口減です。

そして、長期的な日本の財政に対する懸念もあります。

特に最近、コロナ対策としてとてつもなく巨額の財政支出をしましたが、事実上の「財政ファイナンス」とみなされている部分はあるでしょう。それは円安要因です。

【参考記事】

●新型コロナ対策の補正予算は巨額! リスクは円安方向。ユーロ/円は長期の大底形成中か(6月3日、志摩力男)

■為替相場にもまだわかっていない「ファクターX」がある

日本は、特別、厳しい措置をとらなかったにもかかわらず、新型コロナウイルスの感染は収まりつつあります。

欧米のように感染が広がらなかった本当の理由は、まだわかっていません。

それは最近「ファクターX」と呼ばれていますが、為替相場にもまだわかっていない「ファクターX」があるのでしょう。それを探していきたいと思います。

【ザイFX!編集部からのお知らせ】

ゴールドマン・サックス証券、ドイツ証券など外資系金融機関を中心にプロップディーラーとして活躍した、業界では知らない人がいないほどの伝説のトレーダー志摩力男の有料メルマガ「志摩力男のグローバルFXトレード!(月額:4,950円[税込み])」がザイ投資戦略メルマガで好評配信中!

世界情勢の解説に定評がある志摩氏。その分析に基づいたポジションや、実践的な売買アドバイスのメールがほぼ毎日届きます。スウィングトレードが中心なので、日中は仕事をしている人にも向いているメルマガです。

また、志摩氏が購読者の質問にメールで直接答えてくれるため、FX初心者やFXの理解を深めたい人に最適です。

登録後10日間は無料なので、ぜひ 「志摩力男のグローバルFXトレード!」を一度体験してみよう!

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)