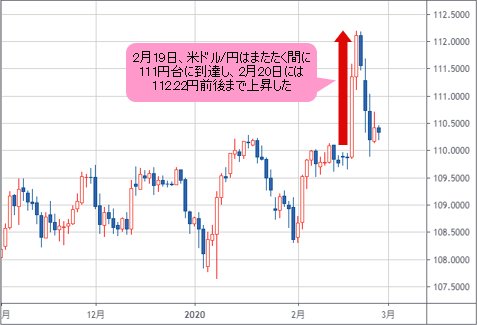

■米ドル/円がまたたく間に112円台まで上昇した理由とは?

2月19日(水)、110.30~40円前後のレジスタンスを突破した米ドル/円は、またたく間に111円台に達し、その翌日20日(木)には112.22円前後まで上昇しました。

(出所:TradingView)

2015年からの大きな三角保ち合いを突破したように見えたことも、テクニカル系ヘッジファンドの米ドル/円買いを促し、強い上昇につながったように見えました。

(出所:TradingView)

この米ドル/円の上昇に、巷ではにわかに、ついに「日本売り」が本格化してきたと論評する人も増えました。

【参考記事】

●株価と為替の関係はいつも同じではない。「リスクオフの円高」がなくなる日は近い(2月19日、志摩力男)

●日本のGDPは衝撃の年率マイナス6.3%…。悪材料で円安に!? 米ドル/円は115円へ!(2月20日、西原宏一)

●新型コロナの初動対応に失敗した日本政府。円安は「日本売りそのもの」だと認識すべき(2月21日、陳満咲杜)

●もう円は「セーフ・ヘイブン」ではなくなった!? 新型コロナ対応後手に回り、日本売り開始か?(2月24日、西原宏一&大橋ひろこ)

その理由を挙げてみると、以下のとおりです。

(1)消費増税の影響もあり、2019年10-12月期GDPが年率マイナス6.3%と驚くほど低い成長率だった。そして、2020年1-3月期も新型コロナウイルスの影響でマイナス成長が避けられず、そうなれば2期連続マイナス成長=景気後退入りと判断される。

(2)財務省が公表する「対外及び対内証券売買契約等の状況」の1月月次ベースの発表で、信託銀行が外国の中長期債を1兆9637億円と大きく買い越した。GPIF(年金積立金管理運用独立行政法人)など年金資金は信託銀行を経由して売買するため、GPIFによる何らかの資金シフトが始まっているのではないかとの思惑を呼んだ。しかも、最新の週次ベースの発表では、2月の第1週に1.6兆円、第2週に1.4兆円と大きめの買い越しが見られた。

実は、2月の第1、2週の中長期債大量購入が信託銀行経由かどうか、すなわちGPIFによるものなのかどうかは、次の月次ベースの発表がある3月9日(月)までわかりません。

ただ、1月の大量購入のあとなので、もしかしたらという思惑があり、それが2月20日(木)の112円台示現を促した面もあるでしょう。

■GPIFなど年金資金は為替ヘッジをしない

なぜ、GPIFなど年金資金による購入かどうかが重要かというと、生保・損保による外債投資はかなりの比率で為替ヘッジをかけており、為替市場へのインパクトがほとんどないのに対し、年金資金はほとんど為替ヘッジをしないからです。

【参考記事】

●国内生保が外債投資を行っても、それが円安要因にならない理由とは?(2013年10月31日、今井雅人)

また、最も大きな外債プレーヤーである銀行は、直接短期市場で外貨を調達できるので、その資金で中長期債を購入します。つまり、為替のフローはまったくありません。

■東京市場が動かないのは運用が臆病になったから

銀行・生保・損保がほとんど為替リスクを取らないのに対し、我々の大切な年金が為替リスクにさらされているというのは合点がいかない人も多いでしょう。

かつては、生損保も為替リスクを積極的に取っていましたが、1990年代における金融危機、そして金融庁の誕生により、リスクを極力取らない運用方針にシフトして行ったという背景があります。

金融機関の健全経営につながっているとも言えますが、運用が臆病になり、資金が有効に活用されなくなったとも言えます。東京市場が動かない理由も、ここにあります。

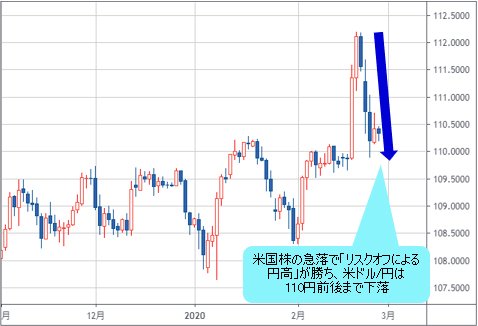

■米国株の急落で「リスクオフによる円高」が勝った

しかし、112円台まで上昇した米ドル/円相場は、新型コロナウイルスによる感染が世界中に広まり始めたことにより、米国株が急落を始め、110円前後まで反落してしまいました。「リスクオフによる円高」が勝ったわけです。

【参考記事】

●株価と為替の関係はいつも同じではない。「リスクオフの円高」がなくなる日は近い(2月19日、志摩力男)

(出所:Bloomberg)

(出所:TradingView)

日経平均も下落したのですが、NYダウの急落を見ていると、どうしても米ドル/円を売ってしまいます。

一生懸命、為替市場を見回しても、その瞬間、買えるものはやはり「円」しか見つからないのです。

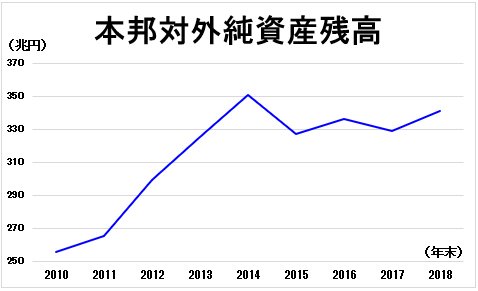

■日本は常に342兆円の米ドル/円ロングポジションを保有

事前に円を売っているから、リスクオフで円の買い戻しが入る、これが「リスクオフ」による円高の原理ですが、もっと大きな理由もあります。

それは日本が世界最大の債権国であるという事実です。

2018年末時点で日本は342兆円ほどの対外債権を持っています。

※財務省のデータをもとにザイFX!が作成

その中には140兆円の外貨準備も含めてさまざまなものがありますから、簡単に円に交換できないものもありますが、有り体な表現で言えば、日本全体で見れば、常に342兆円もの巨額の米ドルロング・円ショートポジションを持っていると言えます。

地震などの災害時、または不景気の時、日本がピンチに見える時になぜ円高となるのか。

それは、国内で資金が必要になった時に、海外の資金を取り崩し、日本に持って来るからなのです。

この342兆円もの円ショートポジションを乗り越えて円安にするのは、容易ではありません。この対外債権342兆円が円の価値を支えます。

■日本には家計が保有する金融資産が1855兆円もある

その一方、2018年度時点で日本には家計が保有する金融資産が1855兆円もあります。1%でも18兆円、10%動けば185兆円であり、巨額です。

※日銀のデータをもとにザイFX!が作成

日本人はホームバイアスが強いとよく言われてきましたが、今後はわかりません。国内の金利が短期も長期も「ゼロ」だからです。

2016年9月、日銀は「長短金利操作付き質的・量的緩和」政策を導入しました。

それまでは何がしかの金利があったので、安定運用ができましたが、今は何もありません。日銀によって、日本全体が兵糧攻めされている感じです。

機関投資家は、以前買った長期債を保有していますが、次々償還を迎えます。

通常であれば、同様の債券に再投資するのですが、今はゼロ金利なので、なんのリターンもありません。

よって安全性を工夫しながらも、必然的に資金はリターンを求めて、外に行かざるを得ません。GPIFによる外国の中長期債購入もこうした背景からでしょう。

■「342兆円」VS「1855兆円」の戦いは堂々巡り

「342兆円」VS「1855兆円」の戦いとしてみれば、次のような展開になるのでしょうか。

(1)金利がゼロなので、投資資金は外に行かざるを得ない

(2)ある程度円安水準になった時や、不景気・災害等が起こった時には「342兆円」が日本国内に戻り、円安が阻止される

(3)しかし、円高水準では「1855兆円」が再度リターンを求めて外に出る

という、堂々巡りをするのでしょう。それが2016-2019年のもみ合い局面だったのかもしれません。

■日本の投資家は安全運用の投資先がない困難な状況

購買力平価でみると円は非常に割安です。

【参考記事】

●JPモルガン・佐々木融さんに聞く(1) なぜ、「弱い日本の強い円」なのか?

●モーサテ御意見番・中島厚志氏に聞く(2) 米ドル/円を動かすのは金利差ではない!?

本来であれば、貿易収支が黒字になり、もっと円高になるはずですが、高齢化の影響と日本を輸出基地とする政策はもうとれないという事情から、貿易収支が大きく黒字になることは今後難しいでしょう。

また、海外の金利もかなり下がっており、金利を求めて外に行きたいが、海外にも投資先がないという、深刻な状況にもなっています。

ただ、その中で唯一、米国だけがまともな金利を提供しています。

日本の投資家は、株式はともかく、安全運用しようと思うと投資先が本当になく、困難な状況です。

ただ、城の中に籠もっていても兵糧攻めで先が見えません。外に活路を見いださざるを得ない、今、そのギリギリのところにあるように見えます。

■新型コロナがリーマンショック並みの不景気をもたらすかも

問題はタイミングです。

今は新型コロナウイルスの影響で、日本のみならず、世界的に不景気になる可能性が見えてきています。状況次第では、リーマンショック並みになる可能性もあるでしょう。

その場合は、どうしても「342兆円」が国内に戻ってくるパターンが先になります。円高です。

その一方、新型コロナウイルスの影響が軽微に収まるならば、リターンを求める「1855兆円」が米ドル/円相場を押し上げていく展開が期待されます。

今は状況を見極めたいところです。

【ザイFX!編集部からのお知らせ】

ゴールドマン・サックス証券、ドイツ証券など外資系金融機関を中心にプロップディーラーとして活躍した、業界では知らない人がいないほどの伝説のトレーダー志摩力男の有料メルマガ「志摩力男のグローバルFXトレード!(月額:4,950円[税込み])」がザイ投資戦略メルマガで好評配信中!

世界情勢の解説に定評がある志摩氏。その分析に基づいたポジションや、実践的な売買アドバイスのメールがほぼ毎日届きます。スウィングトレードが中心なので、日中は仕事をしている人にも向いているメルマガです。

また、志摩氏が購読者の質問にメールで直接答えてくれるため、FX初心者やFXの理解を深めたい人に最適です。

登録後10日間は無料なので、ぜひ 「志摩力男のグローバルFXトレード!」を一度体験してみよう!

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)