■米ドル以外、マーケットは総じて上昇基調に

米ドル以外、すべてがブル(強気)相場だ。

今週、FRB(米連邦準備制度理事会)の2回目の量的緩和策発動が決まったが、これを受けて、マーケットは総じて上昇基調となっている。

NYダウはリーマン・ショック後の高値を更新し、金(ゴールド)と豪ドルはそろって史上最高値を更新した。その上、米国債と原油価格も高値圏で推移しており、新興国の株と通貨も総じて強い。

そのすべては一点に集中し、また同じ背景に起因している。つまり、米国の量的緩和がもたらした過剰流動性だ。

ただ、基軸通貨を有する国の量的緩和は世界中にカネをバラまくようなもので、危険な手段である。

■過剰流動性の供給はバブルの形成と崩壊を招く

量的緩和の手段は、国債の買い入れなどいくつもある。

だが、どの手段も本質的には紙幣を新たに印刷するようなものであり、紙幣の氾濫(はんらん)は投機を助長し、次のバブルを形成する。そして、その崩壊は避けることができない。

過剰に供給された資金は、構造的問題を抱えて問題山積となっている米国よりも、成長性の高い新興国に流入しやすい。そのため、それらの国々における経済の過熱とバブルへの懸念が早くも高まっている。

米ドル安を通じて、米国が経済運営の失敗というツケを他国に転嫁しようといった疑いも濃厚であり、80年代後半における日本のバブルを彷彿とさせる。

今週のFOMC(米連邦公開市場委員会)の決定に関しては、中国、ブラジル、ドイツなど多くの国から批判の声が上がっている。

さらに、WTO(世界貿易機関)、OECD(経済協力開発機構)、UNCTAD(国連貿易開発会議)といった国際的な経済・貿易組織は口をそろえて「通貨戦争」の激化に伴う保護貿易主義の再来を強く警告している。

このコラムでも繰り返し書いてきたように、「通貨戦争」の本質は米ドル安を放置する米国の姿勢であり、こうした警告はかなり現実味を持ち、インパクトのあるメッセージだ。

■ユーロ/米ドルに、さらなる上値余地か?

さて、先週のコラムでは、FOMCの決定を受けて、その結果を十分に織り込んだ相場は調整的な値動きを見せてくれるだろうと期待した(「いよいよ、注目のFOMC。追加量的緩和策が出たらドルはどう動く?」を参照)。

だが、結果は外れた。

ドルインデックスは10月15日の安値を起点とする「トライアングル」を上放れせず、逆に下放れし、現執筆時点では、一時75.63まで安値を更新している。

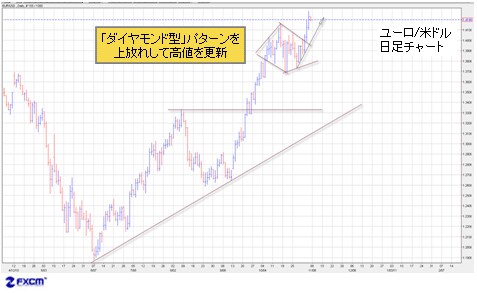

これに呼応するように、ユーロ/米ドルは6月中旬から形成していた「ダイヤモンド」型パターンを上放れし、高値を更新した。

(出所:米国FXCM)

これは、さらなる上値余地を示唆するサインと見られ、オーバーボート(買われ過ぎ)の状況とはいえ、ユーロをはじめとする主要通貨は短期スパンでなお強気変動にとどまるだろう。

ドルインデックスに限って言えば、いったん75の大台を割ってもおかしくはないと見ている。

これは、さらなる上値余地を示唆するサインと見られ、オーバーボート(買われ過ぎ)の状況とはいえ、ユーロをはじめとする主要通貨は短期スパンでなお強気変動にとどまるだろう。

ドルインデックスに限って言えば、いったん75の大台を割ってもおかしくはないと見ている。

■「ドルキャリー・トレード」が大流行へ

ファンダメンタルズの面では、主に次の2点に注目している。

まず、今回決まった米国の量的緩和策の規模が市場予想よりも大きく、実施期間が明確に示されたことから、マーケットに「米ドル売り」の安心感を与えた。

そして、市場関係者は早くも3回目の量的緩和策発動に期待を寄せており、「米ドル売り」のポジションを手仕舞うどころか、「売りポジション」をさらに増やしているもようだ。

今回、FRBはかなりの意気込みで量的緩和に取り組んでおり、インフレを故意に引き起こしてでもデフレを退治しようとしている印象が強い。

古き良き時代の「成長か、衰退か」といった選択が、今日になって「デフレか、バブルか」の選択となった以上、バーナンキ議長の答えは明らかである。

ゆえに、これからの数カ月間、ある「取引」が大流行すると推測することができる。

それは、ほかならぬ「ドルキャリー・トレード」である。

■「ドルキャリー」再開でも円は投資対象にならない

8月6日のコラムは、このような局面を想定して書いたのだが、まさに、そのシナリオどおりになっていくだろう(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

言うまでもなく「ドルキャリー・トレード」が再開すると、「高成長、高金利、資源国の通貨」はもちろん、「緊縮財政を堅持する国や地域の通貨」までもが、資金の向かう先となるはずだ。

前者の代表格はブラジルレアルや豪ドルで、後者はユーロが象徴的な存在となるだろう。

ファンダメンタルズの面では、主に次の2点に注目している。

まず、今回決まった米国の量的緩和策の規模が市場予想よりも大きく、実施期間が明確に示されたことから、マーケットに「米ドル売り」の安心感を与えた。

そして、市場関係者は早くも3回目の量的緩和策発動に期待を寄せており、「米ドル売り」のポジションを手仕舞うどころか、「売りポジション」をさらに増やしているもようだ。

今回、FRBはかなりの意気込みで量的緩和に取り組んでおり、インフレを故意に引き起こしてでもデフレを退治しようとしている印象が強い。

古き良き時代の「成長か、衰退か」といった選択が、今日になって「デフレか、バブルか」の選択となった以上、バーナンキ議長の答えは明らかである。

ゆえに、これからの数カ月間、ある「取引」が大流行すると推測することができる。

それは、ほかならぬ「ドルキャリー・トレード」である。

■「ドルキャリー」再開でも円は投資対象にならない

8月6日のコラムは、このような局面を想定して書いたのだが、まさに、そのシナリオどおりになっていくだろう(「量的緩和再開で『ドルキャリー』が起こる!その時、米ドル/円相場はどうなる?」を参照)。

言うまでもなく「ドルキャリー・トレード」が再開すると、「高成長、高金利、資源国の通貨」はもちろん、「緊縮財政を堅持する国や地域の通貨」までもが、資金の向かう先となるはずだ。

前者の代表格はブラジルレアルや豪ドルで、後者はユーロが象徴的な存在となるだろう。

豪ドル/米ドル&豪ドル/円 日足

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/米ドル 日足)

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 日足)

円に関しては、8月6日のコラムに示した見方のとおりだ。

円は「ドルキャリー・トレード」が再開されても、資金が向かう対象にはなりにくい。

そのため、クロス円(米ドル以外の通貨と円との通貨ペア)相場における円安を通じて、結果的に、米ドル/円の下値が限定される可能性に注目したい。

(リアルタイムチャートはこちら → FXチャート&レート:豪ドル/円 日足)

円に関しては、8月6日のコラムに示した見方のとおりだ。

円は「ドルキャリー・トレード」が再開されても、資金が向かう対象にはなりにくい。

そのため、クロス円(米ドル以外の通貨と円との通貨ペア)相場における円安を通じて、結果的に、米ドル/円の下値が限定される可能性に注目したい。

米ドル/円 日足

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)