■円キャリートレードとは?

「キャリートレード(キャリー取引)」とは、一般に低金利の国の通貨で資金を調達し、より金利の高い国の通貨で運用することです。

主要国のなかで、日本は低金利状態が長く続いてきたこともあり、キャリートレードのなかでも「円キャリートレード(円キャリー取引)」が盛んに行われたことがありました。

円キャリートレードでは、低金利の円を借りて売って、より高金利の通貨を買うことで、両通貨の金利差が得られます。そして、さらに円安が進めば為替差益が得られるというわけです。

FX(外国為替証拠金取引)で円キャリートレードを行うには、米ドル/円やクロス円(米ドル以外の通貨と円との通貨ペア)の買いポジションを保有し、スワップポイント(スワップ金利)と円安による為替差益を狙っていくことになります。

【FX初心者のための基礎知識入門】

●FXのスワップポイントとは? 毎日もらえてポジションを持ち続けると収益が増える!?

●FXで利益を上げる方法。買うだけじゃない、下がると思えば売りからはじめられる!

また、投資家によっては、低金利の円を借りて売って、買った外貨を外国株式、外国債券、商品先物など、さらに別の資産に換えて運用することもあり、そういった運用も広い意味での円キャリートレードと呼ばれることがあります。

■1990年代後半の円キャリートレードはヘッジファンドが中心

円キャリートレードが全盛期を迎えた時期は2005年から2007年だったのですが、それ以前の時期においても円キャリートレードが行われていたことがありました。

そこで、本記事では円キャリートレードが行われた時期を1990年代後半、2000年から2004年、2005年から2007年に区切り、それぞれの時期の円キャリートレードがどうだったかを振り返っていきたいと思います。

まず1990年代後半ですが、このころはヘッジファンドなどによる円キャリートレードが主流だったようです。

1998年10月に米ドル/円が3日で22円の大暴落を演じたことがあったのですが、このことを含め、1998年10月に金融市場で起こった激変は “LTCMショック”と表現されることがあります。

【参考記事】

●ノーベル賞を信じるな!? 巨大ヘッジファンドLTCM破綻の余波で米ドル/円が22円暴落!

LTCM(ロングターム・キャピタル・マネジメント)とは、ノーベル経済学賞受賞者が2人も参加していた巨大な米系ヘッジファンドのこと。

LTCMは当時、円キャリートレードで膨大な米ドル/円の買いポジションを積み上げていたという説があり、LTCMが事実上の破綻に陥り、膨大な米ドル/円の買いポジションを損切りしたことが、1998年10月に米ドル/円を大暴落させることになっていったといわれることがあります。

一方で、1998年10月に米ドル/円が大暴落したことについて、LTCMの事実上の破綻はきっかけに過ぎず、直接的な原因は別のヘッジファンドにあったという見方もあるようです。

ジュリアン・ロバートソン率いる大手ヘッジファンド、タイガー・マネジメント(タイガー・ファンド)が当時、円キャリートレードで大量の米ドル/円の買いポジションを構築。その損切りを迫られたことが、米ドル/円の大暴落につながったという見方です。

【参考記事】

●元ゴールドマン・サックス 志摩力男氏に聞く(1) 100万ドル損失でクビを覚悟!? どう挽回した?

●YEN蔵さんに聞く為替ディーラーの世界(3) ドル/円が3時間で10円下がった暴落相場

いずれにしても、1990年代後半はヘッジファンドを中心に円キャリートレードが活発化し、その巻き戻しの勢いもすごかったということになります。

■2000年終わりごろから2004年はクロス円を中心に円安進行

そして、2000年から2004年の時期を見てみると、2000年終わりごろからクロス円を中心に円安が進行しました。

この時期の米ドル/円、ユーロ/円、英ポンド/円、豪ドル/円、カナダドル/円の月足チャートを見てみると、以下のとおりです。

(出所:TradingView)

米ドル/円は2000年終わりごろから2002年にかけて上昇したものの、2004年にかけては伸び悩み、上値が切り下がりました。

一方で、ユーロ/円、英ポンド/円、豪ドル/円、カナダドル/円は2000年終わりごろから2004年にかけておおむね右肩上がりで推移していたことがわかります。

■ユーロ圏、英国、カナダ、豪州の金利が高かった

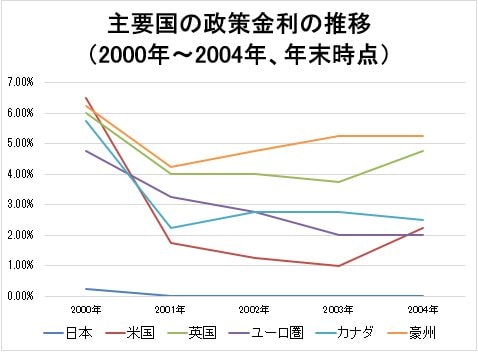

ここで、2000年から2004年の年末時点における、主要国の政策金利の推移を見てみましょう。

※財務省のデータを基にザイFX!編集部が作成

※日銀は2001年3月から2006年3月まで量的金融緩和政策を実施しており、政策金利の目標は設定されていなかったが、実質ゼロ金利だったため、上表では2001年と2004年の日本の政策金利をゼロ%とする

まず、日本の政策金利に着目すると、日銀は1999年2月にゼロ金利政策を導入したものの、米国を中心とした「ITバブル(ドットコム・バブル)」の活況が日本にも波及したことで、2000年8月にはゼロ金利政策が解除されました。しかし、あとから振り返ればITバブルは2000年の春ごろにはすでに崩壊しており、日銀はITバブルがすでに崩壊している過程で金融引き締めを行ったことになります。結局、日銀は再び金融緩和方向へ舵を切りました。2001年3月に日銀は量的金融緩和政策の導入を余儀なくされ、ゼロ金利も事実上復活することになったのです。

一方、日本以外の主要国の政策金利に着目すると、米国の政策金利が2000年から2001年にかけて急低下していることがわかります。これは2000年春ごろのITバブル崩壊に加え、2001年9月に米同時多発テロが発生したことに対応するためでした。

【参考記事】

●リーマン・ショックにアベノミクス相場! プレイバック、平成30年間の米ドル/円相場

ユーロ圏、英国、カナダ、豪州においても、2000年から2001年にかけて政策金利は低下したものの、2001年から2004年にかけては米国より政策金利が高い時期がほとんどという状況でした。

こういった状況のなかで、低金利の円を借りて売って、米ドルよりも金利面で魅力が高いユーロ、英ポンド、カナダドル、豪ドルを買うといった円キャリートレードが行われ、2000年終わりごろから2004年のクロス円の上昇を後押しした面もあったのかもしれません。

また、1998年に日本のFXが誕生して以降、2000年から2004年にかけては、一部の投資家にスワップポイントを狙ったFX取引が流行りました。日本のFXの歴史について詳しくは後述しますが、こういったFX取引もクロス円の上昇に寄与した可能性がありそうです。

■2005年から2007年半ばは円キャリートレード全盛期

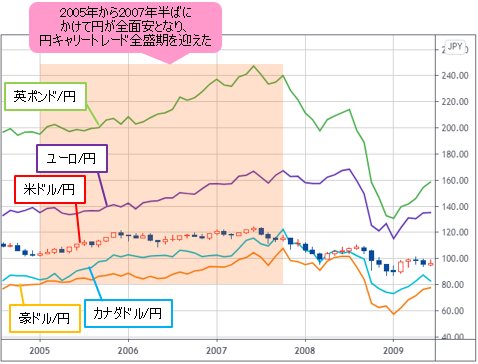

続いて、2005年から2008年の米ドル/円、ユーロ/円、英ポンド円、豪ドル/円、カナダドル/円の月足チャートを見てみましょう。

(出所:TradingView)

2000年終わりごろから2004年にかけてはクロス円が右肩上がりだったことをお伝えしましたが、2005年から2007年半ばにかけてもその傾向は続きました。加えて、2005年から2007年半ばは米ドル/円も上昇しており、円が全面安となって円キャリートレードは全盛期を迎えたのでした。

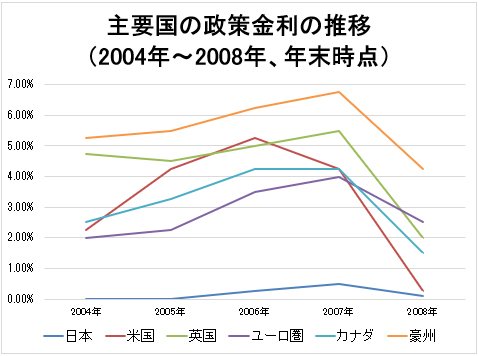

それでは、この期間における主要国の政策金利の推移はどうなっていたのかというと、以下のとおりです。

※財務省のデータを基にザイFX!編集部が作成

※日銀は2001年3月から2006年3月まで量的金融緩和政策を実施しており、政策金利の目標は設定されていなかったが、実質ゼロ金利だったため、上表では2004年と2005年の日本の政策金利をゼロ%とする

日本では日銀が2001年3月から2006年3月まで量的金融緩和を実施しており、その間は実質ゼロ金利でしたが、2006年3月にゼロ金利が解除されると、政策金利は0.25%に。そして、2007年2月には0.50%まで政策金利が引き上げられました。

一方、日本以外の主要国の政策金利は2004年末時点で軒並み2%以上ありましたが、その後も上昇が続いて、2007年末時点では軒並み4%以上となりました。なかでも、米国の政策金利は2006年末時点で5.25%、英国は2007年末時点で5.50%、豪州は2007年末時点で6.75%とかなりの高金利だったのです。

このように、主要国の政策金利を比べてみると、2006年に日本のゼロ金利が解除されたといっても、日本以外の主要国の政策金利が大きく上昇したことで、日本の政策金利の異常な低さが目立つ結果となり、そこに着目した円キャリートレードが大いに盛り上がった、ということになります。

そして、2005年から2007年半ばに円キャリートレードが全盛期を迎えた背景には、日本と日本以外の主要国の金利差が拡大したこと以外に、もうひとつ関係してくるものがあります。それが日本のFXなのです。

■2005年からFXブームが到来! 円キャリートレードを後押し

円キャリートレードと日本のFXの関係について説明する前に、日本のFXの歴史についてザックリ振り返っておきましょう。

1998年の外為法(外国為替及び外国貿易法)の抜本的な改正により、日本の個人投資家が外国為替市場に直接参加することが可能となり、FX取引が誕生しました。

【参考記事】

●FXとは? 初心者のための基礎知識入門 日本のFX取引高は世界シェア5割!?

すると、国内外のさまざまな業種が相次いでFX取引に参入し、FX市場は徐々に拡大していきます。その一方で、FX業者を指導する法律や監督官庁は当時存在しませんでした。

このような状況のなかで、まっとうなFX取引サービスを提供する会社と、顧客の資産を勝手に運用したり、持ち逃げしたり、顧客に不利な取引を提供したりする、いわゆる悪徳業者が乱立する事態となり、FX取引は社会問題へと発展していったのです。

こうした問題を受けて、2005年7月に金融先物取引法の改正が行われ、金融庁がFX業者の監督官庁となりました。

FX取引サービスを提供するには金融当局への登録が必要となったことで、悪徳業者が激減。個人投資家の間にFX取引への安心感が広がると、円キャリートレードに最適な環境も相まって、FXブームが到来したのです。

FX取引ではレバレッジを効かせて自己資金より大きな取引ができますが、レバレッジ50倍の規制がかけられたのは2010年8月でした(※)。それ以前、つまり2005年から2007年においては国内FX会社でも50倍以上のレバレッジを効かせた取引ができたことになります。

ここまでをまとめると、2005年からFX取引で大きなレバレッジを効かせて円キャリートレードを行う日本の個人投資家が急激に増加し、世界的な円キャリートレードの流れを後押しした、という関係性が見えてきました。

(※さらに2011年8月には最大レバレッジ25倍の規制がかけられ、現在に至る)

■「ミセス・ワタナベ」のルーツは英国!?

日本のFX個人投資家のことを指す「ミセス・ワタナベ」(あるいは「キモノ・トレーダー」)という言葉が知られはじめたのも、円キャリートレード全盛期だった2005年から2007年あたりのこと。

「なぜミスターではなくミセスなのか」「なぜワタナベなのか」といった疑問を解消すべく、ザイFX!では「ミセス・ワタナベ」という言葉のルーツについて以下の【参考記事】で詳しく掘り下げました。

【参考記事】

●「ミセス・ワタナベ」のルーツを探れ(1)実は90年代半ばに英国で生まれた言葉?

●「ミセス・ワタナベ」のルーツを探れ(2)なぜ佐藤、鈴木ではなくワタナベなのか?

ザイFX!が「ミセス・ワタナベ」のルーツを探っていくなかで、「ミセス・ワタナベ」という言葉が誕生したのは1990年代半ばの英国ではないか?という仮説に行き着いたのですが、より詳しい現地の生(ナマ)情報を仕入れるために、ロンドン在住の元インターバンクディーラー・松崎美子さんにインタビューを行いました。

果たして「ミセス・ワタナベ」の謎は解き明かされるのか――興味のある方はぜひご覧になってください。

■2008年にかけては円キャリートレードの巻き戻しが加速

さて、2005年から2007年半ばにかけては円キャリートレードが全盛期を迎え、円安が加速したわけですが、2007年半ばから2008年にかけては状況が一転しました。円キャリートレードの巻き戻しが起こり、円高が急速に進んだのです。

(出所:TradingView)

2007年半ばから2008年にかけて起こった出来事を思い返してみると、米国の住宅バブル崩壊を受けて2007年8月にはサブプライムローン問題が顕在化。それを発端として2008年9月にリーマン・ブラザーズが破綻したことで、世界規模の金融危機であるリーマン・ショックにつながっていきました。

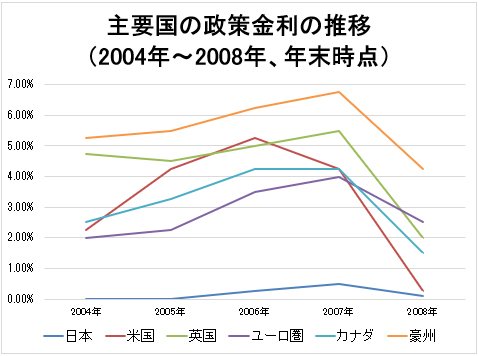

リーマン・ショックに対応するため、世界の中央銀行は政策金利を大幅に引き下げざるを得ませんでした。2008年末時点の日本以外の主要国の政策金利を見てみても、2007年末時点と比べて大きく低下したことがわかります。

※財務省のデータを基にザイFX!編集部が作成

※日銀は2001年3月から2006年3月まで量的金融緩和政策を実施しており、政策金利の目標は設定されていなかったが、実質ゼロ金利だったため、上表では2004年と2005年の日本の政策金利をゼロ%とする

2005年から2007年半ばにかけては、日本と日本以外の主要国の金利差拡大に加え、「ミセス・ワタナベ」の存在感が増したことで、円キャリートレードが盛んに行われたわけですが、リーマン・ショックの発生によって、円キャリートレードの前提条件だった日本と日本以外の主要国の金利差が縮小。それに伴う円キャリートレードの巻き戻しが2008年にかけて一気に進んだというわけです。

■円キャリートレード関連記事

ここまで、1990年代後半から2000年代の円キャリートレードや、その巻き戻しについて紹介してきました。

日本の金利の低さに注目が集まって、米ドル/円やクロス円が上昇したり、その反動が出て急落したりすると、ザイFX!でも円キャリートレードや、その巻き戻しがたびたび話題となります。以下に【円キャリートレード関連記事】をまとめましたので、気になる方はチェックしてみてください。

【円キャリートレード関連記事】

●円キャリートレード継続! 金利先高感が強まった通貨を中心にクロス円チェック!(2017年7月13日、今井雅人)

●米バランスシート縮小開始は9月が濃厚!? ユーロ中心の円キャリートレード戦略維持(2017年7月6日、今井雅人)

●機関投資家が円キャリートレードで勝負!? 急速な円安。注意しつつ流れに乗りたい(2017年6月29日、今井雅人)

●「円キャリー」復活の環境も整ってきた! ドル/円の上昇基調は徐々に鮮明になる!!(2012年2月16日、西原宏一)

●「円キャリー」再来との見方は正しいのか? 最近の円下落が「悪い円安」であるリスクも(2011年4月4日、陳満咲杜)

●金利差拡大観測に円キャリー取引再開! 米雇用統計バイアスはニュートラルか。(2011年4月1日、ZERO)

●サイクル論は、ドル/円の底打ちを示唆! 円キャリートレード復活で101円台もある!?(2009年12月4日、陳満咲杜)

●円キャリー・トレードが縮小した今は2008年のような急激な円高はない!(2009年7月10日、陳満咲杜)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)