1つの妖怪がFX界をさまよい歩いている。「ストップ狩り」という名の妖怪が…。

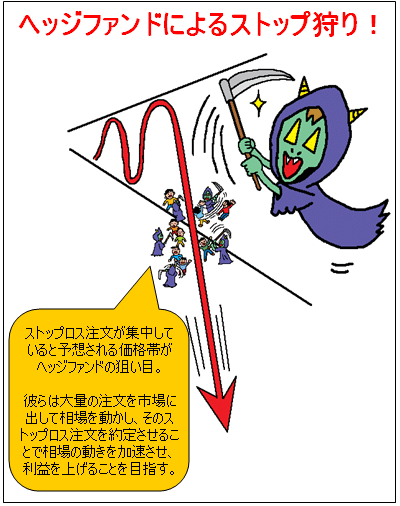

ヘッジファンドが行う「ストップ狩り」とは?

「ストップ狩り」という言葉をご存じだろうか?

ストップ狩り(ストップ・ハンティング)とは、通常、ヘッジファンドなどの巨額の資金を操る投機筋が利益を上げようとする1つの手法を指す言葉。マーケットに出ているストップロス注文を「狩り」に行くのがストップ狩りだ。

直近の安値や高値、あるいは120円、130円といった切りのいい数字……こういったレートの近辺は多くの投資家の注目が集まり、多くのストップロス注文が入っていることが想定される。

たとえば、仮に米ドル/円が130円と135円の間を行ったり来たりするボックス(レンジ)相場だったとしよう。ここで今、米ドル/円が135円付近から段々下がってきて、130.30円ぐらいになったとする。

この時、134円や132円、あるいは131円で米ドル/円を買っていたトレーダーは130円近辺でまた反発することを期待して我慢しているだろうが、130円を割れたら、もうダメだ~と思いそうだ。130円を割れたら、ボックス相場が終わって、大きく下落する可能性が出てくるからである。

そこで、そういうトレーダーたちは130円とか、あるいはもう少し下の129.90円、129.80円あたりにストップロスの売り注文を入れておくことになる。ヘッジファンドはそこを狙うのだ。

彼らは大量の売り注文を市場に出し、強引に相場を下げようとする。狙いは130円~129.80円あたりに入っているストップロス注文だ。

大量の売り注文によってレートがみるみる下がっていき、130円を割れると、大量のストップロス注文が引っかかって、それがさらに下げを加速させる。そうやってパニック的な下げとなっていく中で、最初に売っていたヘッジファンドはそれを買い戻して利益を確定させる……これがいわゆるストップ狩りである。

【妖怪「ストップ狩り」】は果たして実在するのか?

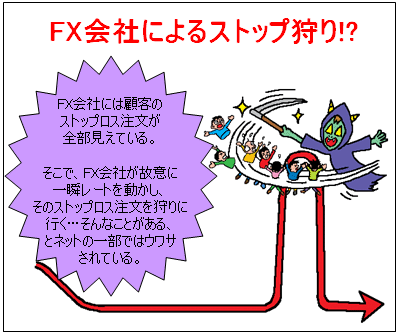

ところが、これとは別種の特殊なストップ狩りが存在すると、一部のネット界隈では囁かれている。それはFX会社が行うストップ狩りだ。もし、それが本当なら衝撃的なものである。そのようなストップ狩りは――それをここでは【妖怪「ストップ狩り」】と名づけてみたいが――果たして実在するのだろうか?

ヘッジファンドはいろいろな情報を持っているだろうが、いくらなんでも全世界のトレーダーがどこにストップロス注文を置いているか、といった詳細な情報をすべて持っているとは考えられない。それでも、相場を見る目があれば、先ほどの例のように130円を割れたところにはたくさんのストップロス注文があるだろうと推測可能だ。

では、FX会社はどうか? FX会社には顧客のストップロス注文が当然見えている。もちろん、全世界のトレーダーのストップロス注文が見えるわけはない。しかし、自社の顧客の注文に限っては全部丸見えである!

ならば、そういったストップロス注文がたくさんあるところに相場が近づいてきた時、意図的にFX会社がちょこっとレートを動かし、そうした注文を狩りに行くようなことがあるのではないか?……これが一部のネット界隈で囁かれている【妖怪「ストップ狩り」】である。

たとえば、相場があまり動かない時間帯、米ドル/円の市場レートが134.44円の時、そのFX会社では134.50円のところにたくさんのストップロスの買い注文があったとする(この例では先ほどのヘッジファンドの例とは反対に、多くのトレーダーが売りポジションを持っており、買いのストップロス注文がたくさん入っている状態を想定している。また、ここで市場レートというのは、インターバンク市場のレートのことを指すこととする。そして、FX会社は相対取引のFX会社とする)。

この時、市場レートは134.44円のままなのに、FX会社が故意にレートを一瞬だけ動かし、134.50円をつけにいくとしよう。すると、大量のストップロスの買い注文が134.50円で約定する。

顧客が134.50円で買ったということは、FX会社は134.50円でその分を売ったということである。この時、市場レートはまだ134.44円のままのはずだから、FX会社は瞬時にインターバンク市場でカバーをとればいい。つまり、インターバンク市場で134.44円で買えば、134.50円と134.44円の差=6銭のサヤを抜けるというわけなのだ。

FX会社の提示するレートは各社間で微妙に異なる

注意してほしいのは、今挙げた例は一部のネット界隈で囁かれていることをわかりやすく説明しようと試みただけであって、現実にこのようなことが行われていると確証があるわけではないということだ。

実際、それを実証することは極めて難しい。真相は闇の中だ。だからこそ、このストップ狩りは“妖怪”なのである。

ただし――。FX会社の提示するレートが各社間で常に微妙に異なっているのは事実である。FXの基本は相対取引なのだから、それは当然のことなのだ。

では、ここで「相対取引」ということの意味を今一度よく考えてみよう。

トレーダーは市場を相手にしていない!?

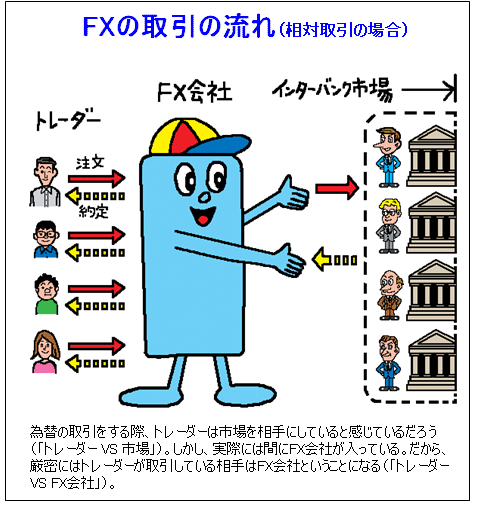

現在、日本のFXサービスは公設取引所の「くりっく365」もあるものの、その主流は相対取引(店頭取引ともいう)となっている。相対取引とは売り手と買い手が1対1で取引を行う取引形態のことだ。

為替を取引する時、トレーダーはおそらく市場を相手にしていると感じていることだろう。つまり、「トレーダー VS 市場」という構図だ。

けれど、厳密に言えば、トレーダーはFX会社を相手に取引しているのだ。相対取引とはそういうことである。つまり、「トレーダー VS FX会社」である。

そして、FX会社はトレーダーからの注文に対して、インターバンク市場でカバーをとるから(「FX会社 VS 市場」)、これらをつなぎ合わせれば、最終的には「トレーダー VS 市場」という形にはなる。

全体の大きな構図で言えば、取引は「トレーダー VS 市場」に最終的にはなっているのだが、厳密には「トレーダー VS FX会社」であり、トレーダーが直接取引する相手はFX会社ということなのだ。

また、取引はトレーダーとFX会社の間で成立しているわけだから、市場レートがどうであろうと、FX会社はどんなレートを提示するのも原理的には一応自由ということになる。

実際、FX会社が市場とものすごく異なるレートを提示することは通常のケースではあり得ないが、先に述べたように各FX会社が微妙に異なるレートを提示しているのは確かだ。

FXは以上のようなしくみで取引されているからこそ、妖怪「ストップ狩り」の実在がウワサされてしまうというわけなのだ。実証は難しいけれど、論理的には否定できないよね、というのが妖怪「ストップ狩り」なのである。

【妖怪「ストップ狩り」】が怖い人はどうしたらよいか?

では、もしかしたら存在するかもしれない【妖怪「ストップ狩り」】の幻影に悩まされないために、個人トレーダーはどうしたらいいのか? その一つの解決策は相対取引ではなく、取引所取引である「くりっく365」を利用することだろう。

【※関連コンテンツはこちら!】

⇒「くりっく365」の特徴やおすすめポイントに加え、くりっく365の口座を提供しているFX会社を紹介!

もう1つは相対取引のFX会社の中でも、一般的に「NDD」と呼ばれるインターバンク直結的な口座で取引することである。

先ほどFX会社がインターバンク市場でカバーをとることについて説明したが、そのカバーのとり方はFX会社によって異なっている。

たとえば、FX会社には顧客から買い注文も売り注文も入ってくるから、もしも、買い注文と売り注文が同じ数量であれば、それらは相殺される。だから、相殺された分はカバーをとらなくていいという考え方もあり得る。

そういうFX会社ではある程度は注文を貯めておいて、買い注文と売り注文を相殺して残った分の注文に対してのみインターバンク市場でカバーをとる、ということを人間のディーラーが行っていたりする。

限りなく「トレーダー VS 市場」の形に近いシステム

一方、インターバンク直結的な口座では、顧客から入ってきた一つひとつの注文に対し、いちいちインターバンク市場でカバーをとっている。もちろん、それはシステムが自動的に行い、人間のディーラーの裁量が入ったりすることはない。

つまりこれは、先ほど説明した構図で言えば、相対取引のFX会社なのだから、取引は「トレーダー VS FX会社」の形になっているのだが、それが実質的には限りなく「トレーダー VS 市場」の形に近づいているということになる。これがインターバンク直結的なFX口座なのである。

なお、相対取引のFX会社でインターバンク直結的な口座がある会社は、サクソバンク証券、インヴァスト証券「トライオートFX」といったあたり。

【※関連記事はこちら!】

⇒サクソバンク証券のメリットのほか、「スプレッド」や「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介!

⇒インヴァスト証券「トライオートFX」のメリットのほか、「スプレッド」や「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介!

ただし、インヴァスト証券「トライオートFX」の場合は、100万通貨超の主要通貨ペアの注文に限ってインターバンク直結的な取引が可能なため、1回の注文数量が100万通貨以下の場合はインヴァスト証券との相対取引になる。また、サクソバンク証券でもインターバンク直結の「アクティブトレーダーコース」を別に開設する必要があり、「アクティブトレーダーコース」では外付け取引手数料が発生する。

どちらの口座にも利用には条件や制限などはあるものの、【妖怪「ストップ狩り」】が怖い人は、こういったFX口座で取引するのも1つの方法だろう。

| 国内最多、150種類以上の通貨ペアを取引可能! | ||||

| サクソバンク証券 ⇛詳細データはこちら | ||||

| サクソバンク証券の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1000通貨 | 155ペア | - | - | - |

| ※原則固定スプレッドの配信を一時的に休止中。実勢レートはサクソバンク証券の公式サイトや取引ツールで確認できます | ||||

| サクソバンク証券のおすすめポイント | ||||

| サクソバンク証券は、デンマークに本社を構えるサクソバンクA/Sが親会社のオンライン証券です。国内トップの155通貨ペアを取引できるほか、CFDや先物、外国株式などを合わせると、サクソバンク証券で取引できる銘柄は2万以上と非常に豊富。月曜早朝3時(※)から取引でき、世界的に人気のチャートツール「TradingView」から直接取引することも可能です。また、フルカスタマイズ対応のプロ向け取引プラットフォーム「SaxoTraderPRO」を提供するなど、上級トレーダーも満足できる取引環境が提供されています。(※豪州の標準時間時は4時) | ||||

| サクソバンク証券の関連記事 | ||||

|

■「窓埋めトレード」とは? 月曜日の窓埋め を狙った取引手法を紹介! 月曜午前3時から 取引できるFX口座を使えばニ度オイシイ…!? ■サクソバンク証券のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! |

||||

|

▼サクソバンク証券▼ |

||||

| ※この表は2025年11月4日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、サクソバンク証券の公式サイトなどで確認してください | ||||

| FXの自動売買(システムトレード)と裁量取引が、1つの口座で可能! | ||||

| インヴァスト証券「トライオートFX」 ⇛詳細データはこちら | ||||

| インヴァスト証券「トライオートFX」の主なスペック | ||||

| 最低取引単位 | 通貨ペア数 | スプレッド | ||

| 米ドル/円 | ユーロ/米ドル | ユーロ/円 | ||

| 1000通貨 | 23ペア | 0.1銭原則固定 (18-21時) |

0.3pips原則固定 (9-29時) |

0.4銭原則固定 (9-29時) |

| ※米ドル/円は2025年11月28日までのキャンペーンスプレッド。上記は100万通貨までの裁量(マニュアル)取引の注文に適用されるスプレッドで、自動売買取引のスプレッドは原則固定の適用対象外。相場状況により、原則固定スプレッドの配信を一時的に休止している場合もあります | ||||

| インヴァスト証券「トライオートFX」のおすすめポイント | ||||

| インヴァスト証券の「トライオートFX」は、 自動売買と手動(マニュアル)売買のどちらも取引できるFX口座です。自動売買は用意されたプログラムから選択して利用することも、簡単な操作でオリジナルのプログラムを作成することも可能。既存のプログラムを自分のなりにアレンジすることもできるなど、カスタマイズ性の高さも魅力です。自動売買の取引にも手数料はかかりませんが、手動と自動売買では、適用されるスプレッドの水準が異なる点には注意が必要です。 | ||||

| インヴァスト証券「トライオートFX」の関連記事 | ||||

|

■インヴァスト証券「トライオートFX」のおすすめポイントや、「スプレッド」「スワップポイント」「取り扱い通貨ペア数」などをまとめて紹介! ■勝っていたのは自動売買ユーザーだった! 自分でやらないFXの過去3年半の成績とは? |

||||

|

▼インヴァスト証券「トライオートFX」▼ |

||||

| ※この表は2025年11月4日時点のデータに自動で更新されているため、本記事の公開時の情報とは異なっている場合があります。最新の情報はザイFX!の「FX会社おすすめ比較」や、インヴァスト証券の公式サイトなどで確認してください | ||||

【※おすすめの関連記事はこちら!】

⇒あなたは経験したことがありますか? 怪しいスリッページやレートずらしを…

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](/mwimgs/c/d/-/img_cd98e6e3c5536d82df488524d85d929d47416.gif)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)