オーストラリアの金利据え置き、カナダの利下げに続き、昨夜はECB(欧州中央銀行)、BOE(イングランド銀行=英国の中央銀行)の利下げ決定が発表され、目白押しのイベントを一応通過した。

■欧州の利下げを市場はどう受け止めたか?

BOEはさらに量的緩和政策に踏み切った。市場の予想範囲内であったものの、欧州初の試みであるだけにインパクトは大きい。米国株の12年ぶりの安値更新と相まって、ドルは総じて堅調な動きを見せている。

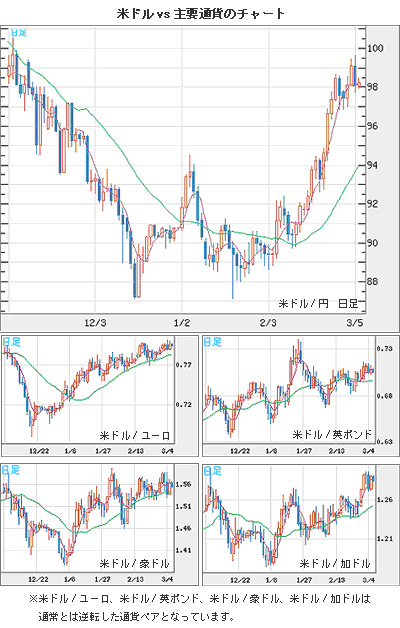

ただ、ドルは買われているものの、上昇モメンタムが強いとは言えない。対円では心理的関門となる100円の手前から反落しており、対ユーロ、対英ポンド、対豪ドル、対カナダドルでも直近の高値を突破できずにいる。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル VS 世界の通貨 日足)

市場コンセンサスの大半はドルの続伸、特にユーロ売りに傾いているが、昨夜の値動きを見ると、これに当方は懐疑的である。

というのは、ECB総裁は利下げ余地と量的緩和の可能性に言及しており、英国の量的緩和策と同様、本来マイナス要素としてユーロは売り浴びせられたはずである。

しかし、値動きが限定的だったので、市場の本音は違うところにあるのかもしれない。すなわち、米国並みに大胆な措置に踏み切った英国、さらなる対策も辞さないECBの姿勢を好感し、売りが続かないということになる。

■市場のサインを待ってから仕掛けよ!

いずれにせよ、前記はあくまでシナリオであり、トレーディングの根拠にはならない。現実としては、ユーロ/ドルの1.23割れが生じれば、当方もショートポジション(※)に食指が動くだろう。

(※編集部注:「ショート」とは売りから入ること。「ショートポジション」とは売りから入っている状態にあること。ちなみに「ロング」とはこの逆で買いから入ること。「ロングポジション」とは買いから入っている状態にあること)

市場コンセンサスの大半はドルの続伸、特にユーロ売りに傾いているが、昨夜の値動きを見ると、これに当方は懐疑的である。

というのは、ECB総裁は利下げ余地と量的緩和の可能性に言及しており、英国の量的緩和策と同様、本来マイナス要素としてユーロは売り浴びせられたはずである。

しかし、値動きが限定的だったので、市場の本音は違うところにあるのかもしれない。すなわち、米国並みに大胆な措置に踏み切った英国、さらなる対策も辞さないECBの姿勢を好感し、売りが続かないということになる。

■市場のサインを待ってから仕掛けよ!

いずれにせよ、前記はあくまでシナリオであり、トレーディングの根拠にはならない。現実としては、ユーロ/ドルの1.23割れが生じれば、当方もショートポジション(※)に食指が動くだろう。

(※編集部注:「ショート」とは売りから入ること。「ショートポジション」とは売りから入っている状態にあること。ちなみに「ロング」とはこの逆で買いから入ること。「ロングポジション」とは買いから入っている状態にあること)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

言い換えれば、市場は常に正しいのだから、いくらコンセンサスを信じていても性急な行動は避け、市場のサインを待ってから行動すべきということだ。また、ブレイクを待ってからの仕掛けは決して遅くない、ということも悟るべきである。当方の観察では、素人ほどマーケットより先に走る傾向が強く、自らの予測を取引の根拠にしがちだ。

■ドル/円の上昇が続かなかった理由とは?

ドル/円に話を戻すが、2月5日高値の92.23円を超えてから、昨日、3月5日高値の99.68円まで、ほぼ一本調子で7円以上も上昇してきたので、昨日高値を更新した後の反落を当然視する声も聞こえてきた。要するにあまりにも上昇したので、ロング筋の利食い先行で一服したということである。

が、当方の考え方は逆だ。ロング筋の利食いでドルが反落したのではなく、踏み上げられる(※)ショート筋のポジションがほとんど決済されたからドルの上昇が途切れたのだ。言い換えれば、目下一般投資家のポジションがドルの買い超になりつつあることが示唆されている。

(※編集部注:「踏み上げ」とは売りから入っている人が相場の上昇に耐えられずに買い戻すことを指す)

■個人投資家はトレンドと逆にトレードしがち

当方の考え方を理解するには、まず総計として個人投資家の行動パターンはおおむねトレンドと逆であることを知ってもらいたい。

言い換えれば、市場は常に正しいのだから、いくらコンセンサスを信じていても性急な行動は避け、市場のサインを待ってから行動すべきということだ。また、ブレイクを待ってからの仕掛けは決して遅くない、ということも悟るべきである。当方の観察では、素人ほどマーケットより先に走る傾向が強く、自らの予測を取引の根拠にしがちだ。

■ドル/円の上昇が続かなかった理由とは?

ドル/円に話を戻すが、2月5日高値の92.23円を超えてから、昨日、3月5日高値の99.68円まで、ほぼ一本調子で7円以上も上昇してきたので、昨日高値を更新した後の反落を当然視する声も聞こえてきた。要するにあまりにも上昇したので、ロング筋の利食い先行で一服したということである。

が、当方の考え方は逆だ。ロング筋の利食いでドルが反落したのではなく、踏み上げられる(※)ショート筋のポジションがほとんど決済されたからドルの上昇が途切れたのだ。言い換えれば、目下一般投資家のポジションがドルの買い超になりつつあることが示唆されている。

(※編集部注:「踏み上げ」とは売りから入っている人が相場の上昇に耐えられずに買い戻すことを指す)

■個人投資家はトレンドと逆にトレードしがち

当方の考え方を理解するには、まず総計として個人投資家の行動パターンはおおむねトレンドと逆であることを知ってもらいたい。

また、値動きを形成するもっとも直接的な原因はロング/ショートポジションのバランスとその崩れ方にあるという認識を持ってもらいたい(詳細については、拙作『FXトレーディングの真実』(扶桑社)の開眼編に市場内部構造の分析に関するケーススタディを記しているのでご参考に)。

つまり、一般個人投資家は含み損は膨らませ、利益はこまめに確定する習性が強いので、彼らのポジションの総計はおおむねトレンドの方向と逆張りに見えるのだ。

それゆえ、トレンドの進行につれ、新規逆張りポジションは増加傾向となり、含み損も膨らんでいく。やがて、損失に耐え切れずに出された彼らの損切り注文が原動力となってトレンドの進行がさらに深まり、次なる損切り注文を引き起こす。これによって、トレンドはさらに明確になってくる。

■個人投資家のポジションの傾きを示すセンチメント指数

2月以来のドル/円のセンチメント指数(個人投資家のポジションの総計指数)はまさにこれをよく説明するデータである。日本より海外の大手業者の統計が正確なので(グローバルに事業を展開しているため、より参考にする価値がある)、2~3社のデータを見ることにしよう。

センチメント指数とは個人投資家がロングとショート、どちらのポジションに傾いているか、その状況を示したもの。

この数字がプラスであれば、ロング/ショートポジションを相殺させた後、ロングポジションが超過している状況を表し、反対にマイナスであれば、ショートポジションが超過している状況を表している。

もちろん、数字が大きければ大きいほど、超過したポジションの数が多いことを示しており、個人投資家がその方向に賭けている度合いが強いことを示している。

■ドル/円の急伸を強く示唆していたセンチメント指数

微差はあるものの、2月第1週木曜日(5日)まで、ドル/円のセンチメント指数はおおむねプラス1.1前後で推移しており、ドル買いに傾いていたことがわかる。

第1週木曜日(5日)の高値は92.23円であったが、第2週木曜日(12日)の高値が91.09円であったため、ロング筋はあまり利益を獲得できずにいたが、センチメント指数はプラス1.2を超えるところまで増大し、個人投資家はドルの上昇に賭けていたことがわかる。

その後、第3木曜日(19日)にドル/円が94.45円まで上昇、1月6日の94.63円に接近してきたが、センチメント指数には重要な変化が生じていた。各社のデータを見ると、ほとんどはプラス1.2前後から一転して、マイナス1.1前後になり、プラスからマイナスに逆転していたのだ。これはドル/円の急伸が間近であることを強く示唆するシグナルであった。

なぜなら、個人投資家はトレンドに逆らった逆張りの傾向が強いため、彼らの逆張りポジションの損切り決済によってドルの上昇が保証され、ドルの高値更新は必至と言える状況だったからだ。

つまり、一般個人投資家は含み損は膨らませ、利益はこまめに確定する習性が強いので、彼らのポジションの総計はおおむねトレンドの方向と逆張りに見えるのだ。

それゆえ、トレンドの進行につれ、新規逆張りポジションは増加傾向となり、含み損も膨らんでいく。やがて、損失に耐え切れずに出された彼らの損切り注文が原動力となってトレンドの進行がさらに深まり、次なる損切り注文を引き起こす。これによって、トレンドはさらに明確になってくる。

■個人投資家のポジションの傾きを示すセンチメント指数

2月以来のドル/円のセンチメント指数(個人投資家のポジションの総計指数)はまさにこれをよく説明するデータである。日本より海外の大手業者の統計が正確なので(グローバルに事業を展開しているため、より参考にする価値がある)、2~3社のデータを見ることにしよう。

センチメント指数とは個人投資家がロングとショート、どちらのポジションに傾いているか、その状況を示したもの。

この数字がプラスであれば、ロング/ショートポジションを相殺させた後、ロングポジションが超過している状況を表し、反対にマイナスであれば、ショートポジションが超過している状況を表している。

もちろん、数字が大きければ大きいほど、超過したポジションの数が多いことを示しており、個人投資家がその方向に賭けている度合いが強いことを示している。

■ドル/円の急伸を強く示唆していたセンチメント指数

微差はあるものの、2月第1週木曜日(5日)まで、ドル/円のセンチメント指数はおおむねプラス1.1前後で推移しており、ドル買いに傾いていたことがわかる。

第1週木曜日(5日)の高値は92.23円であったが、第2週木曜日(12日)の高値が91.09円であったため、ロング筋はあまり利益を獲得できずにいたが、センチメント指数はプラス1.2を超えるところまで増大し、個人投資家はドルの上昇に賭けていたことがわかる。

その後、第3木曜日(19日)にドル/円が94.45円まで上昇、1月6日の94.63円に接近してきたが、センチメント指数には重要な変化が生じていた。各社のデータを見ると、ほとんどはプラス1.2前後から一転して、マイナス1.1前後になり、プラスからマイナスに逆転していたのだ。これはドル/円の急伸が間近であることを強く示唆するシグナルであった。

なぜなら、個人投資家はトレンドに逆らった逆張りの傾向が強いため、彼らの逆張りポジションの損切り決済によってドルの上昇が保証され、ドルの高値更新は必至と言える状況だったからだ。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

実際、当方はこれを根拠に、当方が発行するメルマガにてドルの「押し目待ちに押し目なし」のリスクを指摘していたほどだ。言い換えれば、急伸や急落の市況ほど、新規順張りポジションではなく、損切りポジションが主導的な役割を果たす、ということに尽きる。

■みんながドル高と言い出したら、ドルは下がる

センチメント指数は先週まで依然マイナス1前後にあり、これはドル続伸の可能性を示していたものの、昨日のメルマガで当方はドル買いについて一旦の利益確保を勧めていた。根拠は以下の3つである。

(1)評論家たちの論調が円高一辺倒からドル高に転換しており、マスコミも100円目標論を多く論じている。

(2)年初から3月まで70円といったターゲットを強く主張していた英国資本のある銀行は一転102円と目標を修正していた。

(3)もっとも重要なのは個人投資家の動き。個人投資家はマスコミや銀行など機関投資家の論調に強く影響されるので、ドルの高値更新につれ、逆張りポジションを急ぎ解消に動いたはずで、今は総計としてドル売りとドル買いが拮抗しているか、あるいはドル買いに傾いていると思われる。

(3)については、まだデータを揃えていないので推測に過ぎないが、昨日の値動きを見ると、このような可能性が大きいと思う。従って、ドルの反落はショートポジションの「損切り出尽くし」を意味し、これからのドル高は一直線に進まないことを意味している。

残念ながら、ドル/円は100円へ乗せずに反落してきたが、上昇トレンドが終焉したとは思わない。今回、センチメント指数による説明が長くなったせいで、前回予告したボリンジャーバンドに関する説明はまた次回へ移すことに。お許しを。

実際、当方はこれを根拠に、当方が発行するメルマガにてドルの「押し目待ちに押し目なし」のリスクを指摘していたほどだ。言い換えれば、急伸や急落の市況ほど、新規順張りポジションではなく、損切りポジションが主導的な役割を果たす、ということに尽きる。

■みんながドル高と言い出したら、ドルは下がる

センチメント指数は先週まで依然マイナス1前後にあり、これはドル続伸の可能性を示していたものの、昨日のメルマガで当方はドル買いについて一旦の利益確保を勧めていた。根拠は以下の3つである。

(1)評論家たちの論調が円高一辺倒からドル高に転換しており、マスコミも100円目標論を多く論じている。

(2)年初から3月まで70円といったターゲットを強く主張していた英国資本のある銀行は一転102円と目標を修正していた。

(3)もっとも重要なのは個人投資家の動き。個人投資家はマスコミや銀行など機関投資家の論調に強く影響されるので、ドルの高値更新につれ、逆張りポジションを急ぎ解消に動いたはずで、今は総計としてドル売りとドル買いが拮抗しているか、あるいはドル買いに傾いていると思われる。

(3)については、まだデータを揃えていないので推測に過ぎないが、昨日の値動きを見ると、このような可能性が大きいと思う。従って、ドルの反落はショートポジションの「損切り出尽くし」を意味し、これからのドル高は一直線に進まないことを意味している。

残念ながら、ドル/円は100円へ乗せずに反落してきたが、上昇トレンドが終焉したとは思わない。今回、センチメント指数による説明が長くなったせいで、前回予告したボリンジャーバンドに関する説明はまた次回へ移すことに。お許しを。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)