ドル/円を始め、円安の市況が進んでいる。3月までにドル/円で70円台あるいはそれ以下のターゲットを掲げていた一部機関投資家は方向転換し、いっせいに100~102円ぐらいの目標を掲げるようになった。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

■ファンダメンタルズでは相場の動きを説明できない

これからこの目標が達成されるかどうかは別にして、案の定、円安の根拠に関する後解釈が数多く聞こえてくるようになった。前々回でも指摘したように、日本のファンダメンタルズの悪さから、円安の理由付けには困らないから、どれもそれなりに立派に聞こえる(「材料はどうにでも解釈できる。そんなことより相場の本音を聞け!」参照)。

が、本質的にはこのようなロジックでは相場の値動きを説明できない。自慢話に聞こえるかもしれないが、当方は昨年12月16日に自分のブログにおいて、すでにドルの下げ止まりや100~102円といった目標値に言及していた。

当時、市場では避難先としての円の役割ばかりが強調され、とても円安を予想できる雰囲気ではなかった。それでもあえてそう言えたのは、相場の本質に関わる思考と信念があったからに他ならない。

相場は自身の内部構造に沿って動き、ファンダメンタルズはその反映として後づけされてくる……これが相場の本質である。

■円高で困ったら、全閣僚が酔っ払い会見をすればよい

換言すれば、日本のファンダメンタルズの悪化や中川氏の失態が円安を招いたのではなく、円安の傾向あるいはその兆しが出始めたから、経済データなどが円安トレンドを証左する悪材料としてマーケットに注目され始めたのである。要するに相場は世相より早く動くものなのだ。

また、円安のトレンドになければ、いくら中川氏が失態しても円安にはならなかったはずだ。大臣の失態だけで相場のトレンドをチェンジできるのなら、もはや当局の為替介入は不要である。円高で困れば、首相も含め、全閣僚が揃って酔っ払い会見をすればよい。為替介入に莫大な金額を投入するよりも、内閣支持率をとてつもなく低下させた方が安上がりだ。

もちろん、以上は冗談であるが、逆に言えば、ファンダメンタルズで値動きの必然性を安易に解釈するのが、いかにバカバカしいことなのかを示す好例でもある。

■3月レパトリ説は本当か?

ちなみに、目下やや下火になっている3月暴落説にはいくつかの根拠が挙げられていたが、そのもっとも強力なものはいわゆる「レパトリ説」(※)である。

(※編集部注:「レパトリ」とはレパトリエーションの略。海外に投資していた資金を自国内へ戻すことをいう)

つまり、3月決算に備え、企業による資金の本国還流がもたらす円買い需要だ。今でも3月になれば、円が強くなり、ドルの上昇は続かないのではと考えている方が多いと思う。

では、3月レパトリ説が本当かどうかをデータと企業の行動の両面で検討してみよう。

■ファンダメンタルズでは相場の動きを説明できない

これからこの目標が達成されるかどうかは別にして、案の定、円安の根拠に関する後解釈が数多く聞こえてくるようになった。前々回でも指摘したように、日本のファンダメンタルズの悪さから、円安の理由付けには困らないから、どれもそれなりに立派に聞こえる(「材料はどうにでも解釈できる。そんなことより相場の本音を聞け!」参照)。

が、本質的にはこのようなロジックでは相場の値動きを説明できない。自慢話に聞こえるかもしれないが、当方は昨年12月16日に自分のブログにおいて、すでにドルの下げ止まりや100~102円といった目標値に言及していた。

当時、市場では避難先としての円の役割ばかりが強調され、とても円安を予想できる雰囲気ではなかった。それでもあえてそう言えたのは、相場の本質に関わる思考と信念があったからに他ならない。

相場は自身の内部構造に沿って動き、ファンダメンタルズはその反映として後づけされてくる……これが相場の本質である。

■円高で困ったら、全閣僚が酔っ払い会見をすればよい

換言すれば、日本のファンダメンタルズの悪化や中川氏の失態が円安を招いたのではなく、円安の傾向あるいはその兆しが出始めたから、経済データなどが円安トレンドを証左する悪材料としてマーケットに注目され始めたのである。要するに相場は世相より早く動くものなのだ。

また、円安のトレンドになければ、いくら中川氏が失態しても円安にはならなかったはずだ。大臣の失態だけで相場のトレンドをチェンジできるのなら、もはや当局の為替介入は不要である。円高で困れば、首相も含め、全閣僚が揃って酔っ払い会見をすればよい。為替介入に莫大な金額を投入するよりも、内閣支持率をとてつもなく低下させた方が安上がりだ。

もちろん、以上は冗談であるが、逆に言えば、ファンダメンタルズで値動きの必然性を安易に解釈するのが、いかにバカバカしいことなのかを示す好例でもある。

■3月レパトリ説は本当か?

ちなみに、目下やや下火になっている3月暴落説にはいくつかの根拠が挙げられていたが、そのもっとも強力なものはいわゆる「レパトリ説」(※)である。

(※編集部注:「レパトリ」とはレパトリエーションの略。海外に投資していた資金を自国内へ戻すことをいう)

つまり、3月決算に備え、企業による資金の本国還流がもたらす円買い需要だ。今でも3月になれば、円が強くなり、ドルの上昇は続かないのではと考えている方が多いと思う。

では、3月レパトリ説が本当かどうかをデータと企業の行動の両面で検討してみよう。

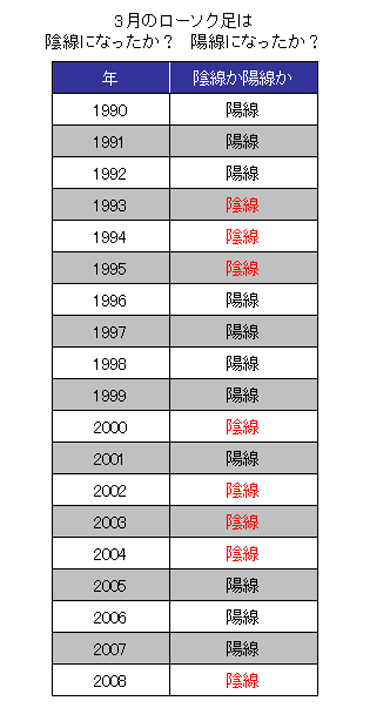

以下は1990年からドル/円の3月のローソク足について、陰線になったか、陽線になったかを集計したものである。

(※編集部注:ローソク足の陰線は始値より終値のレートが低いこと、陽線は始値より終値のレートが高いことを示している。ざっくり言えば、陰線なら基本下げ基調(ドル/円ならドル安円高)、陽線なら基本上げ基調(ドル/円ならドル高円安)と言える)

(※編集部注:ローソク足の陰線は始値より終値のレートが低いこと、陽線は始値より終値のレートが高いことを示している。ざっくり言えば、陰線なら基本下げ基調(ドル/円ならドル安円高)、陽線なら基本上げ基調(ドル/円ならドル高円安)と言える)

陰線引けは円高になった市況を表すが、上の表を見る限り、円のパフォーマンスは8勝11敗で決して良くないことがわかる。

つまり、レパトリ説は統計的な裏づけを持たない神話にすぎない。ちなみに、3月レパトリ説だけでなく、日本におけるいわゆる「為替の常識」のほとんどが間違いであることに注意していただきたい。

■仮に3月に円高になってもレパトリとは無関係

次に、企業側の心理と行動を推測してみよう。

普段ならのんびり3月を待って資金を日本国内に還流させてもよいが、この「100年に一度あるかないか」と言われる危機の中、昨年後半から円の全面暴騰が続き、かつさらなる円高の予想が圧倒的に多い状況にあって、企業側は早い時期から資金を円転するか、もしくは先物予約するなどの手を打ち、いち早く決算に備えていたはずである。

逆に言えば、そういった実需に伴う変動要因がすでに1月末までで一巡したからこそ、今の市況になったわけである(正確に言うと、実需筋の金額はマーケットにおけるシェアがごくわずかであるため、「変動要因」は実需筋の動向に便乗しようとする投機筋の動きがメインである)。

従って、3月に入って、もし円高になれば、それは別の原因にあり、資金のレパトリとは無関係だ。言い換えれば、3月企業決算があるから、便乗したいという理由だけで、円買いに走るなら、愚の骨頂である。

実際、年末年始から、一部銀行のアナリストらはレパトリを理由に3月の暴落を予測するレポートを出していた。こうしたレポートにおける彼らの間違いの根本は次のとおりだ。

すなわち、彼らの多くは「机上の空論」の専門家で、現場で汗を流す企業の財務担当者の知恵と努力を軽視しがちなのだ。自分だけが賢いと思うのは彼らの傲慢以外の何ものでもない。

■「1−2−3の法則」がズバリはまったドル/円相場

最近のドル/円はまさに「1−2−3の法則」の教科書のように素直な値動きを見せている(「材料はどうにでも解釈できる。そんなことより相場の本音を聞け!」、「中川問題は関係ない!? 為替相場で円安が進んでいる本当の理由」を参照)。

みなさんは法則に基づき、すでにドルを買っていただろうか。現時点では、ターゲットの100~102円台が達成される可能性は大きいとみる。

なぜなら、ファンダメンタルズに基づく結論はどうでもいいことである以上、テクニカルの根拠が随一頼れるパラメーターであり、それに素直に従えばよいからだ。

一個人が想定できる範囲内のものを相場はすでに織り込み済みであり、今起こっていることはすべて正しいということになる。結局、相場で成功したいなら、余計な考えと無駄な「お勉強」をやめ、忠実な「市場原理主義者」になるほか道はない。

最後に、100~102円をターゲットとするテクニカル的な根拠は現在多くの方が解釈しているので、ここでは省略させていただくが、新たにボリンジャーバンドをつけたチャートを提示してみることにしよう。

つまり、レパトリ説は統計的な裏づけを持たない神話にすぎない。ちなみに、3月レパトリ説だけでなく、日本におけるいわゆる「為替の常識」のほとんどが間違いであることに注意していただきたい。

■仮に3月に円高になってもレパトリとは無関係

次に、企業側の心理と行動を推測してみよう。

普段ならのんびり3月を待って資金を日本国内に還流させてもよいが、この「100年に一度あるかないか」と言われる危機の中、昨年後半から円の全面暴騰が続き、かつさらなる円高の予想が圧倒的に多い状況にあって、企業側は早い時期から資金を円転するか、もしくは先物予約するなどの手を打ち、いち早く決算に備えていたはずである。

逆に言えば、そういった実需に伴う変動要因がすでに1月末までで一巡したからこそ、今の市況になったわけである(正確に言うと、実需筋の金額はマーケットにおけるシェアがごくわずかであるため、「変動要因」は実需筋の動向に便乗しようとする投機筋の動きがメインである)。

従って、3月に入って、もし円高になれば、それは別の原因にあり、資金のレパトリとは無関係だ。言い換えれば、3月企業決算があるから、便乗したいという理由だけで、円買いに走るなら、愚の骨頂である。

実際、年末年始から、一部銀行のアナリストらはレパトリを理由に3月の暴落を予測するレポートを出していた。こうしたレポートにおける彼らの間違いの根本は次のとおりだ。

すなわち、彼らの多くは「机上の空論」の専門家で、現場で汗を流す企業の財務担当者の知恵と努力を軽視しがちなのだ。自分だけが賢いと思うのは彼らの傲慢以外の何ものでもない。

■「1−2−3の法則」がズバリはまったドル/円相場

最近のドル/円はまさに「1−2−3の法則」の教科書のように素直な値動きを見せている(「材料はどうにでも解釈できる。そんなことより相場の本音を聞け!」、「中川問題は関係ない!? 為替相場で円安が進んでいる本当の理由」を参照)。

みなさんは法則に基づき、すでにドルを買っていただろうか。現時点では、ターゲットの100~102円台が達成される可能性は大きいとみる。

なぜなら、ファンダメンタルズに基づく結論はどうでもいいことである以上、テクニカルの根拠が随一頼れるパラメーターであり、それに素直に従えばよいからだ。

一個人が想定できる範囲内のものを相場はすでに織り込み済みであり、今起こっていることはすべて正しいということになる。結局、相場で成功したいなら、余計な考えと無駄な「お勉強」をやめ、忠実な「市場原理主義者」になるほか道はない。

最後に、100~102円をターゲットとするテクニカル的な根拠は現在多くの方が解釈しているので、ここでは省略させていただくが、新たにボリンジャーバンドをつけたチャートを提示してみることにしよう。

上のチャートではボリンジャーバンドの±2σ(第2標準偏差)、±3σ(第3標準偏差)の4本を表示している。詳しい説明は次回に。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)