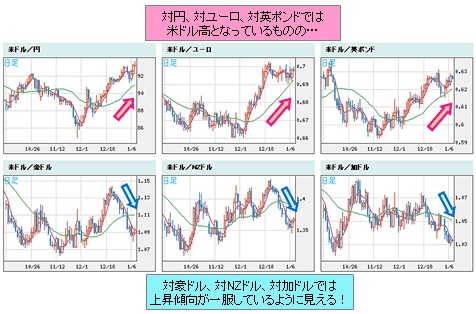

■米ドル高でも、通貨によって高安マチマチなのは?

2010年に入っても、為替相場のトレンドは、引き続き米ドル高となっている。ドルインデックスは77.00レベルで底堅さを見せており、なお、直近高値の更新をうかがっているようだ。

一方、米ドル高は、対ユーロ、対円、対英ポンドといった通貨では顕著であるものの、対豪ドル、対NZドル、対加ドルでは、上昇傾向が一服しているように見える。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル vs 世界の通貨 日足)

そもそも豪ドルやNZドルはドルインデックスを構成する通貨ではない。

そして、ユーロ、円、英ポンドの3つの通貨で、ドルインデックスのシェアの83%超を占めているということがある(加ドルはドルインデックスに含まれているが、そのシェアは小さい)。

だから、豪ドルや加ドルの反発が米ドル全体のパフォーマンスにインパクトを与えていないのは、当然の結果と言えるだろう。

■原油高なのに、ユーロ/米ドルの上値が重い…

さて、豪ドルや加ドルの切り返しは、一般的には、原油高とリンクしているように解釈されているようだ。1月6日(水)に、WTI原油は昨年来高値を更新しており、足元では、豪ドル高、加ドル高となっている。

ところが、これまで、原油の値動きと関連性が高いと見られてきたユーロ/米ドルは、その「恩恵」が得られていないようだ。

この状況は、今後の相場の流れを占う上で、1つのポイントになりそうだ。

そもそも豪ドルやNZドルはドルインデックスを構成する通貨ではない。

そして、ユーロ、円、英ポンドの3つの通貨で、ドルインデックスのシェアの83%超を占めているということがある(加ドルはドルインデックスに含まれているが、そのシェアは小さい)。

だから、豪ドルや加ドルの反発が米ドル全体のパフォーマンスにインパクトを与えていないのは、当然の結果と言えるだろう。

■原油高なのに、ユーロ/米ドルの上値が重い…

さて、豪ドルや加ドルの切り返しは、一般的には、原油高とリンクしているように解釈されているようだ。1月6日(水)に、WTI原油は昨年来高値を更新しており、足元では、豪ドル高、加ドル高となっている。

ところが、これまで、原油の値動きと関連性が高いと見られてきたユーロ/米ドルは、その「恩恵」が得られていないようだ。

この状況は、今後の相場の流れを占う上で、1つのポイントになりそうだ。

(出所:米国FXCM)

上のチャートが示しているように、ユーロ/米ドルは長らく、WTI原油と相関性の高い値動きを示してきた。だが、最近はかい離した値動きを見せている。

米ドルの対極と位置づけられているユーロが軟調であるということは、米ドル高であることを意味する。

その一方で、通常、原油高は米ドル安を意味する。

このどちらが「本物」なのか、興味深いテーマだ。

■米国の雇用統計の改善で、ユーロ売りが強まる!?

このテーマについて、結論から申し上げると、筆者は第1四半期において、米ドル高が「本物」であると考えている。

現在の原油高は、寒波が到来したなどの一時的な材料による投機的な側面が強く、今後はユーロ安に追随して、米ドル高を証明するかのように反落してくると見ている。

上のチャートが示しているように、ユーロ/米ドルは長らく、WTI原油と相関性の高い値動きを示してきた。だが、最近はかい離した値動きを見せている。

米ドルの対極と位置づけられているユーロが軟調であるということは、米ドル高であることを意味する。

その一方で、通常、原油高は米ドル安を意味する。

このどちらが「本物」なのか、興味深いテーマだ。

■米国の雇用統計の改善で、ユーロ売りが強まる!?

このテーマについて、結論から申し上げると、筆者は第1四半期において、米ドル高が「本物」であると考えている。

現在の原油高は、寒波が到来したなどの一時的な材料による投機的な側面が強く、今後はユーロ安に追随して、米ドル高を証明するかのように反落してくると見ている。

それは、足元のマーケットが米国の景気回復と早期利上げに対する期待に支配されているためだ。多くの投資家は、昨年のような米ドルショート(売り持ち)から、米ドルロング(買い持ち)へと、スタンスを変化させている。

昨年12月のFOMCの議事録では、市場予想よりもFRBの理事が弱気姿勢であるなど、弱気材料が示された。それにも関わらず、ユーロ/米ドルの切り返しはかなり限定的だった。

マーケットは、むしろ、日本時間今夜に発表される米国の雇用統計の改善に期待し、ユーロ売りを再開する様相を呈している。

■ユーロ圏よりも米国のほうが、GDP成長率が高い

これまでに、このコラムで何度も強調してきたように、ファンダメンタルズ自体が重要なのではなく、マーケットの解釈が重要なのだ!

マーケットの値動きは常に現実よりも早いため、ファンダメンタルズが後を追って値動きの「必然性」を証明してくるはずだ!!

実際、多くのエコノミストは2010年のGDP成長率について、米国は3%超なのに対し、ユーロ圏は1.5%しかないと予測している。

ギリシャ、スペイン、アイルランドの格付けと国債に関する問題も、今後も引き続き、ユーロ売りの材料として、たびたび蒸し返されるだろう。

通貨の強弱がGDP成長率と必ずしも比例しているわけではないが、量的緩和の出口戦略が探り始められた足元の状況では、マーケットが通常よりGDP成長率を強く意識するというのも納得できる。

それゆえ、リーマン・ショック後にすでに3回も利上げしてきた豪ドルがより原油高に反応し、米ドルに対して大幅に切り返してきたということも、納得できるだろう。

■ユーロ/米ドルと原油価格の相関性が回復したならば?

下の図が示しているように、2008年末から2009年初頭にかけては、ユーロ/米ドルとWTI原油の大幅かい離は、徐々に解消されていった。

だが今回は、1年前のパターンとは逆に、ユーロが原油の値動きに追随して下落するのではなく、原油価格がユーロの値動きに追随して下落してくる可能性が高い。

昨年12月のFOMCの議事録では、市場予想よりもFRBの理事が弱気姿勢であるなど、弱気材料が示された。それにも関わらず、ユーロ/米ドルの切り返しはかなり限定的だった。

マーケットは、むしろ、日本時間今夜に発表される米国の雇用統計の改善に期待し、ユーロ売りを再開する様相を呈している。

■ユーロ圏よりも米国のほうが、GDP成長率が高い

これまでに、このコラムで何度も強調してきたように、ファンダメンタルズ自体が重要なのではなく、マーケットの解釈が重要なのだ!

マーケットの値動きは常に現実よりも早いため、ファンダメンタルズが後を追って値動きの「必然性」を証明してくるはずだ!!

実際、多くのエコノミストは2010年のGDP成長率について、米国は3%超なのに対し、ユーロ圏は1.5%しかないと予測している。

ギリシャ、スペイン、アイルランドの格付けと国債に関する問題も、今後も引き続き、ユーロ売りの材料として、たびたび蒸し返されるだろう。

通貨の強弱がGDP成長率と必ずしも比例しているわけではないが、量的緩和の出口戦略が探り始められた足元の状況では、マーケットが通常よりGDP成長率を強く意識するというのも納得できる。

それゆえ、リーマン・ショック後にすでに3回も利上げしてきた豪ドルがより原油高に反応し、米ドルに対して大幅に切り返してきたということも、納得できるだろう。

■ユーロ/米ドルと原油価格の相関性が回復したならば?

下の図が示しているように、2008年末から2009年初頭にかけては、ユーロ/米ドルとWTI原油の大幅かい離は、徐々に解消されていった。

だが今回は、1年前のパターンとは逆に、ユーロが原油の値動きに追随して下落するのではなく、原油価格がユーロの値動きに追随して下落してくる可能性が高い。

(出所:米国FXCM)

いずれにせよ、ユーロ/米ドルと原油価格の相関性がいずれ回復しても、両方が上昇するのではなく下落する蓋然性が高いので、米ドル高のトレンドはしばらく続くだろう。

■日本の財務相交代で、円安になったのではない!

ところで、年明けから、円安トレンドが一段と鮮明になってきた。

表向きでは、円高容認と見られていた藤井前財務相の辞任と、後任の菅財務相の「円安がよい」発言が効いているように見えるが、本当のところはマーケットが米ドルを買いたくて、材料として利用している側面が強い。

これも足元の米ドル高トレンドに反応した出来事で、まったくサプライズではない。

円安トレンドの可能性に関しては、また次回に検証したいと思う。

いずれにせよ、ユーロ/米ドルと原油価格の相関性がいずれ回復しても、両方が上昇するのではなく下落する蓋然性が高いので、米ドル高のトレンドはしばらく続くだろう。

■日本の財務相交代で、円安になったのではない!

ところで、年明けから、円安トレンドが一段と鮮明になってきた。

表向きでは、円高容認と見られていた藤井前財務相の辞任と、後任の菅財務相の「円安がよい」発言が効いているように見えるが、本当のところはマーケットが米ドルを買いたくて、材料として利用している側面が強い。

これも足元の米ドル高トレンドに反応した出来事で、まったくサプライズではない。

円安トレンドの可能性に関しては、また次回に検証したいと思う。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)