(「【09年予想】山中康司さんに聞く(1) ~米国売りのトリプル安が起こる!?~」からつづく)

■先物価格が示す米国住宅価格の底打ち時期

次に山中さんは米国住宅市況の先行きを占う、興味深い“先物”のデータを教えてくれた。

「今回、米国が危機に至った根源は何かというと、やっぱり住宅市況だと思いますが、マーケットが住宅市場の先行きをどう見ているかという点で参考になるものがあります。ケース・シラー住宅価格指数の先物です」

米国の住宅価格の推移を示すケース・シラー住宅価格指数は米国の住宅価格下落とともに知名度が高まった。日本の投資家にもおなじみの存在になりつつある指数だろう。この指数に先物があるというのだ。この先物はシカゴ・マーカンタイル取引所(CME)で2006年5月から取引が開始されている。

「ケース・シラー住宅価格指数先物で決済期限が2009年のものは4つあるのですが、そのすべてで先物価格は現在のケース・シラー住宅価格指数を下回っています。つまり、マーケットは住宅価格の下落はまだ続くと見ているわけです。

では、先物が底を打つのはいつかというと、2010年なんですよ。つまり、住宅価格が底を打つのは2010年と見ている市場参加者が多いということです。

『市場のことは市場に聞け』と言いますからね。先物価格が示唆するとおり、危機の根源となっている住宅価格が底打ちするのが2010年ということになると、為替相場でドルが底を打つのは、少なくとも2009年後半以降になるんじゃないか、ということなのです」

■ドル/円が1日で5円下がる日が来る!

では、具体的にドル/円相場の見通しを山中さんに聞いてみよう。

「私はドル全般について『年前半ドル安、年後半ドル高』という見通しですから、ドル/円についても、年前半に下落して、年後半に上昇すると予想しています。先ほどもお話ししたとおり、『年前半』というのは標準的には6月まで、少し延びれば9月頃までを想定しています(「【09年予想】山中康司さんに聞く(1)~米国売りのトリプル安が起こる!?~」参照)。

ドル/円のレンジは75~95円ないしは75~100円でしょう。1995年につけた79円台のドル/円史上最安値を年前半で更新する時が来ると見ています。

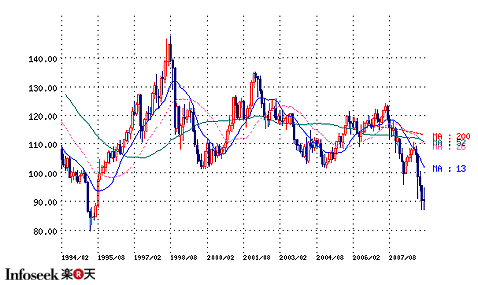

米ドル/円 月足

ただ、80円から75円までは最大瞬間風速的な動きとなり、1日で一気にバーッと動いて、バーッと戻すんじゃないかと思います。円高の最後のクライマックスはすごく激しくて、1日で5円ぐらい動いてしまうものなんですよ」

確かにそうだった。昨年は3月に95円台をつけた時も、10月に90円台をつけた時も数時間のうちにみるみる円高になったものだ(「記事を書いているうちにみるみる下がっていくドル/円。いったいどこまで行くんだ~?」参照)。

けれど、どうして円高というのはいつも急激にやってくるのだろう?

■どうしていつも急激な円高はやってくるのか?

「それはやっぱり、円相場の歴史だと思いますね。プラザ合意の時からそうなんです。私はプラザ合意の時、ニューヨークのディーリングルームでドル/円を取引していたんですが、とにかく円高のスピードというのは半端なものではありませんでした。

急激な円高の時は、ドルを買おうかなと思っている人は注文をはずしてしまうんです。そうすると、買いがない中を売りばかりが殺到するので、ワーッと加速して下がっていきます。

そういうことがあって、円高が進む時はすごいスピードというイメージが市場参加者にできあがっているわけですね。ディーラーも円高にはすごく恐怖感があるんです。このような歴史を積み重ねてきたために、円高のクライマックスはいつもすごく激しいものになるのだと思います」

240円から120円まで、2年半でドル/円が半値になってしまったプラザ合意。現場でディーラーとして取引していた山中さんの言葉だけに、その恐怖感には実感がこもっていた。

■ドル/円のトレンドは明らかに下向き

さて、ここまでは山中さんにファンダメンタルズの点からドルの見通し、ドル/円の見通しを聞いてきたが、テクニカル的にはドル/円はどうなのだろう?

「ドル/円のチャートを見ると、トレンドは明らかに下方向なんですね。これがいつ反転するのか、チャートだけで判断するのは正直難しいです」

ただ、テクニカル的に下値のターゲットを計算する際、127%という数字を使うのがいいんじゃないかと思っています。ちょっと聞き慣れない数字かもしれませんが、これはフィボナッチの比率の一つなんですよ」

フィボナッチとは13世紀のイタリアの数学者の名前。そのフィボナッチが考えたフィボナッチ数列は相場の世界に応用されて、よく使われている。“相場の世界のフィボナッチ”では、メイントレンドに対してどれぐらいの反発があるかという目標価格を推定するものとして38.2%、50%、61.8%といった数値がよく使われている。ただ、127%というのはあまり聞かないのだが…。

「過去の経験から、私はフィボナッチの127%というのは結構使えると思っています。127%というのは正確には1.272、代表的なフィボナッチ比率1.618のルート(平方根)なんです」

■2つの見方がともに示した75円というレート

「ドル/円は2007年6月に124円台の高値をつけ、そこから2008年3月に95円台の安値をつけるまで下がりました。その値幅は約28円です。

そして、95円台をつけたあと、いったん反発し、2008年8月には110円台の高値をつけています。この110円から、先ほどの約28円の127%である35.5円を引くと、74.5円という数字が出てきます。これが下値の目標になると思います」

「それはやっぱり、円相場の歴史だと思いますね。プラザ合意の時からそうなんです。私はプラザ合意の時、ニューヨークのディーリングルームでドル/円を取引していたんですが、とにかく円高のスピードというのは半端なものではありませんでした。

急激な円高の時は、ドルを買おうかなと思っている人は注文をはずしてしまうんです。そうすると、買いがない中を売りばかりが殺到するので、ワーッと加速して下がっていきます。

そういうことがあって、円高が進む時はすごいスピードというイメージが市場参加者にできあがっているわけですね。ディーラーも円高にはすごく恐怖感があるんです。このような歴史を積み重ねてきたために、円高のクライマックスはいつもすごく激しいものになるのだと思います」

240円から120円まで、2年半でドル/円が半値になってしまったプラザ合意。現場でディーラーとして取引していた山中さんの言葉だけに、その恐怖感には実感がこもっていた。

■ドル/円のトレンドは明らかに下向き

さて、ここまでは山中さんにファンダメンタルズの点からドルの見通し、ドル/円の見通しを聞いてきたが、テクニカル的にはドル/円はどうなのだろう?

「ドル/円のチャートを見ると、トレンドは明らかに下方向なんですね。これがいつ反転するのか、チャートだけで判断するのは正直難しいです」

ただ、テクニカル的に下値のターゲットを計算する際、127%という数字を使うのがいいんじゃないかと思っています。ちょっと聞き慣れない数字かもしれませんが、これはフィボナッチの比率の一つなんですよ」

フィボナッチとは13世紀のイタリアの数学者の名前。そのフィボナッチが考えたフィボナッチ数列は相場の世界に応用されて、よく使われている。“相場の世界のフィボナッチ”では、メイントレンドに対してどれぐらいの反発があるかという目標価格を推定するものとして38.2%、50%、61.8%といった数値がよく使われている。ただ、127%というのはあまり聞かないのだが…。

「過去の経験から、私はフィボナッチの127%というのは結構使えると思っています。127%というのは正確には1.272、代表的なフィボナッチ比率1.618のルート(平方根)なんです」

■2つの見方がともに示した75円というレート

「ドル/円は2007年6月に124円台の高値をつけ、そこから2008年3月に95円台の安値をつけるまで下がりました。その値幅は約28円です。

そして、95円台をつけたあと、いったん反発し、2008年8月には110円台の高値をつけています。この110円から、先ほどの約28円の127%である35.5円を引くと、74.5円という数字が出てきます。これが下値の目標になると思います」

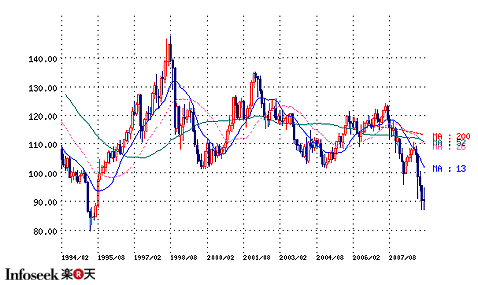

米ドル/円 週足

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

「結局、先ほどもお話ししたとおり、ドル/円が史上最安値79円台を更新するとすれば、1日に一気に5円ぐらい動くだろうと。これが75円前後になります。一方、フィボナッチの127%を使って出した数字も75円前後になり、両者が一致するわけです。

こんなわけで、年前半に下落すると考えているドル/円の目標レートとして、75円という数字が出てきました」

(「【09年予想】山中康司さんに聞く(3) ~急激な円高時にユーロ/円は100円へ~」へつづく)

(ザイFX!編集部・井口稔)

「結局、先ほどもお話ししたとおり、ドル/円が史上最安値79円台を更新するとすれば、1日に一気に5円ぐらい動くだろうと。これが75円前後になります。一方、フィボナッチの127%を使って出した数字も75円前後になり、両者が一致するわけです。

こんなわけで、年前半に下落すると考えているドル/円の目標レートとして、75円という数字が出てきました」

(「【09年予想】山中康司さんに聞く(3) ~急激な円高時にユーロ/円は100円へ~」へつづく)

(ザイFX!編集部・井口稔)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)