米ドルはFOMCを控え動意薄の模様

米ドル安一服の気配があったものの、米ドル全体はなお高い水準で推移している。来週(12月12日~)のFOMC(米連邦公開市場委員会)を控え、動意薄の模様だ。

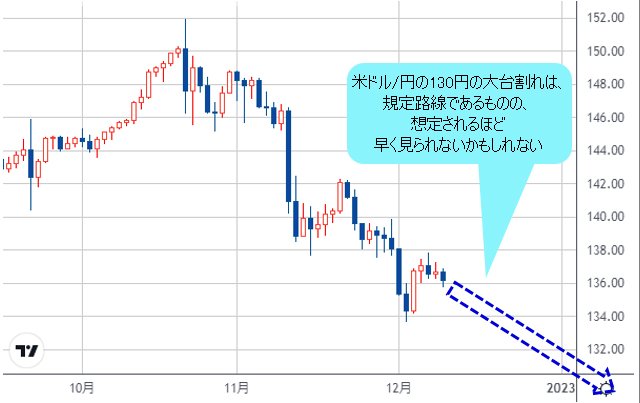

米ドル/円が133円台の底値を守ったが、138円の節目を回復できず安値圏での保ちあいに留まっているのは、その表れだとみる。

(出所:TradingView)

無理もない、米長期金利の低下がもっとも大きな背景だと思う。言ってみれば、2022年年内米利上げを完全に織り込み、来年(2023年)の利上げべースの鈍化も大分織り込んでいる以上、米長期金利の低下傾向が続くのも当然の成り行きである。一時の天井知らずのような基調が完全に修正され、米ドル全体がむしろ「買われすぎ」だったことが強く意識されている。

2023年に「劇的な円高」の真偽は?

米ドル/円に関しては、一時160円とか、170円とかの上値ターゲットが注目され、また「円安危機」をあおるマスコミの記事も多かったが、ここまで来てやはり雰囲気が随分変わってきたようだ。

米ドル/円の130円割れが心配され、来年(2023年)「劇的な円高」ありというBloombergさんの記事が注目されている。

もちろん、同社の記事はウォール街の見方を紹介しているだけなので、つい最近まで170円必至といった円安論者の見方が大きく取り上げられていたのもわかりやすかった。

言ってみれば、専門家の意見はいつもいろいろあるが、円安の時は円安の方向へさらに「あおる」記事が出やすく、円高に振られる時は円高予測の見方を取り上げた方がアクセス数を増やせる。マスコミとしては、経営戦略の一環としてトレンドに沿った見方を大きく報道するのが、至って正常な判断である。

しかし、相場センチメントを測る上で、マスコミの「あおり記事」は実に有効である。円安亡国とか、円安恐慌とでも言わんばかりの記事が溢れると、必然的にトレンドの行きすぎを反映、またその行きすぎが「正当化」されるほどトレンドが修正される可能性が高まる。

ごく一般の方でも、円安の進行がやまない、また170円の大台乗せを早期達成できると信じれば信じるほど、そのような市況にはならない。大衆が想定したシナリオのとおりに相場が動くなら、相場自体がとっくに終わっていたはずだ。

だからこそ、前述のBloombergさんがあおる来年(2023年)の「劇的な円高」の可能性について、筆者は心配していない。

何しろ、専門家にしろ、大衆にしろ、多数派が想定できない市況への「劇的」な変化が見られる可能性はあるが、「劇的な円高」が警戒された上の円高は、円高の傾向自体は見られるとしても、劇的にならない公算が大きい。想定されたサプライズはサプライズではなくなる、という理屈と同じだ。

となると、米ドル/円の130円の大台割れは、規定路線であるものの、想定されるほど早く見られないかもしれない。

(出所:TradingView)

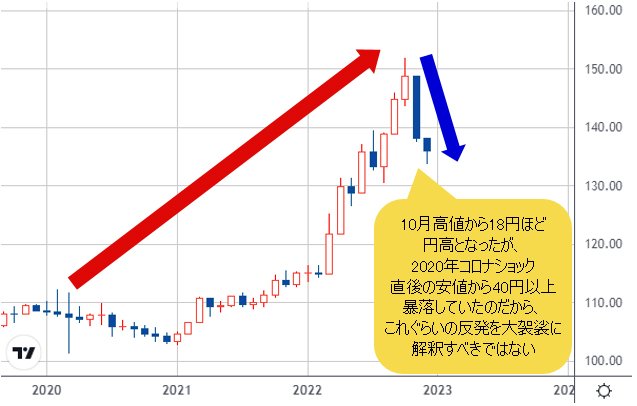

18円の円高も、コロナショック後の円安幅からしたら大げさに解釈すべきではない

米利上げプロセスはなお進行中であり、また日米金利差がなお拡大されていく傾向のなか、積極的に米ドル売り、円を買うロジックは、今のところ理にかなわない。

確かに10月高値から18円ほど円の大幅反騰(米ドル/円の下落)が見られた。しかし、2021年安値からの上昇幅を言わずとも、あのコロナショック直後の安値(円の安値)から10月安値まで、円は実に40円超の暴落となったのだから、これぐらいの反発を大袈裟に解釈すべきではない。

(出所:TradingView)

売られすぎた円が買われたのは、あくまで円売りポジションが過大であったため、ポジション整理が先行されただけの話だ。円が主体性を発揮してロングの対象になる状況には程遠い。

米2年国債利回りも大分反落してきたから、これから米利上げと連動する形で目先むしろ下げ止まり、反発してくる可能性が大きい。

となると、米ドル/円も133円割れより、まず140円の節目をトライする展開になりやすいのではないかと思う。

(出所:TradingView)

場合によっては、さらなる切り返しの余地があってもおかしくないが、まず140円の節目打診の有無を確認してから次のステップを推測していく方が無難だと思う。

米ドルの受け皿は円以外の主要外貨、クロス円の高値更新が見込まれる

ドルインデックスの動向に照らして考えると、一番重要なポイントはやはり8月安値をいったんトライしていたところだろう。

(出所:TradingView)

8月安値は直近確認される上昇波(9月末高値まで)の起点であったため、目先で言えば、米ドルロング筋のポジション調整の目途になりやすい。この意味合いにおいても、前述の米ドル/円の話のロジックに通じる。

なにしろ、18円程度の下落があっても、米ドル/円はまだまだ8月安値にトライしていない。

8月安値は130.40円、また同安値から10月21日(金)高値151.96円まで米ドル/円の「最後」のラリーが確認されたから、ドルインデックスと同じ動きをするなら、本来一直線に130円台にトライしもおかしくなかった。

(出所:TradingView)

ゆえに、円の暴騰云々の懸念自体が行きすぎで、また目先、大袈裟である。

それと比べてみるとわかるように、ユーロ/米ドルや英ポンド/米ドルはともに8月高値を回復しており、米ドルの反落は、主に円以外の外貨が受け皿になっていることは明らかだ。

(出所:TradingView)

(出所:TradingView)

主要外貨のうち、豪ドルは出遅れているが、それにもわけがあった。なにしろ、豪ドル/米ドルは昨年(2021年)から急落してきたが、今年(2022年)の安値はあのコロナショック時の安値を割り込んでないばかりか、660pips超の値幅をもって同安値の上に維持していたから、そもそも豪ドルは構造上の優位性を持つことが示唆される。

(出所:TradingView)

だからこそ、主要クロス円(米ドル以外の通貨と円との通貨ペア)における強気構造が維持され、「劇的な円高」の懸念を払拭していくような値動き、すなわち高値の再更新が見込まれる。

このあたりの話はまた次回、市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)