相場の本質は不確実性であり、たとえ事後でも簡単には解釈できない

先週(2023年7月28日)1回お休みをさせていただいたが、FOMC(米連邦公開市場委員会)やECB(欧州中央銀行)理事会、日銀会合があっただけに、話題が非常に多かった。

しかし、日銀のYCC(イールドカーブコントロール)柔軟化、そしてなぜ円高ではなく円安をもたらしたかについて、執筆中の現時点まで、多くの評論や解釈を読んでも納得できていないから、先週(7月28日)書かなかったのはよかったとも思う。

言ってみれば、相場の本質は不確実性にある。その不確実性を確実に解釈したい場合、たとえ事後でもなかなかたやすいものではない。

また、相場における不確実性は連続して発生するものであり、前回の材料をまだ完全に織り込んでいないと思いきや、今度は別の材料が急浮上して、相場を絶えず流動化させるから、落ち着いてじっくり解釈する暇さえないのも現実である。

「米国債格下げ」は米ドルのスピード調整に利用されただけ、

日米株は今後の高値再更新を想定

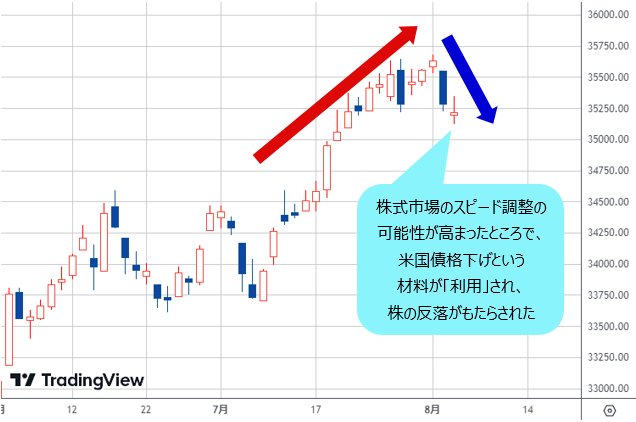

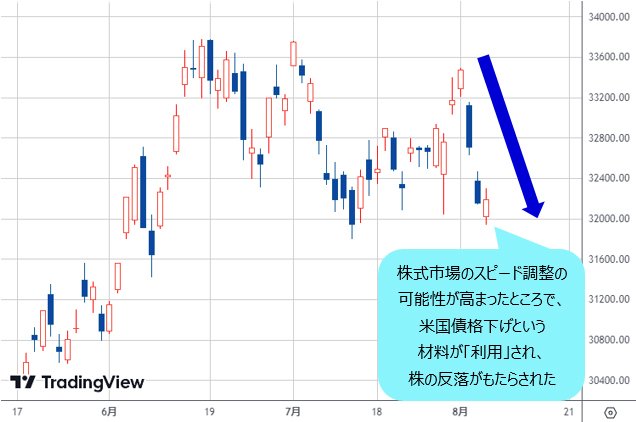

今週(7月31日~)急浮上してきた材料は「米国債格下げ」で、それを受けて日米欧の株式市場はともに調整してきた。

米財政悪化懸念はやはり払拭できないとか、米格付け会社の神通力がなお健在だと驚く声が多かったが、本質的にはそこではないと思う。

日銀の政策修正があっても株式市場が大して調整しなかったから、スピード調整の可能性が高まったところで、米国債格下げという材料が「利用」され、株の反落がもたらされた、というわけだ。

(出所:TradingView)

(出所:TradingView)

言ってみれば、ごくシンプルな理屈なので、人為的、また余計な解釈は不要だ。

となると、あくまでスピード調整なので、下値は限定的であり、また調整が完了すればブル(上昇)トレンドへ復帰した場合は、より健全な上昇波を形成できるだろう。これから日米株式市場の高値再更新を想定しておきたい。

日銀会合後の円安は円が売られてきたというよりも、

米ドルが買われてきたからではないか

為替の場合は、日銀の政策修正があったから、市場参加者の関心はもっぱら円に集中しており、米ドル全体の状況からみる視点が足りないと思う。

前述のように、なぜ円が日銀会合後さらに売られたかについて、未だに納得できる解釈がないのも、円サイドの事情に集中しすぎたのではないかと思う。

シンプル・イズ・ザ・ベスト。市況が難しく見える時こそ、単純な視点で捉えたい。

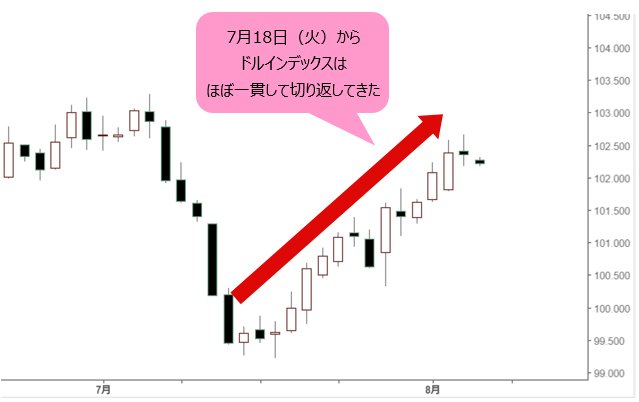

ドルインデックスの日足を見ればわかるように、7月18日(火)からドルインデックスはほぼ一貫して切り返してきたから、円が売られてきたというよりも、米ドルが買われてきたという解釈の方が的を射ているのではないかと思う。日銀政策云々より納得できる見方だと思う。

(出所:TradingView)

ゆえに、これから米ドル/円の動向を推測したいなら、米ドル全体、すなわちドルインデックスの内部構造を解明するのが前提条件と言えるだろう。

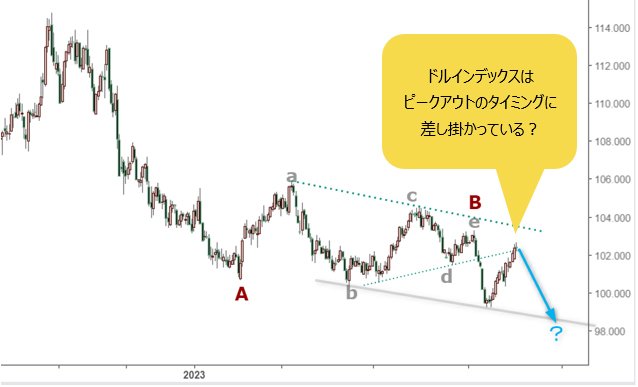

結論から申し上げると、やはり頭重く、またじわじわ反落してくる可能性が高いとみる。この場合は、当然のように、米ドル全体の頭打ちが想定され、またベア(下落)トレンドへの復帰や安値更新が想定される。

7月18日(火)からの切り返しが強かったものの、ベアトレンドにおける調整(反発)子波という位置づけは変わらず、むしろピークアウトのタイミングに差し掛かっていると思う。

(出所:TradingView)

上のチャートを観察すればわかるように、2022年9月高値からドルインデックスは大きく下落し、今年(2023年)2月初頭にやっと一服した。そこからの反騰は3月高値(a)まで続いたものの、その後再反落し、4月安値(b)とともに、それからトライアングル型保ち合いを形成していた。子波序列ではe波まで数えたわけだ。

となると、7月の安値更新は、同トライアングル型の下放れを意味し、また実際大きなベアトレンドの最初の子波を形成していたと推測される。

前述の保ち合いの期間が長かっただけに、ドルインデックスの下値余地が99前半で留まるはずはない、という考えも正当化できる。

言ってみれば、昨年(2022年)高値から今年(2023年)2月初頭安値までの下落変動の再現があってもおかしくないというか、そのような大きな下落波の形成があった方が、テクニカルの原則に当てはまる。教科書どおりの展開とは思わないが、ドルインデックスは103.27(e波のトップ)を超えない限り、これから大きく反落していく運命にある。

なにしろ、7月安値を起点とした急速な切り返しは、最初の調整子波として実にふさわしい存在だ。

メイントレンドが開始した場合、上昇にしても下落にしても、最初の調整子波(メイントレンドと逆の波動)が往々にして激しく、また値幅も大きいことがテクニカルの教科書に書かれている。教科書が言うことは、結局確率の大きいことなので、今回も当たるのではないかと思う。

もちろん、米ドル全体の頭打ちや反落があれば、円が買われる以上に、ユーロや英ポンドが買われるだろう。ゆえに、主要クロス円(米ドル以外の通貨と円との通貨ペア)はなお上値志向を保てるとみる。

(出所:TradingView)

(出所:TradingView)

さらに、今晩(8月4日)の米雇用統計次第であり、波乱が想定されるが、米ドルの上値を追わない方がいい、ということを強調しておきたい。市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)