政府・日銀の介入を期待してミセス・ワタナベの米ドル売り・円買いポジションが積み上げられている模様

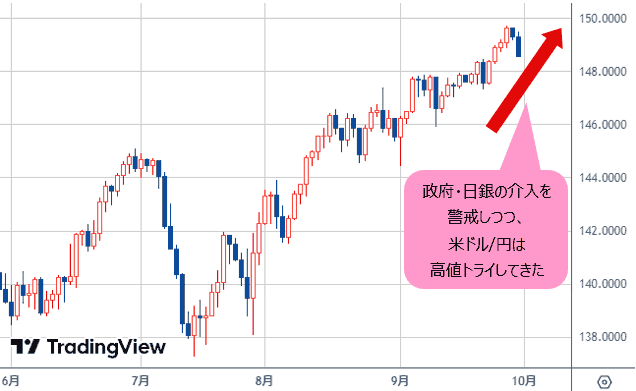

政府・日銀の介入を警戒しつつ、米ドル/円は高値トライしてきた。

(出所:TradingView)

無理もない。基本的に「米ドル高であって、円安ではなかった」から、米ドル全面高の中、一部ミセス・ワタナベさんのポジションを除き、本格的に円を買う向きはなかろう。

なにしろ、主要外貨のうち、円は最弱の存在で、最近ユーロなど主要外貨の大幅安があっても、基本的な構図は変わらなかった。

日経新聞社の報道もあったように、政府・日銀の介入を期待している分、ミセス・ワタナベさんの逆張り、すなわち、米ドル売り・円買いのポジションが積み上げられている模様だ。

逆張り好きはミセス・ワタナベさんの行動パターンとして知られてきたから、今さらサプライズはないが、今回はどうなるだろうか。

150円の節目に接近してきただけに、介入の期待が膨らむのもわかりやすい。しかし、冒頭で言ったように、厄介なのは「米ドル高であって、円安ではない」ことだ。果たして、政府・日銀がミセス・ワタナベさんの期待どおりに介入してくるかどうか。

「『米ドル高であって、円安ではない』云々で政府・日銀は介入してこない」という判断はできない

しかし、このような言い方は、スパンによって全然違うように聞こえるから、すべての段階において正解であるとは思っていない。

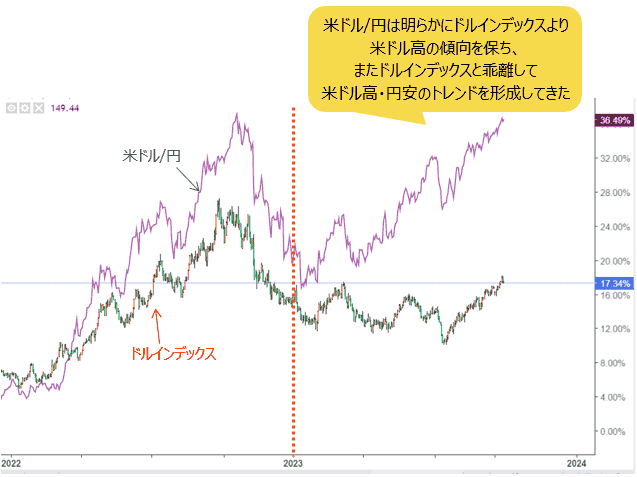

なにしろ、7月後半から目先までだけを取り上げて言うなら、確かに米ドル全面高であって、円安ではないと言えるが、もう少しスパンを広げてみると、状況が一変してしまう。

今年(2023年)に入ってからの値動きを見比べればわかるように、米ドル/円は明らかにドルインデックスより米ドル高の傾向を保ち、また、ドルインデックスと乖離して米ドル高・円安のトレンドを形成してきた。

(出所:TradingView)

7月後半以降は、ユーロなど主要外貨の急落に「隠された」だけの話で、円安自体はまったく変わらなかったと言える。

さらに、米ドル高であって、円安ではないという言い方は、去年(2022年)の政府・日銀の介入があった9月後半にも言えると思う。

ドルインデックスは2021年から一貫して上昇し、2022年9月28日(水)にて去年(2022年)の高値114.75を打診したから、当時も米ドル全面高の状況だったことから考えると、「『米ドル高であって、円安ではない』云々で政府・日銀は介入してこない」という判断はできないはずだ。

ここでもう1回、冷静に考える必要がある。確かに7月後半からドルインデックスは連続11週の上昇を果たしているが、それはあくまで昨年(2022年)高値を起点とした大型下落波に対する反動にすぎない、という視点を見逃せない。

ドルインデックスの連騰があっても、目先なお、昨年(2022年)高値を起点とした全下落幅の半分を回復できておらず、米ドル高自体を過大評価すべきではない。

米長期金利と比べると、ドルインデックスの「出遅れ」が目立つ

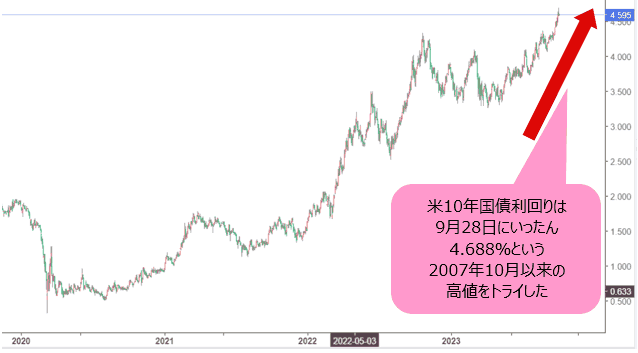

さらに、ドルインデックスの連騰は、米長期金利の急伸につられた側面が、7月後半から強調されてきた。

そのとおりであるが、昨日(9月28日)いったん4.688%という2007年10月以来の高値をトライした米10年国債利回りに照らして考えると、ドルインデックスの「出遅れ」がむしろ目立つほどである。

(出所:TradingView)

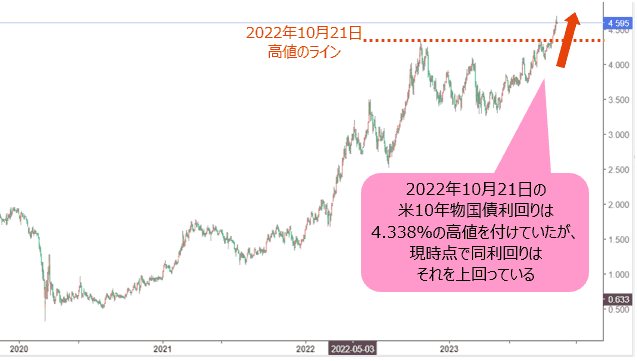

なにしろ、昨年(2022年)9月のドルインデックスは高値を形成したが、同10月21日(金)の米10年物国債利回りは4.338%の高値を付けていた。

現時点で同利回りがそれを上回っており、米長期金利と連動するなら、ドルインデックスはすでに昨年(2022年)高値を更新しているはずだ。

(出所:TradingView)

米ドル/円も然り。日米金利差の再拡大を受け、米ドル/円は昨年(2022年)高値をすでに更新したと思われる。

米ドル高の予測が目先、圧倒的に多く、155円とか160円といったターゲットが日米識者から提示されている状況において、米ドル/円の値動きはむしろ「おとなしい」ほうだと思う。

前回のFOMC(米連邦公開市場委員会)以降、米金利の高止まりが懸念され、株式市場の圧迫要素として鮮明化された。また、米ドル買いに一段と寄与していることは事実である。

しかし、こういった市場センチメントは、実は、今の相場にすっかり織り込まれている可能性が大きく、ここからどうなるかは冷静に見守るべきではないかと思う。

言ってみれば、昨年(2022年)高値を再度更新した米10年物国債利回りが、米金利の高止まりを目一杯織り込んだ結果であれば、ここから上値は限定的であろう。

さらに、大きな上昇波のいったん頭打ちがあれば、その後、往々にして反落してくるから、米長期金利の高止まりは、言われるほど長く続かないかもしれない。

連続11週の暴騰自体、継続的な米ドル高よりも、米ドル高の行きすぎを示唆するサイン

リンクしてきた米ドル高も、どこかで終焉となるだろう。

昨日(9月28日)すでに兆しが出ていたが、目先、性急な判断を避けたいので、ここでは挙げない。しかし、ドルインデックスの連続11週の暴騰自体、継続的な米ドル高よりも、米ドル高の行きすぎを示唆するサインと読めるから、米ドルの高値を追いたくない、というスタンスをはっきりさせておきたい。

(出所:TradingView)

ユーロも英ポンドも、主要外貨の売られすぎが鮮明になっている中、やはり安値を追いたくない。

まだまだ底打ちしたとは確信を持てないが、暴落を避けられるなら、ユーロ/円、英ポンド/円などクロス円(米ドル以外の通貨と円との通貨ペア)の高値トライに寄与しよう。

なにしろ、米ドル/円のみ、頭が重くても目先、大きく反落してくる可能性が少ないから、クロス円における円売りがなお王道だと思う。このあたりの話は、また次回、展開したい、市況はいかに。

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)