■中東情勢混乱でも「有事のドル買い」の動きが見られない

足元の為替市場では、米ドル全面安の状況が続いている。

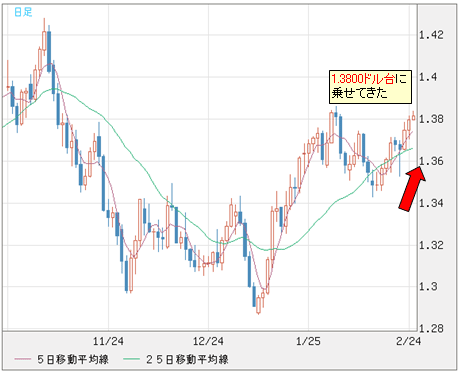

現執筆時点では、ドルインデックスは節目の77に迫っており、ユーロ/米ドルは1.3800ドル台に乗せた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

2月中旬までのスピード調整を経て、ここで米ドルが下落トレンドに復帰していること自体は不自然なことではないが、多くの市場関係者は、ある「異変」も感じているようだ。

その「異変」とは、今回の中東情勢の混乱でいわゆる「有事のドル買い」という動きが見られないことだ。

みなさんもご存知のように、株安、原油価格の急騰、金(ゴールド)相場の切り返しは、すべて中東情勢の悪化とリンクしている。リビアが実質的に内戦状態に陥っていると伝えられた今週初め以降、マーケットのボラティリティ(変動幅)は拡大し、リスク回避の動きが鮮明となった。

しかし、為替市場の状況は違った。「有事のドル買い」と言われるのに、米ドルは買われるどころか、逆に売られている。

為替市場にリスク回避の動きがないのか、それとも、米ドル自体に問題があるのか、実に興味深いテーマだ。

■米ドルはユーロよりも信用されていない

為替市場にリスク回避の動きがあるのか、ないのか、それを測るには、米ドル/スイスフランを見れば一目瞭然だ。

米ドル/スイスフランは史上最安値を更新し続けており(米ドル安・スイスフラン高)、よって、スイスフランがリスク回避先の通貨として買われていることは明白である。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/スイスフラン 日足)

もっとも、メジャー通貨ペアの中で、米ドル/スイスフランは特殊な存在だ。

この通貨ペアのレートはインターバンク市場の直接取引で形成されるより、ユーロ/米ドルとユーロ/スイスフランのクロスで形成される側面が強い。つまり、クロス通貨ペアの性格に近いと言えるだろう。

そして、米ドル/スイスフランとユーロ/スイスフランのチャートを比較すればさらに状況がよくわかる。米ドル/スイスフランは史上最安値を更新しているにも関わらず、ユーロ/スイスフランは昨年末安値にもほど遠い状況なのだ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/スイスフラン 日足)

このことは、米ドルがいかに弱いかを物語る材料であり、リスク回避先として米ドルが選ばれていないことを示唆している。

極端な言い方をすれば、中東情勢の混乱を受けて、米ドルよりもユーロが選好され、米ドルは「PIIGS(ポルトガル、アイルランド、イタリア、ギリシャ、スペイン)」の問題を抱えるユーロよりも「信用」されていないということである。

■ユーロ/米ドルは近日中に1.4000ドルをトライする!

このような値動きは、「ユーロ崩壊論者」を狼狽させるだろう。

ユーロ高は「偽りの値動き」と言われてきたが、有事でも売られないのだから、目先は上値余地が広がる蓋然性が高いと言うほかあるまい。

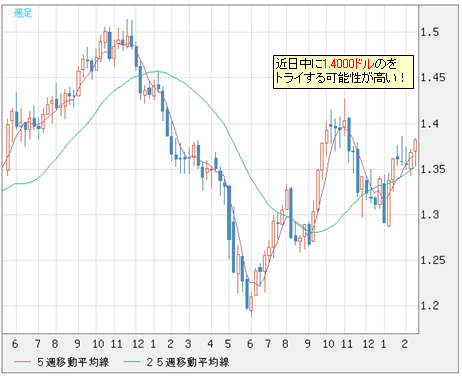

ユーロ/米ドルは近日中に1.4000ドルの節目をトライする可能性が高いだろう。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

ちなみに、このターゲットは筆者が配信するメルマガで昨年末から一貫して提示してきたものだ。今回の中東情勢の混乱によって、一層現実味が増している。

■米ドル安を主導しているコンセンサスとは?

今回、「有事のドル買い」とならなかった背景には何があったのか?

現段階で、マクロとミクロの両面で、主に2つの問題があると推測している。

マクロ的視点では、有事でも買われないということが、米ドルの構造的な問題を示していると言える。

つまり、継続、維持不可能とされる米国の「双子の赤字」の問題が深刻であり、マーケットが強い懸念を持ち始めているということだ。

実際、格付け機関のムーディーズが2月24日(木)に、米国のソブリン(信用)の長期展望にマイナスの見方を示したことで、米ドル/円は急落した。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 1時間足)

ミクロ的な視点では、やはり、利上げ周期に入るタイミングについての市場関係者の思惑が、マーケットを支配しているのではないだろうか?

米ドルの「双子の赤字」は今に始まった問題ではない。よって、マクロ的な視点よりも目先のインフレ傾向への対応についての温度差が、主要通貨の高安を決定していると思われる。

農産物価格の上昇に加え、原油価格も高騰はインフレ圧力にさらに拍車をかけるに違いない。景気が悪くても、英国やユーロ圏は利上げを断行しなければならないだろう。

それとは対照的に、FRB(米連邦準備制度理事会)のインフレターゲットに達していない米国は、その修正に時間がかかる見通しであり、利上げ周期はずれ込むという見方が多い。

このようなコンセンサスがマーケットを支配し、米ドル安を主導していると思う。

■ユーロや日本のソブリン問題が注目されるワケは?

ところで、欧米の格付け会社は、ユーロから、日本、米国の順番でソブリン問題をクローズアップしてきた。

日本のソブリン問題については、「借金を自国民中心に調達しているから問題ない」といったナンセンスな解釈に終始する専門家が多いようだが、それよりも、まずはこの問題が提示されるタイミングを考えてみたい。

ユーロのソブリンリスク(国家に対する信用リスク)があれほど騒がれたのにユーロ高が進んでいるから、次のターゲットを探さないとまずい。

まずいと思っているのは間違いなく米国で、自ら問題の深刻さをよくわかっているだけに、マーケットの注目をそらすために、焦点を他のところに当てておきたいのだ。

だから、日本のソブリン問題が提起され、クローズアップされてきた。

真っ暗な部屋の中では誰が裸なのかはわからないが、裸の当人が一番恥ずかしいから、自分以外の他人のところへライトを当て、「あいつが裸だ」と騒ぎだす。

このやり方だと自分の姿を当面隠せるし、注目されずに済む。先に選ばれたユーロにスポットライトが当たりすぎたから、次は円に照準が合わせられたわけだ。

これこそ、前々回のコラム、前回のコラムで指摘してきた米国の思惑である(「日本の格下げはいずれ蒸し返される!米国のソブリン危機は日本以上に危険だ!」、「市場コンセンサスが大きく変化してきた。米ドルの反発とエジプト情勢は関係ない!」を参照)。

続きはまた次回!

(2011年2月25日14時執筆)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)