■市場のセンチメントがかなり変化してきたが…

米ドル安のトレンドが続いているものの、2月3日(木)の欧州市場からユーロは反落している。

マーケット関係者の多くはECB(欧州中央銀行)の利上げの可能性に注目し始めているが、この日行われた会見におけるトリシェECB総裁の発言は、彼らにとって明らかに「肩透かし」なものとなった。

ただ、英国や豪州と同様に、インフレの進行を受けて欧州が米国よりも早く利上げするといった観測は根強く、これが最近の米ドル安の原動力となっている。

その一方で、ユーロのソブリンリスク(国家に対する信用リスク)はあまり論議されなくなり、ひと頃のような「ユーロ崩壊論」はまったく聞かれなくなった。

そればかりか、パリティ(1ユーロ=1ドル)割れを主張してきた人々が、一転して1.5000ドルといった上値目標を掲げ始めた。

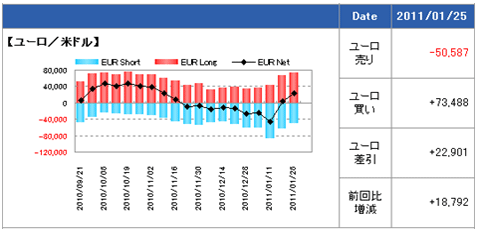

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

シカゴの通貨先物市場でユーロの買い越し(ロングとショートポジションを相殺したネット統計)の規模を見ると、先週は先々週に比べて4倍に増えている。これは、市場のセンチメントがかなり変化した証拠である。

もっとも、市場のコンセンサスはインフルエンザのようなもので、「変異」と「流行」という大きな特徴がある。

米ドル安が進行するにつれて、ユーロに対する弱気が強気に「変異」し、その変異した見方が流行り始めているようだ。

ただ、基本的には、こういった市場コンセンサスとは距離を保つべきである。

実際のところ、「理不尽」、「理外の理」とされる相場の値動きばかりか、ファンダメンタルズ予想の基礎となる利率変動やその周期に関する予測自体もかなりアテにはならず、注意が必要だ。

■足元の米ドル安のスピードはいったん調整されるだろう

その好例として、昨年行われた米国の「2回目の量的緩和」が挙げられるだろう。

2009年末から2010年3月あたりまで、世界中のほとんどのエコノミストやアナリストは「2回目の量的緩和」を事前に予測していなかった。

そればかりか、皆が競って米国の利上げの可能性とそのタイミングを予測していたほどで、正反対の結果となった。何を隠そう、筆者も2009年末において、最大のイベントとして米国の利上げを挙げていた(「2010年最大のイベントは米国の利上げ!米ドル/円の上値は重く、かなりの波乱も!!」を参照)。

(詳しくはこちら → 経済指標/金利:各国政策金利の推移)

したがって、予測ならば何でも好きなようにやればよいのだが、トレードの前提としてこういった利上げ予測に基づくシナリオを取り上げるのは不適切だ。

実際のところ、BOE(イングランド銀行)のキング総裁にしても、ECBのトリシェ総裁にしても、これから利上げすべきかどうかを誰か教えてくれないかと切望するほど悩んでいるのではないだろうか?

今年中に3回の利上げがあると言われていた英国だが、昨年第4四半期のGDPはマイナス成長となった。このことを考慮すれば、先に書いた言い方が、決して冗談ではないとわかるはずだ。

利上げにしても、利下げにしても、実務を行う人々と違う次元での論議は、結局のところ責任を持たないものなのだ。

話はやや脱線したが、要するに、市場コンセンサスが再び利上げ予測のほうに偏りすぎていることから、足元の米ドル安のスピードはいったん調整されるだろうと見ている。

■日本の格下げがマーケットにほとんど無視されたワケは?

ところで、エジプトなど中東情勢の混乱に隠れて、先週、格付け機関のS&P(スタンダード&プアーズ)が日本のソブリン格付けを格下げした意義とインパクトが、マーケットにほとんど無視されている。

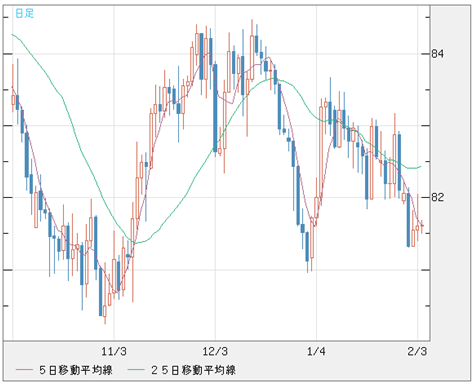

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/ 円 日足)

だが、いずれはこのような材料がマーケットを動かす原動力となり、蒸し返されてくると考えている。

今回の格下げの影響があまりなかった背景については、少なくとも、次の3つの理由があると見ている。

(1)あれだけ騒がれた「PIIGS(ポルトガル、アイルランド、イタリア、ギリシャ、スペイン)」の格下げが沈静化しつつあり、格下げという材料自体のインパクトが弱くなっている。

(2)日本国債の買い手の95%が日本国内にいるとされ、経常黒字を維持している日本は「PIIGS」の事情とかなり違うといった安堵感がある。

(3)格付け会社自体の「信用格下げ」が著しく、リーマン・ショック以降、回復できずにいる。

しかし、今回のS&Pの評価を軽視すべきではなく、その本当の意味を見逃してはならない。

つまり、S&Pの判断が正しいかどうかはではなく、格下げという判断自体が喚起される大きな懸念に注目すべきだ。

■日本よりもソブリン危機がもっと危惧される国は?

先進国の中で、日本の財政事情が最悪であることは周知のとおりで、今さら驚くことではない。ここでS&Pが格下げしなくても、事情が改善されていないことは誰でもわかっている。

GDPの2倍ほどの規模まで膨らんでいる国の借金を、老齢化が進む状況下でどのように解消するか、政治家さえ目をそらすほどの難問となりつつある。

スペインの「AA」以下である「AA-」に格付けされた日本国債に対する評価そのものが正しいかよりも、日本がどうやってこの問題に取り組むのかが問題の核心だ。

また、それ以上に、ソブリンリスクは「ブタ達」と呼ばれる欧州の国々だけではなく、日本のような経済大国にまで波及してもおかしくはないという現実も注視すべきだ。

ここで忘れてはならないのは、統一通貨の「ユーロ」があったからこそ「PIIGS」が破綻せずに済んだのに対して、日本の「円」は単独通貨であるゆえ、本当の危機に陥ったとしても救済の仕組みがないことだ。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 日足)

実は、日本よりももっと危惧される国がある。驚くなかれ、それは米国だ。

世界景気を大きく後退させるような次の危機があれば、筆者は米国のソブリン危機であると予測する。

筆者は、その時期を2012年前後と想定していたから、『相場の宿命~2012年まで株を買ってはいけない』という本を出したのである。

ただし、米国ソブリン危機の前に、焦点は日本のソブリンに当てられそうだ。S&Pの日本のソブリン格下げは、もっと深い意味合いをもつだろう。

その真意については、また次回!

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)