■ドルインデックスが反発してきた2つの要因とは?

先週の為替市場では、米ドルのリバウンドが鮮明になった。

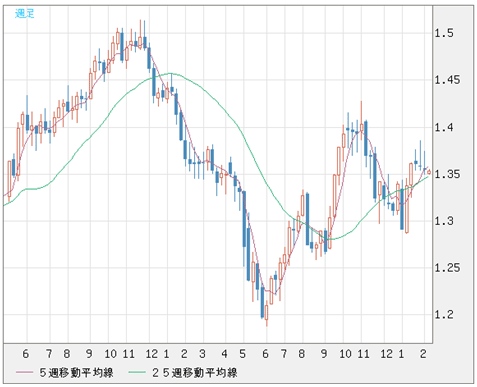

ドルインデックスは100日移動平均線の位置する78.72に一時は接近し、78.42で1週間の取引を終えた。米ドル安のスピード調整が進んでいることが、はっきりと確認された格好だ。

(出所:米国FXCM)

ドルインデックスが反発してきた背景には、主に2つの要因があると思っている。1つは相場の内部構造にあり、もう1つは市場センチメントの変化である。

相場の内部構造をもっとも直接的に表すのは、マーケットにおけるポジション数とその傾きであろう。

過去の経験では、「プロ」がメインプレーヤーとして参戦している通貨先物市場において、米ドルの売り越し(「買い」と「売り」のポジションを相殺したネット値)が250億ドルを超えると、米ドル売りがいったん止まってリバウンドしやすい地合いとなる。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

最新のものである2月8日(火)時点のCFTC(米商品先物取引委員会)のデータを見ると、米ドルの売り越しは263億ドルを記録し、昨年10月5日時点の305億ドルの売り越しに続くレベルに達した。よって、この点から見れば、先週の米ドルのリバウンドは理屈にかなっている。

最近の例で見てみると、2010年6月初め、市場関係者はユーロのソブリンリスク(国家に対する信用リスク)ばかりに注目し、米ドルの買い越しは236億ドルまで膨らんだ。

だが、ドルインデックスは2010年6月7日から8月6日までの2カ月間で10%も下落し、FRB(米連邦準備制度理事会)が「追加的量的緩和政策(QE2)」を決定した11月3日までの3カ月間では17%もの下落率を記録していた。

米ドルの売りポジションはその時から積み上がり始め、2月1日には「QE2」が決定した前の水準を超えた。

このように、市場参加者が特定の方向にポジションをあまりにも傾けすぎると、その反動で調整が行われやすいということである。

■市場センチメントがかなり変わり始めている

それでは、なぜ、市場関係者は群集行動を好むように、同じ方向に賭けることが好きなのだろうか?

それは、市場センチメントで説明できると思っている。

昨年6月初めは「ユーロ崩壊」が最も声高に叫ばれた時期で、「ユーロ売り・米ドル買い」のほうが「筋が通る」し、トレンドに沿った行動であった。

対照的に、先々週までは「米国より英国やユーロ圏のほうが早期に利上げする」といったコンセンサスがマーケットを支配し、「米ドル売り」のほうが理屈に合い、トレンドに沿っていた。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

行き過ぎた群集心理と行動が往々にしてその後の反動を引き起こし、スピード調整や、切り返しもしくは反落といった修正的な値動きとなる。

ちなみに、「プロ」の行動パターンとは違って、個人投資家は総じて「逆バリ」の傾向が強いと一般的には言われているが、それはめったに合致しないものの、合致した場合、トレンドを大きく転換させる時期に差し掛かることが多いため、重要なシグナルとなる。

なお、前回のコラムにおいて…

「米ドル安のスピード調整あり」、「英国とユーロ圏の早期利上げを期待するコンセンサスとは距離を置くべき」と主張したが、足元の相場はほぼそのとおりとなっている(「日本の格下げはいずれ蒸し返される!米国のソブリン危機は日本以上に危険だ!」を参照)。

特に、市場センチメントがかなり変わり始めているようだ。

■ユーロ圏と英国の利上げ期待が後退した

まず、ウェーバー独連銀総裁がECB(欧州中央銀行)の次期総裁に立候補しないと報じられたことが、ユーロ圏の早期利上げ期待を後退させる引き金となったようだ。

次期総裁候補の最有力とされていたウェーバー氏はインフレに厳しいスタンスで、タカ派として名を馳せていただけに、ECBの次期総裁に立候補しないならば、利上げコンセンサスに打撃を与えたのは当然だ。

また、ポルトガル国債の利回りが、ユーロ導入後の最高水準まで一時上昇していた。これはユーロのソブリンリスクの根深さを投資家に意識させることであり、2つの材料が重なったことから、再び見通しが混迷してきた。

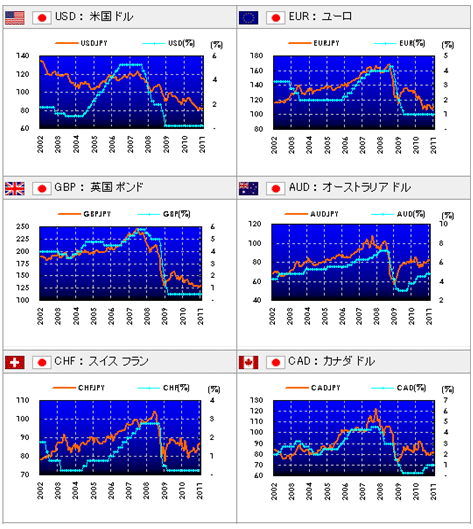

(詳しくはこちら → 経済指標/金利:各国政策金利の推移)

また、先週行われた金融政策委員会で、英国の中央銀行であるBOE(イングランド銀行)が金利据え置きを決定し、英国の早期利上げ期待が後退した。

一部には、BOEが英ポンド高によるマイナス効果を懸念し、利上げを断念したとの見方もあるようだが、英国の金融大手であるHSBCのアナリストのように、「利上げがあったとしても短期スパンを除いては、英ポンドを押し下げる要因になる」といった論調も散見される。

これは、利上げで資金調達コストが上昇し、英国企業に打撃が与えられ、景気の大幅悪化は避けられないというもので、ひいては英ポンド売りを招くというのが根拠らしい。

もちろん、筆者が2月4日(金)の時点でこのようなファンダメンタルズの材料を予測できるはずはなく、あくまで市場コンセンサスの先走りを感じていただけだ。

特に、ユーロに関しては、一部の頑固な「ユーロ崩壊論者」さえユーロの利上げ余地云々と言い始めたから、そろそろ修正があってもおかしくはないと見ていた。

この意味でも、ファンダメンタルズの変化は常に相場の内部構造を証左するものと言えるだろう。

■米ドル/円は86円の上値ターゲットが視野に入ってきた

ところで、市場センチメントの変化が米ドルを押し上げていると筆者は見ているが、エジプト情勢によるリスク回避云々でと解釈する向きもあるようだ。

しかし、基本的にエジプト情勢はあまり関係ないと思っている。

なぜなら、リスク回避の視点では、足元で進行中の株高を説明しきれず、恐怖指数とも呼ばれる「VIX指数」が安定的に推移している事実は、さらに解釈しにくい。

また、先週の米ドル高は米ドル/円の上昇ともリンクしていた。

米ドル/円は83.42円で1週間の取引を終了し、一気に50日移動平均線と100日移動平均線を抜いてきた。テクニカル的な話は筆者のブログをご覧いただきたいが、前々回のコラムでも指摘した86円の上値ターゲットは一段と視野に入ってきたと思う(「『人民元のユーロ買い』にはワケがある。通貨の興亡は人民元抜きでは語れない!」を参照)。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 日足)

それでは、テクニカル面以外で、米ドル/円の切り返しがもたらすファンダメンタルズ的な材料、あるいは、そういった材料に対する思惑とは何か?

それは、前回のコラムでも指摘した「日本のソブリンリスクの蒸し返し」だと思っている(「日本の格下げはいずれ蒸し返される!米国のソブリン危機は日本以上に危険だ!」を参照)。

日本の財務省が2月10日(木)に発表したデータによると、2010年の年末時点で日本が背負う債務の総額は919兆円を超えており、問題の深刻さを改めて印象づける数字となった。

しかし、日本の借金総額よりも、米国の思惑がより重要な要素ではないかと思っている。

前回も指摘した「S&Pの日本のソブリン格下げは、もっと深い意味合いを持つ」については、また次回に。

(2011年2月14日 10:00執筆)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)