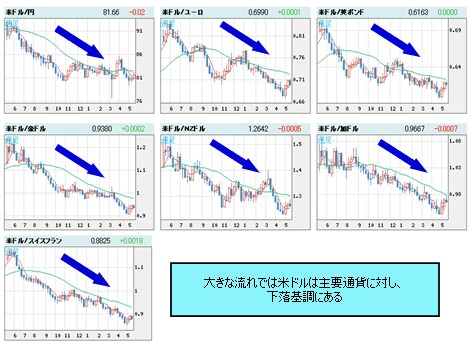

為替マーケットでは、米ドル全体が保ち合いの状態を維持しながら、やや頭の重い展開となりつつある。

■買えば下落、売れば上昇で右往左往する投機筋

先週の本コラムでは、ギリシャのユーロ離脱懸念は現段階において杞憂だと指摘した。状況はそのとおりで、ギリシャ問題は難航しているものの、2回目のギリシャ危機には至っていない模様(「今はあり得ないギリシャのユーロ離脱。本格的なユーロ安はこの先にやってくる!」参照)。

ユーロ/米ドルの値動きは、それを証左するものとして重要だ。

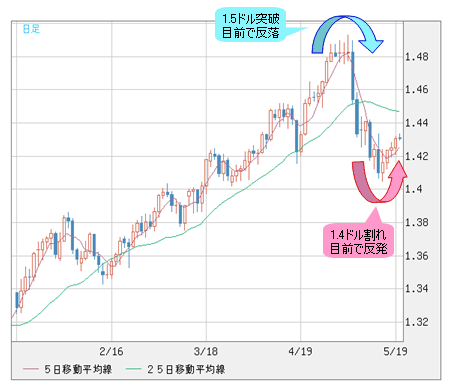

5月5日高値から急落した後、ギリシャ危機の再来を危惧していた投機筋の多くがユーロ/米ドルの1.4000ドル割れが必至と見込んでいたが、少なくとも短期スパンではその思惑ははずれている。

皮肉にも、ユーロが上昇し、5月初めに1.5000ドルの大台突破を目前にすると、多くのショート筋がロング派に転換したが、今度はユーロが下落し、5月16日に1.4000ドルの大台割れが迫ると、彼らは再度スタンス転換を余儀なくされ、ロングからショートに転換したと聞く。

これからユーロ/米ドルが1.4000ドルの大台を割り込まないとも限らないが、足元1.4300ドル前後まで回復している値動きをみると、市場参加者のコンセンサスとして、ユーロ安一辺倒にはなりにくいことがわかる。

ギリシャを始め、アイルランドやポルトガルといったEU周辺国の混乱が深まっているにも関わらず、ユーロ売りは本格化していないのだ。

そうであれば、先のユーロの急落はスピードこそ速かったものの、メインの値動きではなく、あくまで調整的な範囲に留まる可能性を排除できなくなる。

その裏返しとして、当然のように、ユーロの下落が本物でなければ、米ドルの切り返しもおのずと限界があり、米ドル安という大きな流れが続くことになるだろう。

■「ユーロの問題より実は米ドルの問題が深刻」と相場は語る

何しろ、「マーケットの値動き自体」がマーケット参加者全員の判断と思惑を反映したものだから、それは誰よりも先見性に優れ、またどんな集団よりも英知を持つ。

そうであれば、ユーロの問題よりも実は米ドルの問題のほうがより深刻だとマーケットが教えてくれているのかもしれない。

より正しい表現をすれば、為替の本質が通貨の比較である以上、マーケットは消却法でより「悪い」通貨に売り圧力をかける。従って、ソブリンリスクがくすぶるユーロの対米ドルでの下落が限定的であれば、米ドルはより「悪い」通貨として扱われることになろう。

実際、このような可能性は本コラムがかなり前から指摘していた。昨年、2010年4月2日の記事タイトルは「米国の景気回復シナリオは裏切られ、米国のソブリンリスクは必ず問題となる」となっていたが、足元の状況はまさにそのとおりの展開だ。

言ってみれば、確かにPIIGS問題(※)を抱えるEUへの不信も根強いが、EU域内のドイツやフランスなど大国の景気は好調であり、特に牽引車となるドイツは東西ドイツ統合以来の好調ぶりである。

対照的に、度重なる量的緩和策の実施にも関わらず、米国経済は脆弱なままであることが最近発表された経済指標のデータでは読み取れる。失業率の高止まりと相まって、米国の景気回復シナリオが現実のものとなっていないことが浮き彫りにされている。

実際、来年に向け、ゴールドマン・サックスなど大手金融機関が米国の成長率を下方修正しており、ドイツとの差は一段と開くことになる見通しだ。

(※編集部注:PIIGSとは財政懸念の高まっているユーロ圏の国々で、ポルトガル、アイルランド、イタリア、ギリシャ、ポルトガルのこと)

■米国は早晩AAAという最高格付けを失うことになるだろう

より重要なのは、FRBは資産価格を上昇させ、波及効果で景気を浮上させる狙いで量的緩和策を実施していたが、景気浮上という目的は達成されないまま、米ドルへの信頼が著しく毀損されたことだ。

基軸通貨としての米ドルの地位を米国が守る意欲があるかどうか、世界から懸念されている。それは他ならぬ、米ドルという通貨の真贋を問われる本質的問題でもある。

(リアルタイムチャートはこちら → FXチャート&レート:米ドル VS 世界の通貨 週足)

さらに、マーケットは徐々に米国のソブリンリスクにも警戒の目を向け始めていることが米ドルの頭を抑え込む要素として浮上し始めたようだ。

かつて本コラムが指摘したように、米国は早晩AAAという最高格付けを失うことになると考えるが、その時期が前倒しになる公算が高まっている(「ガイトナー財務長官の発言は信用できず! 米国は『AAA』の格付けを失う可能性も…」参照)。

周知のように、米国は借金大国であり、利子負担を含め、毎日のように債務が膨らんでいる。このあたりの事情は日本も同じだが、違いがあるとすれば、米国がおもに海外資金に頼っているのに対して、日本はおもに国内資金で穴埋めしていることだ。

この点のみに限定すれば、米国はPIIGS諸国と大した差はないと言える。

■米国が「デフォルト」する可能性

ところで、米国の借金は法律で定められた上限(14.3兆ドル)に達しており、その上限を変更しないと政府が「デフォルト」(※)、つまり債務不履行という可能性が出てくる。

しかし、米国議会での与野党の攻防で、8月上旬の期限までに合意されない可能性もあると伝えられる中、米国政府が年内でもデフォルトになる可能性が高まっている。

こう書くと、話は極めて深刻に聞こえてくるが、米国の名誉のため(笑)にも言っておきたいことが2点ある。

まず構造上、米国の債務はPIIGS諸国と大した差はないが、国家総力の視点では、米国とPIIGS諸国には雲泥の差があるから、PIIGS諸国と米国を同一視するわけにはいかない。

次に、米国政府のデフォルトがあっても、かつてアルゼンチンが行ったものとは違い、あくまで技術的な調整に留まり、債務そのものを不履行にするものではない。

世界一の軍事力ともっとも厚みのある資本市場を有する米国は、「利子さえ払えば永遠に借金し続けられる」と言う専門家が多いほどで、米国の「体力」を軽視すべきでもない。

しかし、現実はともかく、ソブリンリスクはEUの周辺諸国だけでなく、米国のような世界No.1大国でも逃れられないといった心理的衝撃は大きい。

このような心理的衝撃が目下米ドルの切り返しを阻止し、ユーロの下げ止まりをもたらしている本当の原因ではないかと思う。

■ユーロは「消却法」で買われているだけか

仮に米国がデフォルトしても、PIIGS諸国のようにただちに困窮するといったことにはならないかもしれない。

ただ、そうなれば、新たな国債を発行をできず、新たな融資を受けられない制約のもと、米国政府は財政緊縮に動かざるを得なくなるだろう。この結果、米国の経済成長率はさらに低下し、ソブリン格付けと米ドルの信用力が一段と低下する事態も避けられないことになる。

マーケットはこのような事態を見通して、米ドル買いを躊躇しているようにも見える。

マーケットの本音として、同じソブリンリスクでも、すでにいろいろな問題が鮮明となっているEUと比べ、米国のリスクはなお不透明な部分が多いから、「仕方がなく」ユーロの買い戻しに動いているのかもしれない。

なぜなら、ユーロは米ドルの対極的存在であり、ユーロ高なしの米ドル安はあり得ないからだ。そのため、結局、ユーロは「消却法」で買われることになる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 週足)

最後に、ギリシャの債務再編について、「ソフトな債務再編」、つまり問題の先送りといった方法が論議されている模様。それは米国の技術的なデフォルト処理と同様で、問題のごまかしとしか言いようがない。

このツケが来年に回っていく分、2012年は大変な年となろう。この先は波高し。

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)