「米ドル/円は40年間に渡る米ドル安・円高基調が終わるタイミングを今、まさに迎えようとしています」

こう語るのは三菱UFJモルガン・スタンレー証券のチーフ・テクニカルアナリスト、宮田直彦さん。

なぜ、今が40年間にも渡る壮大なトレンドの歴史的転換点と言えるのだろうか? 今回から4回シリーズで、宮田さんに取材した内容を余すところなく、お届けしよう。

■エリオット波動とは何か?

宮田さんはテクニカル分析の中でも、特にエリオット波動理論とサイクル論を重視して、相場見通しを組み立てている。

サイクル論は相場が一定の周期ごとに安値をつけたり、高値をつけたりするという見方だ。

また、エリオット波動理論は米国人、ラルフ・ネルソン・エリオット(1871~1948年)が考案したもので、その理論の全体はかなり複雑なのだが、基本をざっと説明すると、以下のようなことになる。

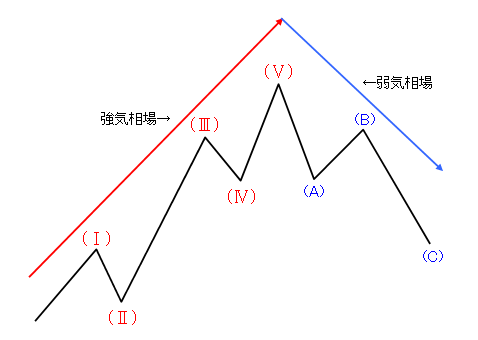

下図の左側のとおり、強気相場は1波、2波、3波、4波、5波という5つの波で構成される。このうち、1波、3波、5波はトレンドと同方向の波、2波、4波は逆方向の波となる。

なお、下図を含め、これ以下に出てくるエリオット波動の数字や記号は、波が終わった場所につけている。

相場を見ていれば、たとえば上昇トレンドが出ているときでも、それが通常、一直線に上がっていくことはなく、時々調整局面を挟みながら、結局は上がっていく、といった動きになることが多いのは読者のみなさんも感じていることだろう。

エリオット波動は、そうした相場の動きを体系的に示したものと言える。

トレンドの始まりである1波は割とすぐ終わるのだが、これはトレンドが始まったばかりでまだトレンドの発生に懐疑的な人が多いためだ。

真ん中の3波は一番長く、力強いとされているが、ここまで来ると、多くの人に強気相場入りが明らかになっている。

このように相場心理的にもうなづけるものにエリオット波動はなっているのである。

また、5波構成の強気相場が終わると、今度はA波、B波、C波という3波構成の弱気相場が始まることになる。上図の右側の部分だ。このうち、A波、C波はトレンドと同方向の波、B波は逆方向の波となる。

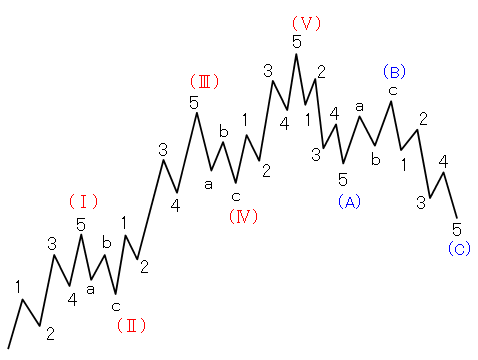

そして、1~5波、A波~C波の中にはさらに小さな波があって、これが5波で構成されていたり、3波で構成されていたりするのである(下図参照)。

このように波の中に波があったりするので、それを区別するため、エリオット波動では、波の数字の書き方が異なるものがある。たとえば、より大きな波はローマ数字でV波と書き、より小さな波は算用数字で5波と書いたりするのだ。

ところで、ザイFX!では2009年のはじめに、一度宮田さんに取材したことがあった。

■79.75円をいずれ割り込むのはエリオット波動では必然

ところで、ザイFX!では2009年のはじめに、一度宮田さんに取材したことがあった(以下の記事参照)。

●「【09年予想】宮田直彦さんに聞く(1) ~実質実効レートで円高トレンド発生~」

●「【09年予想】宮田直彦さんに聞く(2) ~エリオット波動の5波にあるドル/円~」

●「【09年予想】宮田直彦さんに聞く(3) ~70円台への突入はチャート的に当然~」

●「【09年予想】宮田直彦さんに聞く(4) ~ユーロはもう一度下がる!~」

エリオット波動は元々、株式相場の分析のために考案されたものだった。そのため、5波構成の強気相場では必ずチャートが上昇する形になる。

一方、為替の場合、「米ドル/円」のチャートを描くか、「円/米ドル」のチャートを描くかは1つの約束事にすぎない。

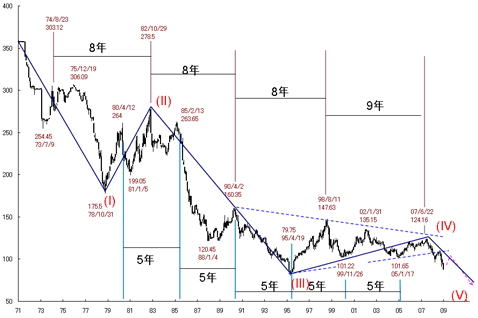

米ドル/円チャートは長期で下落しているが、下がっているといってもこれは円の強気相場と言え、「円高5波動」が展開中なのだと2009年の取材時に宮田さんは解説してくれた。

そしてこのとき、記者が印象的だったのは、米ドル/円がエリオット波動の最終段階であるV波に入っており、「V波である以上、III波の安値である79.75円をいずれ割り込むのは必然」という宮田さんの指摘だった。

上のチャートはその2009年の記事中に掲載したチャートだが、このころの米ドル/円はまだ90円付近にあり、当時はまだ相当遠いと感じられた79.75円だったが、その後の展開はみなさんご存じのとおり。

宮田さんの予想どおり、米ドル/円は79.75円の歴史的安値を見事に割り込み、今は米ドル/円が76円、77円など、70円台の大台に位置しているのが普通になってしまった。

そして、V波とは「円高5波動」の最後の波なのだから、いずれそれは終わるはずなのだが、それが「今まさにやってこようとしている」というのが宮田さんの見解なのだ。

前置きが長くなった。

ということで、今回の取材の“本丸”は「米ドル/円のトレンド大転換」にあるわけだが、そこへは“外堀”を1つずつ埋めつつ、ジワジワと迫っていきたい。

そこで、まずはユーロ/米ドルについて、宮田さんの見解を聞いてみよう。

■ユーロ/米ドルの1.3ドル付近にはサポートの重なりがある

ギリシャ問題はどう片がつくのだろうか。

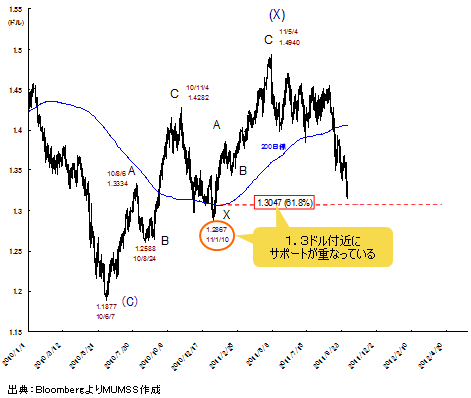

このところ、注目が集まっているのはユーロの動向だ。8月の終わりに1.45ドル台だったユーロ/米ドルは、10月はじめに一時1.31ドル台をつけるまで急落している。

ユーロ/米ドルはその後、1.36ドル台まで急上昇しているが、宮田さんへの取材を行ったのは10月5日。このときのユーロ/米ドルは1.33ドル台ぐらいにあった。

宮田さんは大きな流れとしては、ユーロ/米ドルはまだ下がると見ている。ただ、いったんは反発するとの読みだ。

「ユーロ/米ドルの1.3ドル付近にはサポートの重なりがあるんです。

まず、2010年6月の安値1.1877ドルから2011年5月の高値1.4940ドルまでの上昇。これの61.8%押しが1.3047ドルになります。

それと、2011年1月の安値が1.2867ドルなんですね」

「だから、チャートからみて、ここを簡単に割れることはしばらくないんじゃないかと思います。ユーロ/米ドルの9月以降の非常にダイナミックな下げは、とりあえず終息するとみています」

宮田さんの話に出てきた「61.8%」という数字。これはフィボナッチ・リトレースメントと呼ばれる数字の1つで、相場の戻りの目安を示すもの。23.6%、38.2%、50%、61.8%、76.4%などといった数字がよく出てくる。

これは相場がそれまでと逆方向に動き出したとき、これぐらいの割合のところまで戻ることが多いというものだ(以下の記事を参照)。

●「ガンパウダー・鈴木隆一さんに聞く(4) FXではなぜ233日移動平均線がいい?」

■ユーロ/米ドルはこれから三尊天井が形成されるイメージ

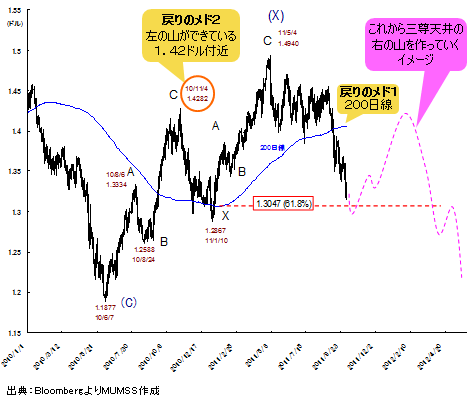

「ユーロ/米ドルの足元の急激な下げは終息し、年末から年明けあたりにかけて反発していくと思うのですが、それはおそらく一時的な戻りにすぎません。

早ければ、2012年前半のどこかから、また、ユーロ安基調に戻ってくると思っています。

下のチャートにピンクの点線で示しましたが、これからは三尊天井(ヘッド&ショルダーズ)の右の山を作っていくようなイメージですね」

「上値の限界は200日移動平均線あたりでしょうか。これはタイミングにもよりますので、現時点ではその水準がハッキリしない面もあるのですが、おそらく1.40ドル程度ではないかと思います(チャート上に記した戻りのメド1)。

もしくは、きれいな三尊天井を作るのであれば、左の山にあたる2010年11月の高値が1.42ドル台ですから、上値のメドは1.42ドル程度ということになります(チャート上に記した戻りのメド2)」

三尊天井はチャートに3つの山があり、そのうち真ん中が一番高く、左右の山がそれより低い形。天井を示すパターンと言われる。

ユーロ/米ドルの日足チャートでは、これの左の山と真ん中の山ができており、現在は真ん中の山のふもと付近(?)まで降りてきている。そして、これから右の山ができるのではないかというのが宮田さんの見方なのだ。

三尊天井が完成すればチャートの教科書的には、その後に大きな下落が待っていることを意味する。それについてはもっと長期のユーロ/米ドルチャートを見ながら、宮田さんの解説を聞いてみよう。

■ユーロ/米ドルは1ユーロ=1米ドルのパリティまで下がる!

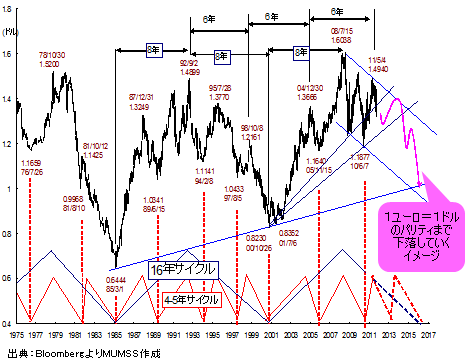

以下のチャートはユーロ/米ドルの月足。1975年からの長期チャートだ。ユーロの発足は1999年のことだから、それ以前は現在のユーロにおおむね相当するECU(ヨーロッパ通貨単位、エキュ)のチャートが使われている。

「ユーロ/米ドルについて、私は16年周期という大きなサイクルがあると考えています。1985年の安値0.6444ドルから、2000年の安値0.8230ドルまでがおよそ16年なんですね。

そうすると、今の16年周期が終わるのは2016~2017年ごろという計算になり、そのとき、ユーロ/米ドルは安値をつけるだろうということです。

そこまでユーロ/米ドルは大きな流れでは下落を続け、最終的には1ユーロ=1米ドルのパリティ(※)まで下がっていくのではないか、と考えています」

(※「パリティ」とは「等価」という意味。FXでは、2つの通貨が等価になることを意味し、1ユーロ=1米ドルのようなレートになることを指す)

1ユーロ=1米ドルというと、まだだいぶ下に思えるが、宮田さんはあと5~6年かけてそこまで下がるという見立て。そして、それを裏づけるものとして、次にドルインデックスのチャートを解説してくれた。

(「宮田直彦氏に聞く(2) 米ドル/円とよく似た米ドル/スイスフランが大底を打った意味」へつづく)

(取材・文/ザイFX!編集部・井口稔 撮影/和田佳久)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)