(「JPモルガン・佐々木融さんに聞く(3) 『実質米ドル/円』は円高になっていない!」からつづく)

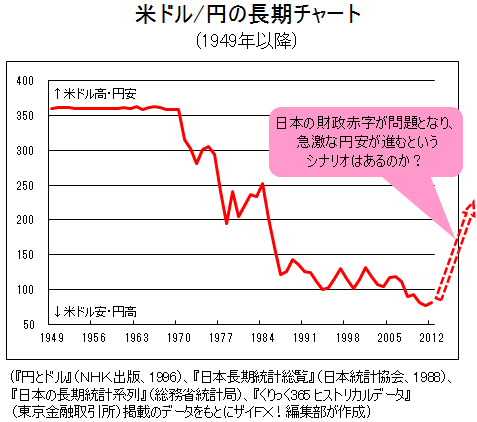

さて、日米の経済構造の違いによって、日本の物価上昇率が米国より低い状態が続くとすれば、今後長期的には円高が延々と続くという話になるのだろうか?

それとは別の流れで、日本の財政赤字が問題となり、急速に円安が進むというシナリオはないのだろうか?

佐々木さんは「それはすぐには起こらない」という見解で、そこに至るまでには3つのステップがあるというのだが、それについてはあとで詳しく述べよう。

■今の欧州と同じ問題が日本で起こらない理由とは?

ここで、まずは国の財政問題について、現在ホットなユーロ圏の問題と絡めて佐々木さんの話を聞いてみたい。

ユーロはここ数年、何度も何度も売られてきた。ギリシャをはじめとしたユーロ圏の一部の国の財政問題により、それらの国の国債は売られ、それとともにユーロ安が進むという流れが何度も起こったのだ。

しかし、「マーケットに絶対はないですが…。同じことは日本では絶対起きないと言ってもいいかもしれません」と佐々木さんは言う。

「欧州がなんでこんなことになっているかというと、それは財政赤字が大きいからじゃないんです。欧州で問題になっている国を見てみても、財政状況は日本より良いところばかりですから。

欧州で問題が起こっているのは、通貨はユーロという1つの通貨なのに国債がバラバラだからです。

国債に選択肢があるから、問題のある国の国債を避け、問題がないドイツの国債をみんな買うようになっているのです。ユーロ圏の債券が1つだったら、今のようなことは起きていないですよ。

だから、これは欧州固有の問題。

欧州の影響を受けて、日本の国債も売られ、長期金利が1.5%とか2%になってきているというならわかりますが、日本国債が売り叩かれるようなことはなく、日本の長期金利は1%付近でピクリとも動きません。

日本の財政赤字がこんなに大きいというのにビクともしていませんから、赤字の額は問題ではないんです」

■日本の財政赤字が問題となり、円安になるまでの3段階

著書『弱い日本の強い円』のなかで佐々木さんは、日本の財政赤字が問題となって円安になるまでには、次のような3段階の流れがあるだろうと書いている。

(1)日本の財政赤字が拡大して、長期金利が比較的大きく上昇する。すると、生保などの日本の国内機関投資家が外債投資を手仕舞い、日本国内へ資金回帰する…このときは国内へ資金が回帰するのだから円高になる。

(2)それでもなお、日本の長期金利が上昇すると、今度は海外投資家が日本の高金利にひかれて日本国債を購入する…海外から日本へ国債投資の資金が集まるのだから、これも円高要因になる。

(3)それでもさらに日本の長期金利が上昇し、財政赤字問題が深刻化すると、海外投資家が日本の国債市場から逃げ出す…ここではじめて円安になる。

この(3)の最終段階まで来ると、いったい日本はどうなってしまうのか怖い気もするが、この日本国債がどんどん売られる段階での長期金利は具体的に何%ぐらいと想定できるのだろうか?

■日本がインフレになる一番のトリガーとは?

この(3)の最終段階まで来ると、いったい日本はどうなってしまうのか怖い気もするが、この日本国債がどんどん売られる段階での長期金利は具体的に何%ぐらいと想定できるのだろうか?

「それはそのときの他国の金利にもよるので、一概には言えません。ただ、イメージとしては5%とか7%といった感じしょうか。

そうなったときは、もう普通の状態ではありません。インフレがどんどん止まらなくなっているでしょう。

先ほど、『日本はユーロ圏と同じような形で国債がどんどん売られるようなことにはならない』と話しましたが、それは現在のようなデフレ下での話です。

では、インフレになる一番のトリガーは何かといえば、『日銀の国債引き受け』ではないでしょうか。日銀が国債を引き受ければ、政府が際限なくどんどん歳出を増やしていくことが考えられます。

そうなったときに、国債引き受けを止められるのか…。止められなければ、かなりのインフレになり、日本国債は売られて、円も売られる展開になると思います。

それなのに、今は一部の政治家が日銀に国債を引き受けさせようとしています。

今の日本はデフレだからこそ、なんとかこの巨額の財政赤字を抱えたままやっていけているんです。

『インフレ率が非常に高くなって、国債が売られ、長期金利が上昇し、大幅に円安になる状況』と比較すれば、今の状況の方が日本人にとって幸せであると言えます。

それでも無理矢理、日銀に国債を引き受けさせるというのは、日本人の一般的な生活をリスクにさらすことになると考えられます」

■将来の円安に備えて買うべきは欧米通貨でなくアジア通貨

「日本人の生活がリスクにさらされる」とは怖い話だ。そのとき、投資家としては、どんな対策を取っておけばいいのか?

「円が安くなるそのときに備えて、米ドルやユーロや英ポンドを買っておこうというのは避けた方が良いかもしれません。なぜかといえば、米国もユーロ圏も英国も日本と同じようなことをやっているからです。

超金融緩和政策を採用している日本と同じことをやっている通貨を買ってはダメだと思います。買うのはアジア通貨の方が良いと思います。

たとえば、中国人民元、韓国ウォン、シンガポールドル、香港ドルといった通貨です」

「このなかには米ドルとの為替相場をほぼ固定しているドルペッグ制をとっている通貨もありますが、そんなふうに日本をはじめとした先進国が大変なことになったときには、当然ドルペッグ制は止めているでしょうね」

日本のFXでは、アジア通貨の取引がまだすごくやりやすい状況とは言えないものの、くりっく365が中国人民元や韓国ウォンを上場させるなど、次第にアジア通貨の取引環境は整備されつつある。

今後はそうした動向も、より一層ウオッチしておいたほうがいいのかもしれない。

(取材・文/ザイFX!編集部・井口稔 撮影/和田佳久)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)