■米ドルの全面安が鮮明に!

為替マーケットでは米ドルの全面安が鮮明になっている。当然のように、全面安とはドルインデックスの下落だけでなく、米ドル/円の上昇基調が色あせることも含んでいる。

というのは、リスクオンの環境においては、従来リスク回避先として買われた米ドルは売られる傾向にあるが、同じくリスク回避通貨としての役割を果たす円に対して米ドルは買われる傾向にあった。

その結果、クロス円(米ドル以外の通貨と円との通貨ペア)の全面高が生じ、一段とリスクオンの地合いを強化する市況に発展しやすくなるわけだ。

しかし、こういった従来の反応パターンが8月22日(水)の8月FOMC(米連邦公開市場委員会)議事録の発表によって修正された。

つまり、米ドルはユーロなど主要通貨に対して一段安を押し進め、円に対しても調整幅を拡大した。

同議事録によって、9月FOMCにおいて追加緩和がなされる、つまりQE3(量的緩和策第3弾)が実行される予測が急浮上したからだ。

■米ドルの全面安は続くのか?

では、これから米ドル全面安の市況が続くのだろうか。それとも従来のリスクオンの反応パターン、つまり、ドルインデックスは反落するものの米ドル/円は上昇し、クロス円相場はブル基調を強めるといったトレンドに復帰するのだろうか。

筆者はどちらかというと、後者の可能性が大きいと思う。

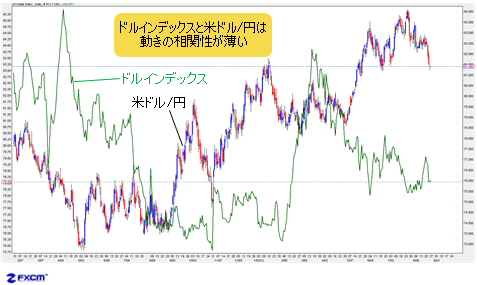

まずドルインデックスと米ドル/円の比較図をみてみよう。

(出所:米国FXCM)

比較図が示すように、米ドル/円はドルインデックスとかなり異なる変動パターンを示し、まったく相違した方向を示す時期も多い。つまり、相関性が薄いことがわかる。

続いて、ユーロ/米ドルとドルインデックスの比較図を見てみよう。

ユーロ/米ドルとドルインデックスの比較図が示しているように、ユーロ/米ドルとドルインデックスは、ほぼ完璧な逆相関にあり、ドルインデックスのチャートをもってユーロ/米ドルが図れるし、反対もしかりといった関係にある。

(出所:米国FXCM)

となると、ドルインデックスの内部構造から用意に推測できるのは米ドル/円ではなく、ユーロ/米ドルであることは間違いない。

そして、ユーロ/米ドル以外のドルストレートの動き、ドルインデックスとの関連性以外にユーロとの関係を丹念にフォローしておけば、相場の流れは大体つかめることになる。

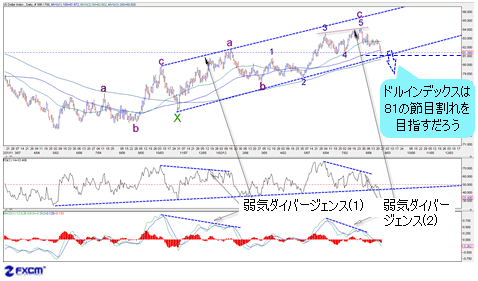

■ドルインデックスは81の節目割れがターゲットに

では、まずドルインデックスの内部構造をみてみよう。

ドルインデックスは2011年5月安値からダブルジグザグ(チャート上で示しているように、2つのa-b-c変動パターンを有する上昇波)型の上昇変動を示しているが、2番目のジグザグ変動におけるc波自体の5波構造(1.2.3.4.5で表示)の完成をもって反落してきたので、この反落は当然の成り行きと言える。

(出所:米国FXCM)

したがって、FOMC議事録のリリースでドルインデックスが反落したのではなく、反落途中に同材料があって、さらに下落を加速させたにすぎない。材料は常にトレンドの後を追って発生するものだ。

ここで注目しておきたいのは、7月24日(火)高値からの反落は、その前に構築されたRSIとMACDが示す弱気ダイバージェンス(2)といったシグナルが効いているわけだが、その前に2012年1月高値を境に形成された弱気ダイバージェンス(1)があり、その後の値動きが今回非常に参考になるわけだ。

(出所:米国FXCM)

実際、(1)のダイバージェンスの指示作用で、ドルインデックスは2012年1月高値から2月末まで調整が続き、2011年10月安値を起点とした全上昇幅の半値押しである78.25を下回っていた。

同様に推測すれば、今回も38.2%押しになる公算が大きく、2012年2月末安値を起点とした全上昇幅の半値押しは81.09前後に位置するから、これからドルインデックスの調整はまず81の節目割れを目指すだろうと思われる。

■ユーロ/米ドルは1.2764ドルを上回る可能性あり

同じロジックが、逆相関のユーロ/米ドルにおいてもそのまま応用できる。ユーロ/米ドルの内部構造は以下のとおりである。

(出所:米国FXCM)

同様に推測すると、値動きとオシレーター系指標のダイバージェンスの1つ目は、2011年10月高値から2012年1月安値(x~a)までの全下げ幅の半値戻しを打診したから、足元2つ目のダイバージェンスも同じく半値戻しとなるなら、2月高値を起点とした全下落幅の半値戻しである1.2764ドルを一時上回ってもおかしくない。

もっとも、筆者が重ねて指摘しているように、ユーロは売られすぎで、ベアトレンドをいつ修正してもおかしくないから、前述のターゲットに関してはかなり前から想定していた。

とはいえ、本日(8月24日)だからこそ、このターゲットは何となく視野に入ってくるが、いわゆるスペイン危機が深まる中では、なかなか現実味を持たなかったことも確かであった。

米QE3観測の高まりでユーロの買戻しが行なわれたといった俗論は、必ずしも的を射ていると思わない。

なぜなら、本コラムでは何回も取り上げ、説明してきたように、ユーロクロスの反騰はFOMC議事録前からはっきり表れてきており、ユーロ全体で売られすぎに対する修正ニーズがあった。

一番遅れていたユーロ/加ドルを反発させたのはFOMC議事録ではなく、その前に構築されたチャート上の強気ダイバージェンスだ。

【参考記事】

●米雇用統計が良かったのに、なぜ米ドルは売られたのか? その隠れた理由とは?(8月10日、陳満咲杜)

●エリオット波動論から浮上してきたドル/円が力強く上昇していく可能性とは?(8月17日、陳満咲杜)

このように、相場の内部構造は常に材料より先に進んでおり、材料はきっかけにすぎないから、ユーロの反発は当然の成り行きだ。

■QE3が実施されたら、米ドル円/は上昇する可能性あり

では、米ドル/円はどうなるか。

結論から申し上げると、以下の2点が非常に重要だと思う。

まず1点目は、これからのユーロ/円の値動きがカギとなる。

ユーロ/円がブルトレンドを保てば、米ドル/円の下値余地は限定的である。

2点目は、仮に9月に米QE3があれば、ユーロなど外貨をさらに押し上げることは可能だとしても、円を押し上げる効果は限定的であるということだ。

それどころか、FRB(米連邦準備制度理事会)がQE3に踏み切ったら、それはむしろ米ドル/円を押し上げる可能性さえある。

詳しくはまた次回に。

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)