■米ドル全体がリバウンド開始

前回のコラムでは、米ドル安は限定的で、状況次第で米ドル買い殺到の可能性を提示していたが、現在、そのような展開になってきた。

【参考記事】

●米政府閉鎖でも米ドル安が限定的な理由とは? 一転、米ドル買い殺到の可能性も(2013年10月4日、陳満咲杜)

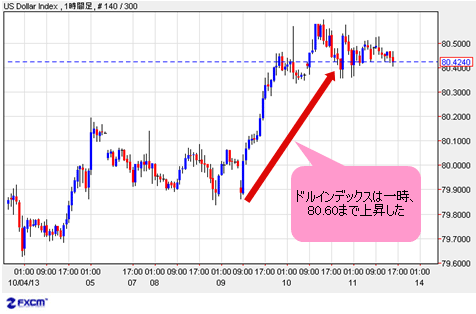

執筆中の現時点で、ドルインデックスは80.60まで上昇し、米ドル/円も98.55まで切り返してきた。

(出所:米国FXCM)

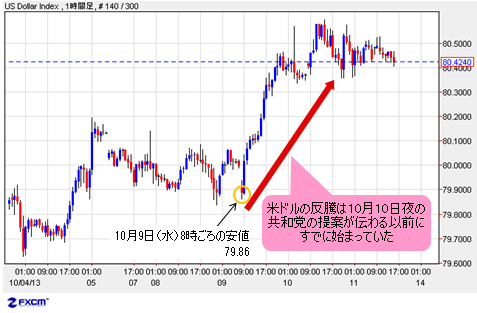

(出所:米国FXCM)

実際この1週間、米政局の迷走で情報は交錯し、米デフォルト懸念は時間の推移に伴い、強まる一方だった。

しかし、風声鶴唳の中、米ドル全体はむしろリバウンドしてきた。昨日(10月10日)夜になって、共和党による条件なしの短期債務上限引き上げ提案が伝わってきたが、ドルインデックスは先週(9月30日~)の安値を割り込めず、一昨日(10月9日)の大陽線をもって底割れのリスクを後退させていた。

リンクしたように、ユーロ/米ドル、英ポンド/米ドルがいったん反落してきたことも、米ドル全体に底打ち感をもたらした。

(出所:米国FXCM)

(出所:米国FXCM)

要するに、相場は実際に妥協案が出る前に、米ドルの下げ一服を示唆していた。

米次期FRB(米連邦準備制度理事会)議長の人事、すなわちイエレン副議長の議長への昇格を好感したといった解釈もある。

しかし、本当はイエレン氏は、バーナンキ政策の踏襲者と見られており、金融緩和の早期終了を送らせたり、利上げを遅らせる可能性もあるから、一概にそうとは言えない。しかも、すでに織り込み済のFRB人事に相場が大きく反応する必要もないと思われる。

したがって、本当のところ、米ドル全体の底打ちには別の原因があるのではないかと思う。

■ウォール街ではデフォルトの可能性は薄いとみられている

結局、前回のコラムで提示した見方と同じだが、今回の騒動、巷が騒ぐほどウォール街の人々は深刻にとらえていないのではないかと思う。

【参考記事】

●米政府閉鎖でも米ドル安が限定的な理由とは? 一転、米ドル買い殺到の可能性も(2013年10月4日、陳満咲杜)

「政治家はギリギリまで戦いはするが、自らの政治生命を賭けるまでチキンレースを走り続けるとは、やはり到底考えられない」といった計算が根底にあると推測される。

というのは、オバマ氏は「史上初の黒人大統領で、米史上初のデフォルトを引き起こした者」として歴史の教科書にその名を残すことは絶対に避けたいだろうし、共和党にとっては、支持率の急落で議員たちが次の就職先を探すより、オバマ氏との妥協を模索する方がはるかに良い選択肢に見えるはずだからだ。

政治家のパフォーマンスに庶民が惑わされることがあっても、それは老獪な「金融マフィア」らには通用しない。ましてや、ウォール街自体、米政治に強い影響力を持つ一大勢力だから、自らの利益を著しく毀損する米デフォルトの危機を傍観しているわけにはいかないだろう。

その上、米国債を大量に抱え込む日中両国も黙っていられない。当然のように、両国はともに警告を出し、米国へ外交圧力をかけている。また、欧州やIMF(国際通貨基金)といった国際機関からも大きな懸念が表明され、米内政問題として片付けられない以上、妥協するほかあるまい。

■現状は先走っているが、米ドル高トレンドへの移行は不変

ただし、執筆中の現時点では、米債務上限引き上げに関する最終合意には至っておらず、共和党による期間限定の債務上限の引き上げ案提出といった妥協が見られるだけだ。それゆえ、マーケットの先走りといった側面も垣間見える。

こういった先走り自体、政局の進行次第でまた修正される可能性もあるが、米ドル安は限定的で、今回の騒動でいったん底打ちのチャンスを得られ、ここから米ドル高トレンドへ移行するといった基本的な見方は不変であろう。

こういった視点をもって市況を再度検証すれば、状況の打開がまだはっきりしていなかった一昨日(10月9日)でも米ドル全体が買われたことを理解できる。

昨日(10月10日)夜に伝えられた共和党の提案は、すでに始まった米ドルの反騰トレンドにさらに勢いをつけていたが、反騰のきっかけではなかった。

(出所:米国FXCM)

■米デフォルトがあれば、米国以上に打撃を受ける国は多い

もっとも、仮に米国がデフォルトすれば、米ドルが売られ、一時の下値打診も必至と思われるが、文字どおりの未曾有な危機に晒されると、その後、リスク回避先としての米ドルの役割が見直され、一転して買われる可能性もある。

一説では、米国がデフォルトすれば、それが米国債暴落を引き起こし、それによる米金利の急騰につられた米ドル高もあり得る。

経験したことのない事態だから何とも言えないが、唯一言えるのは、米デフォルトは世界的規模の混乱をもたらし、結局、米国より深刻な損失や打撃を受ける国や地域が多いはずということだ。

日中のような、米国債を大量に抱え込む国は直接的な損失を被るし、EU(欧州連合)のようなソブリン危機から再起したばかりのところは、再び深刻なリセッションに陥るだろう。

ゆえに、米国の政局混乱のさなか、ユーロや英ポンドが買われるのではなく、逆に売られていたのも、こういった相場心理やロジックに対する潜在的な反応ではないかとみる。

■米ドル/円は200日線にサポートされた意味合いが大きい

よって、前回のコラムにおける米ドル/円とクロス円の上昇加速という予想も、前述のロジックに基づき自然に導かれる。

【参考記事】

●米政府閉鎖でも米ドル安が限定的な理由とは? 一転、米ドル買い殺到の可能性も(2013年10月4日、陳満咲杜)

というのは、円とスイスフランといった伝統的なリスク回避先通貨は、真の危機でないとずっと買われ続けることはないし、円に関しては、米国以上の緩和を実施している現状では、さらに買われる余地が限定的であり、少し状況の好転があれば、再び円売りムードに転換しやすいとみられるからだ。

そして、米ドルの底打ちがあれば、ユーロ、英ポンドなど主要通貨も反落してくるが、トレンドに対する修正の最初の段階では、往々にしてスピード調整に留まる公算が大きいから、反騰した場合、米ドル/円の反騰と相俟って、ユーロ/円などクロス円の反騰スピードも速いわけだ。

米ドル/円に関しては、この間の反落が200日線に支えられたことは、テクニカルと相場心理の両方において意味合いが大きい。

(出所:米国FXCM)

5月高値から構築された大型トライアングルの継続で、下値リスクの後退を確認、上放れのチャンスをうかがう段階に入ってこよう。

ユーロ/円と英ポンド/円に関しては、それぞれ50日線のサポ―トを確認した形でブル(上昇)トレンドに復帰、これから再度、高値更新をチャレンジする公算が高い。

(出所:米国FXCM)

(出所:米国FXCM)

ただし、米政局の混迷は長期化の様子もあり、また一波乱もあり得るので、一直線にいかないことも覚悟したい。市況はいかに。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![JFX[MATRIX TRADER]](/mwimgs/1/1/-/img_11ea8f72aab2277adcba51f3c2307d8210084.gif)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)