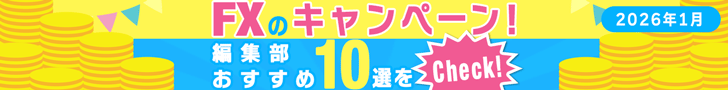

■ドルインデックスは底割れを回避

ドルインデックスは上昇してきた。前回のコラムで指摘したとおり、ドルインデックスは下落ウェッジの下限をトライしてからリバウンドを展開、底割れを回避している。

【参考記事】

●ドル安は陰の極まり。ドル/円は96.56円を下回らない限り、三角保ち合い上放れか(2013年10月25日、陳満咲杜)

(出所:米国FXCM)

ドルインデックスの底打ちは、FOMC(米連邦公開市場委員会)前から兆しがあったが、大きく反発してきたのはFOMC後だ。市場関係者はFOMC声明文を解読し、米ドルのショートポジションを解消していた模様。

というのは今回、FOMCの政策据え置きは想定どおりだから、焦点は声明文の口調にシフトしていた。エコノミストやアナリストはまるで言語学者のように、声明文のニュアンスまで解読、FRB(米連邦準備制度理事会)の次の一手を探ろうとしていた。

今回の声明文の大きなポイントとして、FRBは想定されたほどハト派ではないことが挙げられる。具体的には、融資コストの上昇に関する懸念を示さなかったり、米政府閉鎖によるマイナスの影響に対する警戒も厳しくなかったりした。

要するに、市場関係者の多くは状況の悪化を予測し、FRBはQE(量的緩和策)縮小開始時期を最低でも2014年3月以降に延ばすと賭けていたが、今回の声明文で状況次第では年内QE縮小の可能性も否定できなくなってきたから、米ドルのショートポジションの買戻しに動いたわけだ。ドルインデックスの上昇には、こういった背景がある。

■ドルインデックスはやっと正常なレベルに戻っただけ

もっとも、こういった市場センチメントの変化は、当然と言えば当然である。なぜなら、前回のコラムで記していたように、FOMC前、一部ではQE拡大といった過激な予測も出るほど、マーケットの心理は極端に米ドル安に傾いていた。行きすぎたものは必ず修正されるので、今回の例もしかりである。

【参考記事】

●ドル安は陰の極まり。ドル/円は96.56円を下回らない限り、三角保ち合い上放れか(2013年10月25日、陳満咲杜)

この意味では、足元ドルインデックスの反騰は、売られすぎに対する反動で、やっと正常なレベルに戻ったわけで、今のレベルをもって米ドル高云々と言うにはまだ早すぎる。ドルインデックスの下落ウェッジというフォーメーションの上放れなしでは、米ドル全体は、なお安値圏での保ち合いに留まるのではないかとみる。

(出所:米国FXCM)

■保ち合いを脱するにはきっかけが必要

11月に入り、相場も2013年内最後の動きに向かうが、保ち合い状況から脱し、大相場に発展するには、やはり何か材料やきっかけが必要ではないだろうか。

何しろ、米FRBの政策は現在、ニュートラルな状態にあるように見える。経済状況次第というものの、米景気の大幅改善や大幅悪化は共に考えにくいから、マーケットは神経を尖らせながら、2013年内のQE縮小の有無を意識しつつ、ポジションを調整していくだろう。ポジション調整の範囲に留まるなら、大相場は望みにくい。

それにしても、年内QE縮小の観測が高まった場合、米ドルはじわじわ上昇していくだろう。ドルインデックスが7月高値から急落してきただけに、米ドルの反騰があっても、「売られすぎに対する反動」といった領域に留まるので、「正常な米ドル高」と言えるだろう。

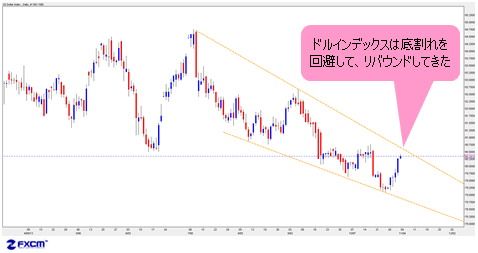

■危惧すべきは米国株の急落か

では、「正常ではない米ドル高」はあるか。正常範囲を超えた急激な米ドル高があった場合、いわゆる米ドルを資金避難先とみなす「悪い米ドル高」のケースに当たる確率が高い。ゆえに、急激な米ドル高があれば、それは「悪い米ドル高」に当たるのではないかと思う。

米ドルが避難先とみなされる場合は、いつものように危機か混乱、そして戦争などの局面を伴う。

足元、その可能性があるとすれば、もっとも危惧されるべきなのは、史上最高値圏にある米国株の急落がもたらすパニックではないかと思われる。なにしろ、米国株はあまりにも高い水準に到達しているから、FRBは株バブルを懸念し、意図的に冷やしていくような政策を練り始めているのではないかといった観測も出ている。政策の一環として早期QE縮小も考えられるわけだ。

(出所:米国FXCM)

一方、史上最高値圏に達している米国やドイツの株式市場がバブルであるかどうかは見方によって違ってくるし、バブルであってもいつ崩壊するかを事前に予測するのは至難の業だ。

(出所:米国FXCM)

■「緩やかな米ドル高」となる可能性がもっとも高い

もっとも、バブルというものは、崩壊した後、初めてバブルとして認識されるケースが多いから、崩壊していないうちにバブルを指摘しても、あてにならないケースが多い。ましてや猫も杓子もバブル、バブルと騒いでいるうちは余計にそうである。

したがって、筆者は「悪い米ドル高」の可能性は否定しないものの、マーケットが危惧しているうちは、なかなかそれは来ないのではないかと思う。この場合、やはり緩やかな米ドル高、といった市況に発展していく可能性が一番大きいと思う。

この場合、もっとも恩恵を受けるのは米ドル/円であろう。

なぜなら、悪いドル高、すなわち急激な米ドル全面高の局面は、往々にしてパニックが伴っているから、安全な避難先を求める流れのなかで円も買われる羽目になる。そして、急激なドル高の場合、ユーロの急落がユーロ/円に波及し、円買い圧力と化して米ドル/円を圧迫するといった構造も想定される。

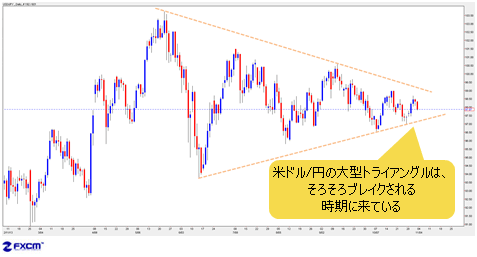

ゆえに、急激な米ドル高ではなく、緩やかなドルインデックスの反騰に留まった場合、米ドル/円も上放れしやすいとみる。5月高値から煮詰まりつつある米ドル/円の大型トライアングルは、そろそろブレイクされる時期に来ているから、どちらにブレイクするか、注目されるところだ。

(出所:米国FXCM)

目下、筆者は引き続き上放れを有力視。市況はいかに。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)