今回のコラムは2013年の最終回となるから、来年、2014年の相場展望について、私見を述べさせていただきたいと思う。

■アベノミクスだけでなく、欧米市場の好調さも重要ポイント

2013年の相場は、何と言ってもアベノミクスで大きく進行した株高・円安相場であった。

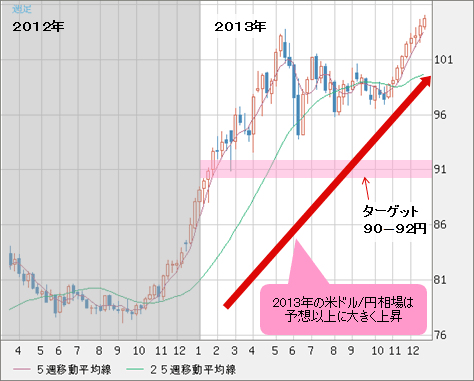

2012年末のコラムでは、米ドル/円の上値ターゲット、最低でも90~92円と予想していたが、足元のレートを見ると、当時過激に見えたターゲットが、かわいいぐらい保守的なものだったことがわかる。

【参考記事】

●【2013年相場見通し】新紀元の幕開け!ドル高トレンド転換でドル/円は90~92円へ(2012年12月21日、陳満咲杜)

(リアルタイムチャートはこちら → FXチャート&レート:米ドル/円 週足)

言い換えれば、結果的にアベノミクスの効果を過少評価していたし、また、その過少評価自体、当時は過大評価に見えたことが興味深く、また、重要なポイントだ。

もっとも、2013年の株高・円安をリスクオン相場の結果とみなす場合、アベノミクスの成功だけでなく、米国を中心に、先進国市場のセンチメント向上が大きく寄与しているところも見逃せない。

米株式市場、NYダウ指数が昨日(12月26日)も史上最高値を更新、年初来50回目の高値更新を果たしたように、欧米マーケットの好調がリスクオンの市場心理を極限まで押し進めている。そして、日本の株高・円安もその一環に過ぎなかったと言える。

■2014年の相場見通しが楽観的すぎるところに潜むリスク

問題は2012年末に、誰が今の状況を完全に想定していたかということだ。

特に米国株の水準と勢いに関して、2012年末の時点では一番楽観的な予測さえ、目下のレベルより低かったのではないかと記憶している。

一方、2014年の見通しに関しては、今やすっかり楽観的な予測が主流となり、日米株高・円安は当然視されているようにみえる。

前述のように、2012年末に株高・円安のトレンドやモメンタムを過少評価していたのであれば、今は逆のパターン、2014年の値動きを過大評価している、つまり、強気過ぎるリスクがある。

なぜなら、市場参加者全員が人間である以上、センチメントがオーバーになってしまうことは常にあり、それは避けられないリスクだからである。

言ってみれば、中国のことわざ、「傷が治れば、痛みも忘れられる」のように、現在のマーケットセンチメントは強気に傾き過ぎていて、“あの頃”の教訓を忘れているようなのだ。

しかし、現状を点検すれば、むしろ、“あの頃”とかなり似ているから、近々相場の波乱を警戒せざるを得ないのではないかと思う。

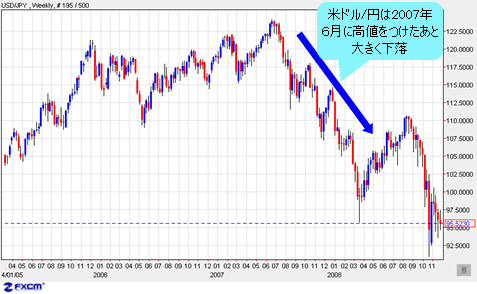

“あの頃”とは2007年後半で、リーマンショックの前夜だ。米ドル/円は2007年6月に124.16円まで上昇、NYダウ指数は同年10月に1万4198ドルまで当時の史上最高値を更新していた。

(出所:米国FXCM)

(出所:米国FXCM)

振り返ってみれば、だれも当時はバブルだったことに気づくが、当時はなかなかそういうわけにはいかなかった。また、そのような状態も極めて正常であった。

なぜなら、バブルというもの、崩壊し始めてから初めて認識されるもので、途中ではなかなか気づかないし、気づいたとしても、いつ終焉するかを見極めることが至難の業だからだ。

■現時点の株高・円安はバブルの疑いが濃厚!

しかし、バブルは早晩弾ける宿命にある以上、総合的な視点や適切なツールをもって検証すれば、精度は欠けるものの、だいたいの状況はつかめる。

株の話を省いて、ここでは為替に専念するが、結論から申し上げると、今朝(12月27日朝)、一時105円の大台を打診した現在の米ドル/円のレベルは、実は2007年6月の124円台に相当するようなものとみる。買われすぎで、いったん調整のリスクが大きいということだ。

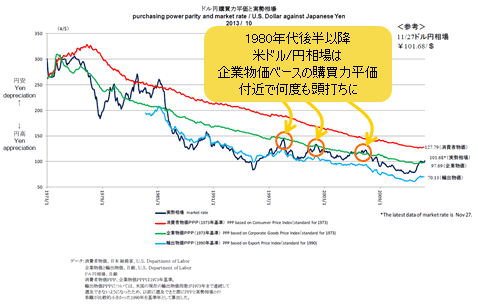

以下のチャートは米ドル/円の購買力平価と為替レートの関係を示す長期チャートである。

このチャートで見る限り、米ドル/円は1980年代後半以降、一貫して緑のラインが示す企業物価ベースの購買力平価の下に位置し、1998年、2002年に高値をつけたときも同ラインあたりで頭打ちとなっていた。

(出所:公益財団法人 国際通貨研究所。ただし、吹き出し内のコメントはザイFX!編集部による。また、このチャートは2013年11月27日現在のもの)

2007年の「株高・円安バブル」では、米ドル/円が同企業物価ベースの購買力平価を一時超え、最大10%ぐらいの乖離を記録していたが、結局、大きく反落したことは記憶に新しい。

目下、米ドル/円はすでに同購買力平価を10%も上回っており、そろそろいったん限界を迎えるのではないかとみる。

ちなみに、2007年の高値当時、円売りポジションの積み上げは、現在の約13万枚よりも大きかったから、その後の円買戻しが効いて、円の急騰をもたらした経緯があった。

現在の円売りポジション、総量としては2007年当時に劣るが、マーケットの心理を物語るものとしては十分インパクトのある数字であり、これがまた効いてくるはずで、油断はできない。

いろいろ書いたが、要するに現時点(2013年末)の株高・円安、バブルの疑いが濃厚で、市場センチメントも強気に行き過ぎている。ゆえに、来年の予想、特に前半のマーケットの見通しは甘くないと思う。

■2014年春に「イエレン・ショック」の可能性!?

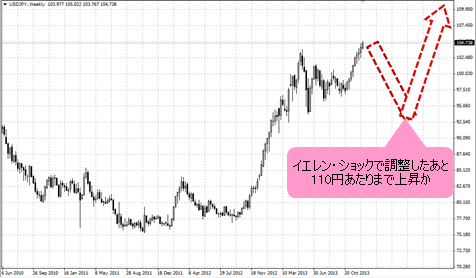

バブルを予測できたとしても、バブルがいつ弾けるかは予測しづらいことは前述のとおりだが、あえて言うなら、「イエレン・ショック」という形で2014年春に見られる公算が高いのでは。

というのは、FRB(米連邦準備制度理事会)の新議長就任に伴って、何らかの危機が発生するというジンクスがあるからだ。2014年早々に危機が発生してもおかしくなかろう。

その上、日本の場合、日銀政策に対する過大な期待が蔓延しており、過大な期待自体、目先の値動きに織り込まれている可能性がある上、過大な期待である以上、裏切られるリスクが高いから、要注意だ。

構造改革を伴わず、財政・金融政策ばかりに頼るアベノミクス自体、このままではいずれ限界を迎えるだろう。

■米ドル/円は110円といった「びびる」上値ターゲットを提示

こういった視点をもって2014年の相場を展望すると、2014年の前半は干支で言う「馬尻下がり」の相場になるのではないかと思う。

日経平均は2013年6月安値の1万2415円前後に落ちてこないと調整とは言えないから、米ドル/円も90円台前半、場合によっては90円割れのような展開ではないかとみる。

ただし、2011年10月末につけた史上最安値から米ドル/円相場はすでに反騰しており、15年サイクルで測ると、最短でも2015~2016年まで上昇トレンドが続くから、反落はあくまで調整で、いったん落ち着くとまた上昇してくるだろう。

とはいえ、押しが深いのであれば、上値ターゲットも制限される。仮に93円まで調整があった場合、20円の年間値幅を想定しても、上値は113円程度に留まるから、実際の上値ターゲットはもっと低いのではないかとみる。

2013年はアベノミクスでも18円前後の値幅(現時点のレートで計算)しかないことを考えると、皆が強気になっている現在、筆者はあえて110円といった「びびる」上値ターゲットの提示に留めたい。

(出所:MetaQuotes Software社のメタトレーダー)

■ユーロ/円、英ポンド/円は20円超の下げもあるとみる!

また、2014年に米ドル/円より深い調整を避けられないのはユーロ/円、英ポンド/円といった主要なクロス円(米ドル以外の通貨と円との通貨ペア)で、両方とも現時点の水準から、20円超の下げ幅はあるのではないかとみる。

急落後、米ドル/円の底打ちと相俟って両クロス円が共に回復してくるといった見通しもできるが、高値更新は容易ではなかろう。

(出所:MetaQuotes Software社のメタトレーダー)

(出所:MetaQuotes Software社のメタトレーダー)

換言すれば、私見ではユーロ/円と英ポンド/円、近々売り好機に恵まれると思う(もちろん、近々とはいえ、これが2014年春まで延びる可能性もあるので、ご注意)。

理屈は簡単だ。

ドルインデックス自体は上昇サイクルにあり、今はリスクオンの市場センチメントによって抑え込まれているものの、2014年前半に想定される波乱によってリスクオフの再燃があれば、売られすぎていた円と同じく、対ユーロ、対ポンドで売られすぎている米ドルは買われる運命にある。

ユーロ/米ドル、英ポンド/米ドルは2013年の上昇分をすべて帳消しにされ、さらに「おつりが出る」程度でないと反落波の進行が止まらない公算が高いから、ユーロ、英ポンドの対円での下落率は大きくなる恐れがある。

■豪ドルはちょっと異なる動きに…

主要通貨のうち、豪ドルはちょっと特別な存在で、前回指摘したように、目先売られすぎているため、いったん反騰の公算が高いが、リスクオフの市況になれば、やはり下落トレンドに復帰する公算は高い。

(出所:MetaQuotes Software社のメタトレーダー)

このあたりの話、また来年(2014年)に譲るが、要するに豪ドルはドルインデックスに組み込まれていない分、その値動きはユーロ、英ポンドといった主要外貨とは異なる部分があることに注意が必要だ。

やや粗い予想であったが、これをもって年内最後のコラムとなり、次回は2014年1月10日を予定している。

それでは、みなさん、よいお年を。

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)