■恐怖指数上昇! 相場は荒れてきた

相場は荒れてきた。

昨日(1月23日)は欧米株の大幅反落に伴い、米長期金利(10年債券利回り)が低下し、これがドルインデックスの低下につながった。

(出所:米国FXCM)

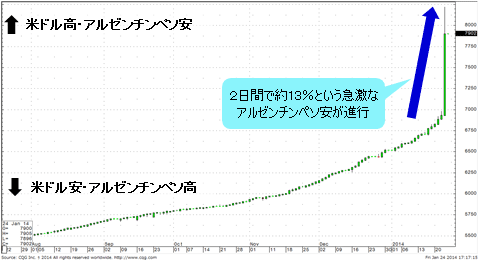

一方、新興国通貨に対しては、米ドルは大幅上昇を果たし、トルコリラ、ブラジルレアル、南アフリカランドは軒並み大幅安となり、アルゼンチンペソに至ってはこの2日間、対米ドルで約13%と急激なアルゼンチンペソ安が進行。これは2012年以来の最大下げ幅となっている。

(出所:CQG)

(出所:CQG)

荒れてきた相場のバロメーターのように、恐怖指数と呼ばれるVIX指数は昨日(1月23日)、7.8%の上昇となり、マーケットの不安心理を如実に物語る。

そして、極端な低い水準からの上放れであるだけに、VIX指数がしばらくトレンドを形成する公算が高く、これはマーケット環境がしばらく不安定になりやすいことを暗示しているとみる。

■不安心理の引き金は中国情勢か?

マーケットの不安心理の引き金となったのは、中国情勢と言われている。HSBC(香港上海銀行)中国製造業PMI(購買担当者景気指数)の芳しくない結果に加え、李克強首相による弱気発言が市場関係者の心理を圧迫し、中国経済減速の懸念が急速に広がってきた。

また、いわゆるシャドーバンキングの問題も再浮上しており、チャイナリスクを意識した動きとも言える。

ところで、2013年の年末からあのジョージ・ソロス氏が公言してきたように、2014年の最大のリスク要素が中国の動向にあることは周知されており、この見方は市場関係者のコンセンサスになりつつある。

経済減速にしてもシャドーバンキングにしても、今に始まった問題ではないし、マーケットにとってサプライズでもなかろう。言ってみれば、チャイナリスク云々はポジション調整の理由に利用されただけの話で、本質的には株が買われすぎだったことが原因ではないかと思う。

このあたりの構造は、米ドル/円もいっしょであろう。

■米ドル/円は、第1四半期いっぱいまで円の買い戻しを警戒

米ドル/円に関しては、先週のコラムの指摘どおり、105.34円と103.02円のどちらを先にブレイクするかが焦点だったが、昨日(1月23日)、103.02円を先に割りこんだので、従来のシナリオ、つまり1月2日(木)高値105.44円をもって米ドル/円がすでにトップアウトした可能性が、一段と強まったとみる。

【参考記事】

●相場はそろそろ荒れるタイミング? 米ドル/円は105.34円と103.02円に注目!(2014年1月18日、陳満咲杜)

この見方が正しければ、第1四半期いっぱいまで、円の買い戻しを警戒しておきたい。

もっとも前述のように、米ドル/円の反落は米国株をはじめ、世界主要株式市場の反落と同じく、単純に買われすぎた分に対する反動といった側面が強い。

円の売りポジションは、IMMの最新統計(1月14日)では減少したものの、ネットではなお11万8000枚超の売り越しとなっていたから、何かあれば、円の買い戻しが出てくることも当然の結果だと思う。

(詳しくはこちら → 経済指標/金利:シカゴIMM通貨先物ポジションの推移)

さらに、日銀金融政策決定会合の間、日銀の早期行動ありといったウワサも流され、異色の黒田総裁だから、もしかしたら…といった憶測が満ちていた。

そのため、米ドル/円は一時104.84円まで上昇し、短期スパンにおいて、ヘッド&ショルダーズ・ボトム(逆三尊型)(※)といったフォーメーションの形成に動いたことが結果的に「ダマシ」となり、同フォーメーションの形成と見込む投機筋の多くがその後の下落で損切りせざるを得なかったところも効いたとみる。

(※編集部注:「ヘッド&ショルダーズ・ボトム」とはチャートのパターンの1つで、大底を示す典型的な形とされている。日本語では逆三尊とも呼ばれる。また、「ヘッド&ショルダーズ・ボトム」の逆で、天井を示す典型的な形が「ヘッド&ショルダーズ」(三尊))

(出所:米国FXCM)

この意味でも、相場の変動の原因は、あくまで相場自身の内部構造から考えたほうが、シンプルでわかりやすいと言える。

■日本株の調整余地は一段と広がるだろう

そもそも、たびたび指摘してきたように、日銀政策に対する期待は過大で、それを織り込むように相場が先走りしてきた側面が強い。この過大な期待が剥落するまで、米ドル/円にしても、日経平均にしても続落の余地があると推測できる。

その上、米国株の買われすぎに対する修正がこれからであれば、日本株の調整余地も一段と広がるだろう。

なお高い相関性を保つ米ドル/円と日経平均の連動で、円の買い戻しが一段と強くならない方が、むしろサプライズではないかとみる。

■買われすぎだった米ドルもポジション調整

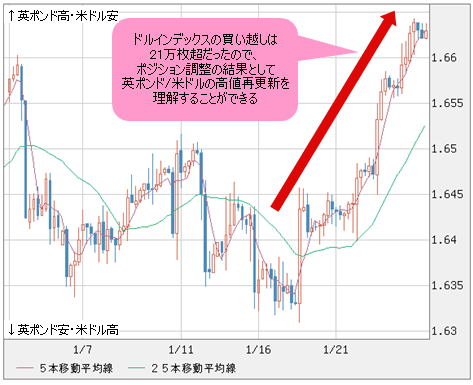

同じ視点で、ドルインデックスの軟調も説明できる。

同じくIMMの1月14日(火)の統計では、ドルインデックスの買い越しは21万枚超にあったから、ポジション調整の結果として英ポンド/米ドルの高値再更新、そして、ユーロ/米ドルの切り返しを理解することができる。

(リアルタイムチャートはこちら → FXチャート&レート:英ポンド/米ドル 4時間足)

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/米ドル 4時間足)

ただし、ドルインデックスの買い越しは、おもに米ドル/円の買い越しに集中していたこととリンクする側面が強く、ユーロや英ポンドの売り越しは、円ほどではないので、おのずと上昇余地が限られるのではないかと思う。

■クロス円の中で一番反落しやすいのはユーロ/円

この見方が正しければ、クロス円(米ドル以外の通貨と円との通貨ペア)の切り返し余地も限定的で、また反落してくる公算が大きいのではないかと思う。もちろん、通貨同士の差は金融政策の違いで一段と広がるから、クロス円とはいえ、まちまちのパフォーマンスとなろう。

一般論では、スイス当局は金融引き締め政策に転換しており、英国も早期利上げの圧力にさらされるから、緩和政策を継続するユーロに対して、相対的な優位性を維持できるだろう。

豪州に関しては、中国要素に翻弄されるが、CPI(消費者物価指数)の上昇で、当面緩和策をさらに拡大する環境にないから、対ユーロの底打ちが想定される。

諸主要通貨のうち、ユーロと円サイドの事情は一番弱いが、すでに指摘してきたように、円は大幅安をもって緩和政策を織り込んできたことに対して、ユーロはまったく織り込んでおらず、それはこれからレートに反映されるだろう。

ゆえに、ユーロ/円はクロス円の中で、一番反落しやすいものとみる。

(リアルタイムチャートはこちら → FXチャート&レート:ユーロ/円 日足)

■安倍総理の自画自賛は良いシグナルではない

最後に、アベノミクス成功への憧憬が最近かなり浸透してきたせいか、

お偉いさんから庶民まで、なんとなく株高・円安の継続、また、景気回復

にたっぷり自信を持つようになってきた。

マインドの改善は良いことだが、デフレを完全克服するまでは油断できず、また慢心できないことも自明の理だ。

ポスト・アベノミクスの現段階では、金融、財政のみでなく、構造改革の結果が検証されるので、むしろ厳しさが増しているのではないかと思う。

この意味では、一時自ら「アベノミクス」という単語を口に出さなかった安倍総理が、最近自画自賛に変わってきたこと自体、あまり良いシグナルとは思っていない。

果たしてそれは、杞憂であろうか。市況はいかに。

![トレイダーズ証券[みんなのFX]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=PAN1&isq=130&psq=0)

![セントラル短資FX[FXダイレクトプラス]](https://img.tcs-asp.net/imagesender?ac=C14464&lc=CENT50&isq=406&psq=0)

![ゴールデンウェイ・ジャパン(旧FXトレード・フィナンシャル)[FXTF MT4]](https://image.j-a-net.jp/1202907/1068901/)

![ヒロセ通商[LION FX]](/mwimgs/9/7/-/img_975127cf2c6be2ac1a68a003ef3669c022946.gif)

株主:株式会社ダイヤモンド社(100%)

加入協会:一般社団法人日本暗号資産ビジネス協会(JCBA)